Respuesta sencilla: cambio de expectativas sobre los tipos de interés y el convencimiento de que la FED ha conseguido controlar la inflación sin provocar una recesión. En ese contexto, bajar tipos supone incentivar la actividad económica y el consumo, provocando la alimentación de esos beneficios empresariales que, de otro lado, se han mostrado muy resilientes en el actual momento económico.

No hay que olvidar que el precio futuro de una acción está intrínsecamente vinculado a los tipos de interés y a los beneficios esperados de la empresa. Cuando los tipos de interés disminuyen, se crea un entorno económico más favorable para las empresas. Esto se debe a que los costes de financiación se reducen, lo que puede llevar a un aumento en las inversiones y expansión empresarial. Además, los consumidores y las empresas pueden tener más facilidad para gastar y pedir crédito, lo que puede aumentar la demanda de los productos y servicios ofrecidos por las empresas. Como resultado, se espera que los beneficios de las empresas aumenten o, al menos, no disminuyan.

Del lado de los bonos, bajadas de tipos suponen aumentos de precios. Tras el nefasto año 2022 para este tipo de activo, la renta fija vuelve a pagar y los flujos regresan en busca de la rentabilidad prometida. En consecuencia, aumento de la correlación de estos dos tipos de activos que, unido a lo sucedido con el oro o el bitcoin, provoca una sensación de euforia generalizada y alzas en el 90% de los “asset class” en 2023.

¿Y qué hacemos ahora? Estos son los puntos que vigilar.

En un ambiente económico global que continúa ofreciendo sorpresas, los inversores buscan señales claras que guíen sus decisiones. Recientes declaraciones y movimientos del mercado proporcionan un esquema complejo que requiere un análisis cuidadoso.

1. Las Políticas de la Reserva Federal y su Impacto en la Estrategia de Inversión

El presidente de la Reserva Federal de USA, Jerome Powell, ha clasificado los tipos de interés actuales como “bien dentro del territorio restrictivo”. Esta caracterización es un indicativo claro de que la Reserva Federal ha tomado una postura firme para contrarrestar la inflación, incluso a costa de ralentizar el crecimiento económico. A pesar de esta postura restrictiva, Powell reconoce que el efecto completo de estas políticas aún está por manifestarse y que existe un delicado balance entre hacer demasiado y hacer muy poco.

La declaración implica una pausa potencial en el aumento de tipos, ya que las autoridades monetarias evalúan el impacto de sus acciones. Para los inversores, esto significa que es improbable que veamos aumentos en el corto plazo, proporcionando un horizonte más predecible para la toma de decisiones. Sin embargo, la advertencia de Powell de que están dispuestos a ajustar la política si es necesario añade una nota de cautela. Los inversores deben permanecer vigilantes y atentos a los datos de inflación y a las señales de la Fed, ya que podrían precipitar cambios en la política monetaria que impactarían las estrategias de inversión.

2. El Mercado de Valores y la Búsqueda de Protección

En contraste con las políticas restrictivas, el mercado de valores de USA muestra una resiliencia notable, acercándose a nuevos máximos históricos. Este fenómeno podría interpretarse como la expectativa del mercado de que la Reserva Federal logre su objetivo sin causar un daño económico grave. Sin embargo, esta aproximación a máximos no debe entenderse como una falta de vulnerabilidad a correcciones.

La disminución en la demanda de protección a la baja (opciones PUT) sugiere que los inversores están en modo euforia o, como decíamos la semana anterior, están esperando con la liquidez en mercados monetarios, que ahora ofrece rendimientos atractivos. Esta situación crea un ambiente intrigante para los inversores, quienes deben sopesar la posibilidad de mantenerse en liquidez frente a la oportunidad de capitalizar en un mercado que sigue mostrando potencial de crecimiento. No obstante, los riesgos de un cambio repentino siguen presentes, y un entorno de volatilidad puede resurgir con cambios en datos macroeconómicos, políticas de la Fed o eventos exógenos inesperados.

3. Flujos Sistemáticos y Estrategia de Inversión

Finalmente, los flujos sistemáticos del mercado están emergiendo como un factor significativo en la dinámica de precios de los activos. Ignorar estos flujos puede resultar en una interpretación incompleta del mercado y, por ende, en decisiones de inversión subóptimas. Un “rally de todo”, estimulado por una combinación de expectativas de tasas más bajas y datos económicos más débiles, ha demostrado la capacidad de estos flujos para mover los mercados. Esto resalta la importancia de una estrategia de inversión que considere tanto los factores fundamentales como los flujos sistemáticos.

Los inversores deben ser conscientes de que el riesgo de estar en la posición equivocada aumenta con el tiempo. La capacidad de adaptarse rápidamente a los cambios del mercado es crucial, especialmente considerando los riesgos tanto a la baja como al alza. Mientras que los eventos adversos suelen captar la atención, los eventos de “cola” que pueden ser igualmente impactantes, también deben ser considerados.

De momento toca seguir en mercado. Eso sí, con los objetivos y niveles clave muy claros.

Niveles técnicos clave para la semana

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

S&P

Desde un punto de vista técnico y tras el primer intento por superar los 4600 puntos, el índice ha entrado en zona de euforia con altos niveles de sobrecompra. Este escenario nos hace pensar en una corrección lógica con objetivo en los 4540 primero que, de perderse, abriría el camino a los 4450 puntos. La baja volatilidad observada (clave para entender cuando las cosas cambien a peor) y la ratio put/call que entra en zona de extrema euforia, son otros de los factores que nos hacen ser precavidos. Sin embargo y si los 4600 se rompen al alza, el índice entrará en subida libre.

Source: investing.com

IBEX-35

Desde un punto de vista técnico y utilizando el Ibex sin dividendos, se han alcanzado los niveles previos a la pandemia situados en la zona de los 10.100 puntos. Este movimientop no ha contado con muchos inversores que, en modo sentimiento negativo, no entraron en mercado. Ahora se enfrentan a la disyuntiva de subirse o no al carro una vez observamos el cambio de sentimiento, la entrada en sobrecompra absoluta y una narrativa que pone el foco en las bondades del mercado sin advertir de los riesgos. Y en ese contexto contemplamos como escenario mas probable, la corrección hasta niveles de los 9890 primero y los 9600 como segundo objetivo. Si nos equivocamos y el Ibex sigue subiendo, siguiente parada en los 10300 puntos primero y los 10450 como siguiente referencia.

Source: investing.com

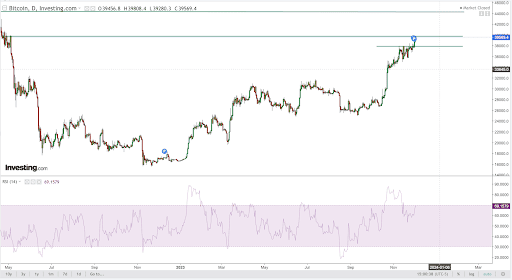

BITCOIN (BTC)

Desde un punto de vista técnico, ya tenemos el primer impulso hasta la zona de los 40.000USD donde, una vez superado, puede tener extensión hasta los 41.500 USD. Ese es el techo de corto plazo que debería frenar y consolidar niveles el BTC. Perder la zona de los 38.000USD abriría el camino a una caída más profunda con siguiente zona de control en los 35.000USD. Ese es el rango que podría darse en un entorno de corrección generalizado. De momento, siguen entrando flujos (stablecoins), sigue el aumento del número de wallets y el inversor institucional y corporativo está a la espera de la aprobación del ETF.

Source: investing.com

eToro es una plataforma de inversión multiactivos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.