Los principales mercados de valores globales cerraron el mes de febrero en zona de máximos, gracias principalmente a las acciones de grandes tecnológicas y de inteligencia artificial, impulsando un 5,2% al S&P 500 y superando los 5,100 puntos. Los menores índices de inflación en USA y Europa proporcionaron alivio a las acciones y bonos, junto con el gobierno de USA evitando un cierre administrativo.

Marzo empezará con el foco puesto en las reuniones sobre inflación y tasas de interés, con una temporada de ganancias finalizada y la aún pesada agenda política. En ese sentido, el mercado descuenta un positivo 2024 respaldado por ganancias medias por encima del 10% o más y recortes de tasas de interés globales en la segunda mitad del año para impulsar rendimientos más amplios.

De otro lado, en las últimas semanas los inversores han presenciado un importante (y no esperado) ascenso en los rendimientos de los bonos del Tesoro de corto plazo, un fenómeno que merece una mirada más cercana dada su potencial impacto en el panorama de inversión. Este rally puede leerse como el reflejo de un pulso más amplio de la economía, particularmente en lo que respecta a la actividad manufacturera y las percepciones del consumidor.

La actividad manufacturera en los Estados Unidos, tradicionalmente un barómetro de la salud económica ha mostrado signos de debilitamiento. Este descenso en uno de los pilares de la actividad económica estadounidense podría ser un precursor de una ralentización más generalizada, una posibilidad que los inversores deben monitorizar.

Simultáneamente, ha habido una corrección significativa en las expectativas económicas, como lo reflejan las recientes métricas de confianza del consumidor. La percepción del consumidor, un motor crítico en una economía impulsada por el consumo ha sufrido un deterioro notable el mes pasado. Esta disminución en el ánimo apunta a una posible contracción en el gasto y, por ende, en el crecimiento económico futuro. Sin embargo, los consumidores aún mantienen una visión de una inflación controlada, lo cual podría indicar una estabilidad relativa en el poder adquisitivo y, posiblemente, en los patrones de gasto.

Es importante notar que estos cambios en la percepción se alinean con las señales emitidas por el ISM, que tradicionalmente ofrece una perspectiva sobre la salud de la economía manufacturera. Además, comentarios recientes de figuras influyentes, como Chris Waller, sugieren un posible cambio táctico en las tenencias del Tesoro, favoreciendo valores a corto plazo. Tal estrategia podría reflejar una adaptación a la incertidumbre actual y una búsqueda de flexibilidad ante posibles turbulencias.

Para los inversores, la interpretación de estos eventos varía considerablemente en función de su enfoque. Aquellos con una visión a largo plazo, podrían ver estas señales como oportunidades para ajustar sus estrategias, mientras que los participantes más de corto plazo mercado pueden no sentir la necesidad de reaccionar con la misma intensidad.

Lo que es claro es que tanto la actividad manufacturera como el sentimiento del consumidor son elementos clave que pueden ofrecer indicios valiosos sobre la dirección futura de la economía y, por consiguiente, del mercado. Los inversores harían bien en seguir estos desarrollos de cerca, preparándose para ajustar sus posiciones y estrategias en consonancia con los vientos cambiantes de la economía global.

En la semana que viene:

- Eventos dominados por las reuniones de las dos sesiones de China, el presupuesto de primavera del Reino Unido y las primarias presidenciales del “Supermartes” en EE. UU.

- Enfoque macroeconómico en la conferencia de prensa del jueves del BCE, que será la primera en presentar perspectivas de recorte de tasas de interés, y en el informe de empleo más moderado de USA del viernes.

- Final de la temporada de ganancias en USA y Europa más fuerte de lo esperado, con empresas desde AVGO, ORCL, TGT, AHT.L hasta las chinas NIO, JD.US.

Así las cosas, no son tiempos para dejarse llevar por el FOMO en zona de máximos, y es momento para analizar la cartera, las posiciones tomadas, los niveles de salida y la estrategia de cada uno con sus objetivos concretos. Al fin y al cabo, es en momentos de gloria cuando uno mejor puede planificar el futuro.

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

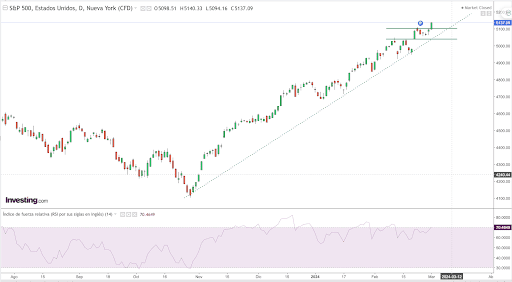

S&P

Desde un punto de vista técnico, el índice sigue marcando máximos históricos – son ya 15 el número de sesiones en 2024 donde se ha marcado un ATH – rompiendo al alza la zona de control que establecimos en los 5100 puntos. Este es ahora el primero de los soportes para vigilar en el corto plazo. Por debajo, tenemos que buscar referencias en los 5030, 5000 y en los 4925 puntos referencias de cierta importancia. Precaución en un entorno de sentimiento muy positivo, ventas de “insiders” y un VIX que empieza a presentar indicios de aumentos suaves.

Source: investing.com

IBEX-35

Desde un punto de vista técnico seguimos dentro del gran rango 9800-10250 que marca este indicador. De momento ida y vuelta con incapacidad para superar los 10200 y por perder los 10000 puntos. Referencias de control en los 10050 primero, los 10000 como segunda zona y desde ahí, a la base del rango comentado. Por arroba, 10200 y 10250 puntos. Hasta que esa ressitencia no se supere, no veremos aumento de volumen.

Source: investing.com

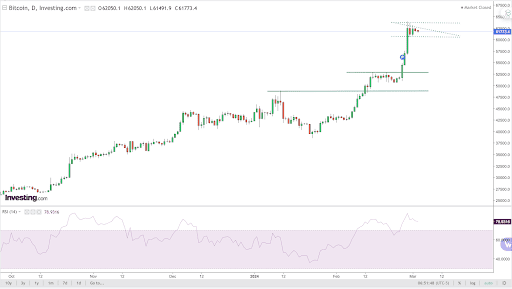

BITCOIN (BTC)

Desde un punto de vista técnico, ruptura de la zona de los 53.000USD e impulso hasta la referencia de los 63.000USD. La superación de los 59.000USD ha sido fulminante y muestra del estado de euforia actual. Tras ese impulso, los precios han pasado a un movimiento de consolidación, generando movimientos brutales en el resto de Altcoins. Son estos momentos de FOMO y de inicio de llegada de inversores retrasados, los que deben mantenernos alerta y extremar la gestión de riesgo. Perder los 60500USD nos abrirá la puerta a ir a buscar los 59.000USD que, de perderse, abren camino a un posible retroceso hasta los 53.000USD. Por arriba, superar los 63.000USD marcarán el camino hacía los máximos históricos. Sobrecompra, exceso de optimismo e inicio de entrada de flujos como catalizadores negativos.

Source: investing.com

eToro es una plataforma de inversión multiactivos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.