Mientras la FED piensa que puede controlar la inflación mediante la subida de tipos más agresiva de la historia, lo cierto es que la economía en USA parece resistir en el corto plazo. Al menos eso se deduce y se descuenta en las bolsas donde, pese a la incertidumbre macro existente, el momentum sigue siendo muy positivo y el relevo de sectores y activos que se habían quedado atrasados, se unen a la fiesta alcista. Esto está provocando que los primeros bajistas (los que no han entrado en bolsa todavía ante el temor bajista) empiecen a perseguir precios… justo lo que nos debería indicar precaución.

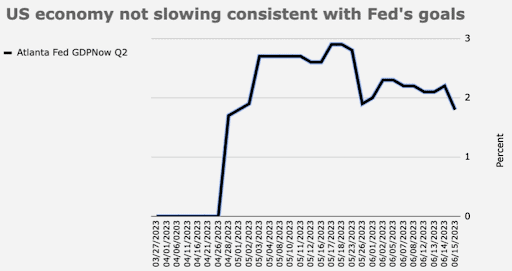

Una muestra de esto resulta del PIB en Usa. El indicador de la FED de Atlanta se coloca en 1,8% para el Q2 de 2023 y del anunciado “credit Crunch” por parte de muchos analistas, nada se sabe de momento. Del QT previsto hemos pasado, como resultado de la crisis financiera de hace unos meses en USA, a un mantenimiento de la liquidez que alcanzó máximos en cuanto a las medidas para controlar esa crisis bancaria. Ante esta situación y con un dato de empleo que resiste, los mercados siguen pensando en un control de la recesión a niveles más que aceptables mientras se corrigen los datos de inflación.

Fuente: Heisenbergreport

Y mientras muchos piensan que esto no terminará bien, lo cierto es que descontamos que la subida de tipos en Usa puede haber llegado a su fin. Pese a que las probabilidades del mercado apuntan a una nueva alza en julio e incluso septiembre, mi percepción pasa por tener ya el tipo de equilibrio en USA. La inflación está en claro retroceso y subir más los tipos pondría en serios problemas a una economía cada vez más endeudada. Esto sigue siendo positivo para las bolsas hasta que… las noticias positivas macro tomen el relevo. En ese momento, soltar el paracaídas será solo cuestión de tiempo.

En la semana que viene estaremos atentos a:

- En Estados Unidos, el enfoque estará en el testimonio de dos días del presidente de la Reserva Federal, Powell, ante el Congreso sobre las perspectivas económicas.

- Preste atención al Reino Unido como rezagado económico mundial y ejemplo de precaución, con otro informe de inflación de más del 8% y un nuevo aumento de tasas del Banco de Inglaterra.

- Un pequeño número de informes de ganancias económicamente importantes incluyen al gigante del comercio FDX, al constructor de viviendas KBH y al restaurador DRI.

Niveles técnicos clave para la semana

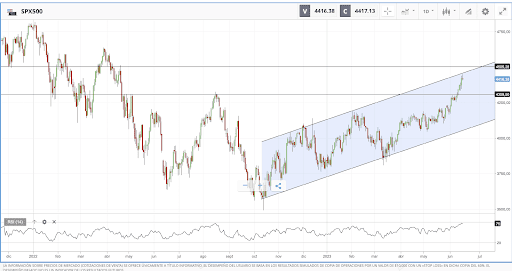

S&P

Alza de cotizaciones en un entorno de baja volatilidad, niveles del VIX no vistos desde inicio de 2020 y previos a la pandemia, que vienen a dotar de validez a unos índices que recuperan, desde mínimos de octubre, un 17% para el S&P y un 24% en el caso del Nasdaq. Sin embargo y pese a que pensamos que debemos permanecer en mercado, llega el momento de aumentar la gestión del riesgo ante los primeros signos de claudicación de los bajistas y un sentimiento inversor en euforia.

Desde un punto de vista técnico, el soporte de los 4300 puntos es el que debemos observar cómo relevante en la corrección que puede darse en el corto plazo. Mientras los precios no pierdan esa referencia, predisposición lateral alcista con zona de resistencia clave en los 4500. Si esa zona se supera, con su filtro colocado en los 4530, el movimiento puede extenderse hasta zona de los 4600.

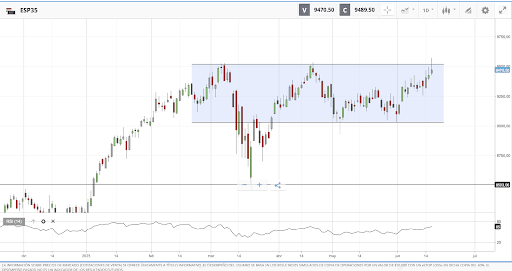

IBEX-35

Desde un punto de vista técnico hemos asistido a un nuevo intento de superación de la zona clave de los 9500. La superación de esa referencia indicaría la posibilidad de ir a buscar los 9700 primero y los máximos alcanzados las semanas previas a la pandemia, justo en los 10.000 puntos. Para ello necesitamos que el sector bancario recupere fortaleza y zona de máximos de meses anteriores pues será el sector que pueda contribuir, junto a los grandes valores como Iberdrola o Teléfonica, a la consecución de tal fin. No superar los 9500 abre el camino a mantener el gran canal 9000-9500 con primera zona de soporte en los 9350 primero y los 9250 como nivel mas relevante.

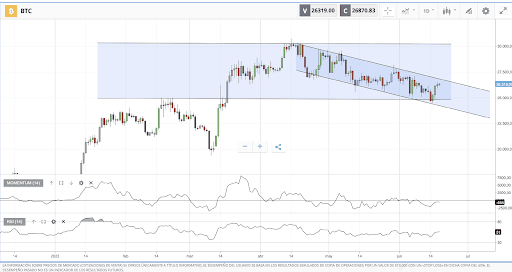

BITCOIN (BTC)

Desde un punto de vista técnico hemos asistido al primer ataque, de momento fallido, al soporte de los 25.000USD. Si esta zona se pierde, objetivo inicial en los 23,5K USD y en los 21.200USD como segunda referencia. Volúmenes que no son preocupantes, por debajo de los 5M millones en BTC, y una volatilidad que, pese a todo, se sigue desplazando a la baja. En este sentido tendremos que ajustarnos mucho a esas referencias, observando los niveles de máximo dolor y entendiendo las implicaciones en este contexto. No es momento para estar en Altcoins y los flujos siguen apuntando a las monedas estables y a BTC. Por arriba necesitamos recuperar los 26.800 primero y los 28K USD después para pensar en regreso a la zona de máximos anuales.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 77% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.