La Reserva Federal se enfrenta a una decisión crucial en su próxima reunión del Comité Federal de Mercado Abierto (FOMC) del 17-18 de septiembre de 2024, donde el debate sobre si recortar los tipos de interés en 25 o 50 puntos básicos está en pleno apogeo. Los argumentos a favor de un recorte de 50 puntos básicos han ganado fuerza en los últimos días, impulsados por el estado actual del mercado laboral y la moderación de la inflación, factores clave en el dual mandato de la Fed.

Por un lado, la inflación ha mostrado signos de desaceleración, con el índice de precios al consumo (PCE) por debajo de las proyecciones previas de la Fed, mientras que la tasa de desempleo ha aumentado ligeramente. Estos dos indicadores sugieren que los riesgos están más equilibrados que en meses anteriores. Además, varios miembros del FOMC, incluyendo figuras influyentes como Bill Dudley, han resucitado la posibilidad de un recorte agresivo para evitar que la Fed quede rezagada en la gestión de riesgos.

El problema de la “reflexividad” se destaca como un factor clave en este escenario. La Fed es consciente de que las expectativas del mercado influyen en sus acciones y viceversa, lo que puede generar una reacción en cadena si no maneja adecuadamente la comunicación. Si el mercado espera un recorte de 50 puntos y la Fed sólo reduce 25, esto podría endurecer las condiciones financieras y provocar volatilidad en los mercados de activos de riesgo.

Por otro lado, un recorte de 50 puntos ahora permitiría a la Fed evitar decisiones complicadas en noviembre, justo después de las elecciones presidenciales, un entorno potencialmente muy polarizado políticamente. En este sentido, recortar 50 puntos ahora podría darle margen para pausar en noviembre y evitar una reacción política y mediática en un momento delicado.

Así las cosas, mientras que un recorte de 25 puntos es la opción más conservadora y esperada por muchos, un movimiento más agresivo de 50 puntos parece ser una estrategia preventiva para evitar quedar “detrás de la curva”. De esta manera, la Fed podría gestionar mejor los riesgos y proporcionar estabilidad antes de los posibles eventos políticos en noviembre. La cuestión que queda abierta es si la Fed está preparada para actuar de manera preventiva o si optará por un enfoque más gradual, y cómo afectarán estas decisiones al panorama de inversión y a la percepción del mercado en los próximos meses.

Este escenario deja amplio espacio para el debate, especialmente en torno a la efectividad de las políticas monetarias preventivas frente a las reactivas, y cómo las dinámicas políticas podrían influir en las futuras decisiones de la Fed. ¿Debería la Fed arriesgarse a un recorte más agresivo ahora para evitar problemas futuros, o sería más prudente mantener un enfoque conservador hasta que los datos lo justifiquen claramente?

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

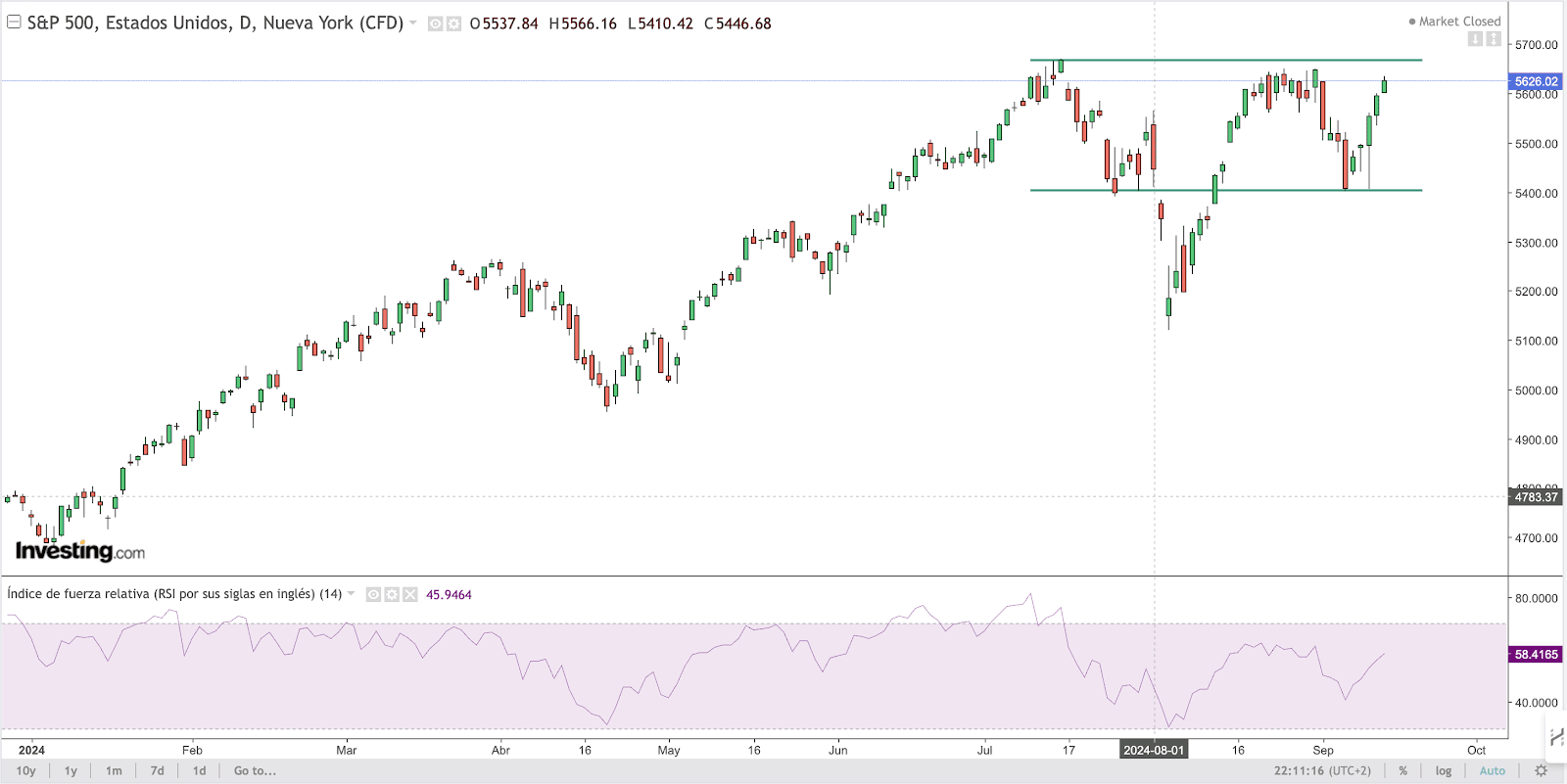

S&P

Desde un punto de vista técnico, apoyo en la zona de los 5400 puntos para ir a buscar la resistencia delimitada por los 5650 puntos. En un entorno de descenso de volatilidad y con un sentimiento inversor en zona neutral, asistimos a salidas de flujos de fondos de renta variable, mostrando que los inversores aprovechan para vender y no se fían del actual movimiento alcista. La clave la tendremos esta semana donde, la superación de los 5650-5660 puede activar un cambio de sentimiento y el regreso de dinero. Sin embargo, el escenario más probable a corto plazo y hasta la resolución del mensaje que diga Powell esta semana, pasa por mantener los niveles actuales. Si los precios pierden los 5400 se activarán las alarmas con objetivo en los 5250 puntos primero y los 5150 como soporte clave.

Source: investing.com

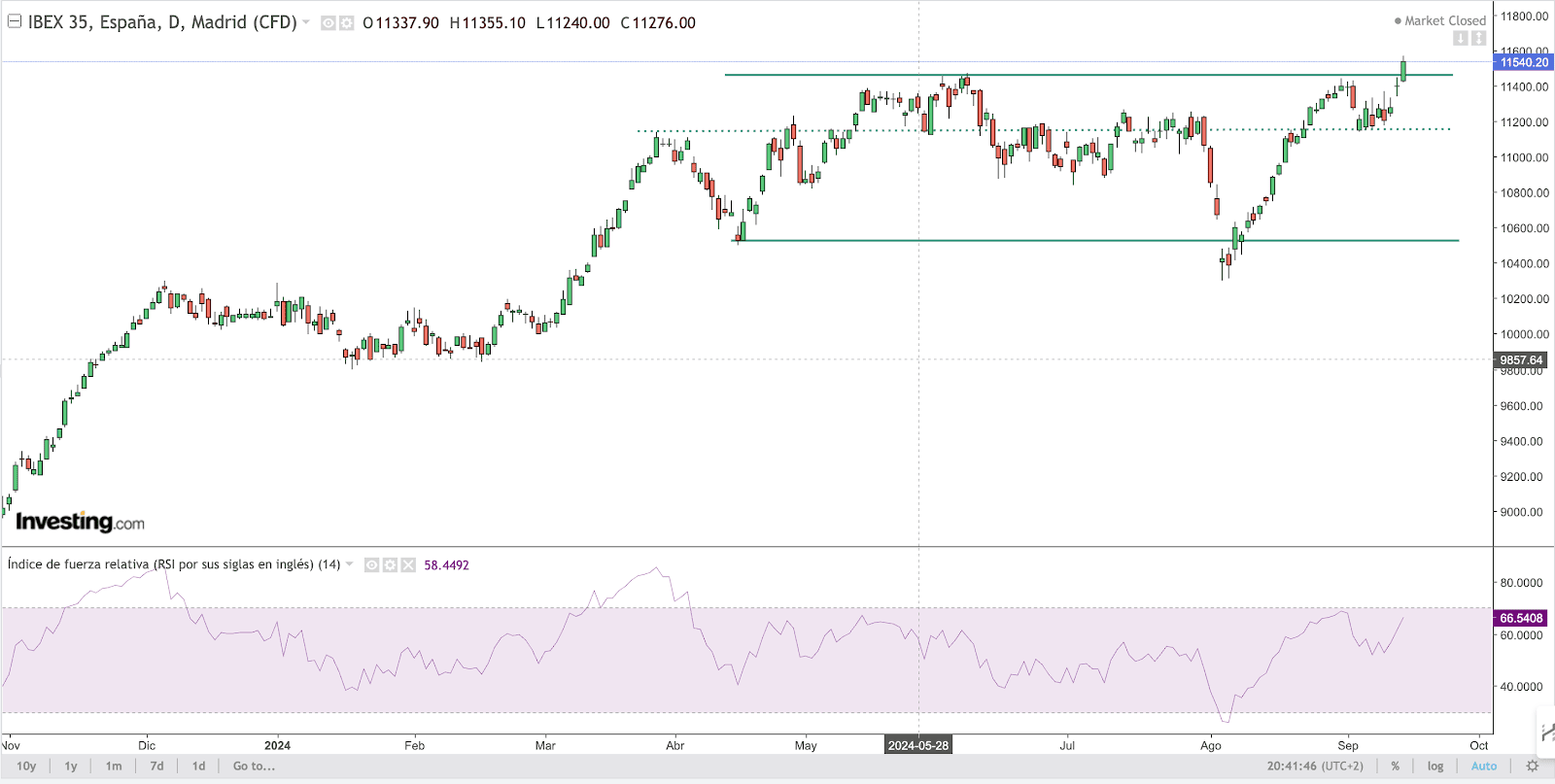

IBEX-35

Desde un punto de vista técnico, ruptura del muro de granito delimitado por los 11450 puntos y cierre por encima del mismo. No esperabamos tal fortaleza del Ibex pero el buen funcionamiento de Inditex, tras un resultados muy buenos, y el apoyo de valores directores como Iberdrola y los bancos, han llevado a superar esa zona de control. Necesitamos confirmar con varios cierres diarios por encima de los 11450, la ruptura de esa zona de control antes de pensar en mayores cotas. Por abajo, los 11200 funcionan como soporte de corto plazo.

Source: investing.com

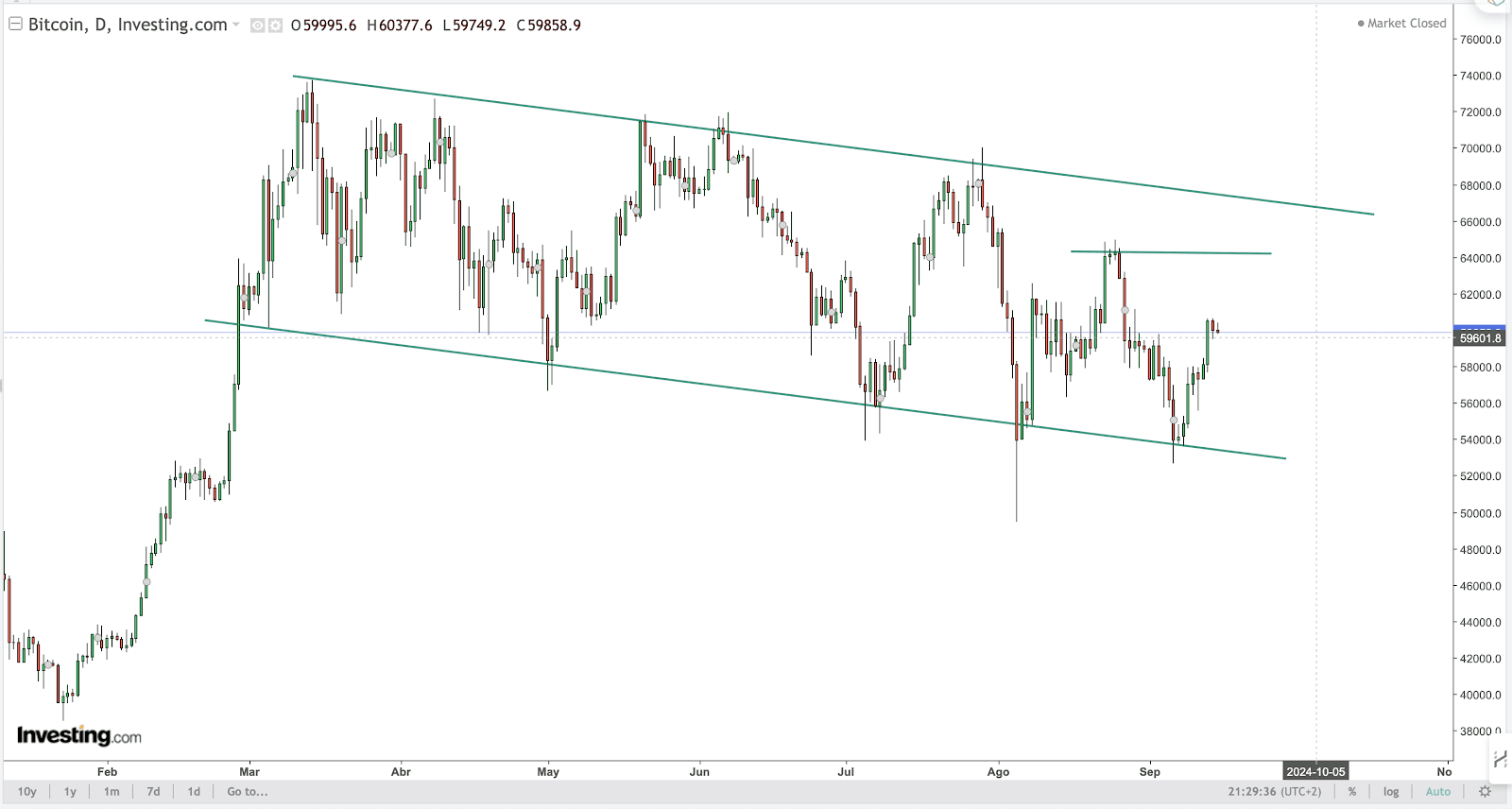

BITCOIN (BTC)

Desde un punto de vista técnico, recuperación desde la zona de control de los 54000USD. Desde esa referencia se están sometiendo a presión los 60000USD. Hay una mejora del sentimiento inversor que pasa a neutral, los ETFs terminan la semana sin grandes movimientos de flujos y la volatilidad mantiene un tono descendente. La clave pasa por conquistar esos 60000USD y ser capaz de superar la zona de control de los 64000USD, verdadera resistencia a batir.

Source: investing.com