Con el primer recorte de tipos por parte de la FED en el horizonte, los mercados enfrentan un desafío importante en las próximas semanas. Históricamente, la primera rebaja de tipos de interés suele interpretarse como una señal de que la economía enfrenta dificultades más serias de las que aparenta, lo que podría aumentar la volatilidad en los mercados financieros.

El reciente informe de empleo en USA dejó más preguntas que respuestas. En agosto se crearon 142,000 empleos, por debajo de las expectativas de 165,000, lo que refuerza la idea de una desaceleración económica. Las revisiones a la baja de los informes de junio y julio, que ajustaron las cifras de empleo de 114,000 a solo 89,000, refuerzan esta narrativa de un mercado laboral debilitado. La tasa de desempleo bajó ligeramente a 4.2%, en línea con las expectativas, pero los salarios promedio por hora aumentaron un 0.4% mensual, lo que añade preocupación sobre presiones inflacionarias persistentes.

A pesar de que el crecimiento de los salarios debería ser una buena señal, en este contexto podría reavivar el temor a la inflación, un riesgo que la Reserva Federal ha intentado mitigar. Este aumento salarial, junto con lecturas previas de precios de los índices ISM que también superaron las expectativas, sugiere que los riesgos inflacionarios no han desaparecido por completo.

Otro indicador clave es la curva de rendimientos, que se ha desinvertido rápidamente en los últimos meses. La reversión de esta curva es una de las señales históricas más fuertes de una recesión inminente, lo que sugiere que el mercado prevé un empeoramiento de las condiciones económicas en el corto plazo. En particular, la rápida normalización de la curva de 2-10 años, que ha pasado de estar 50 puntos básicos invertida en junio a +6 puntos básicos en septiembre, envía un mensaje claro: la desinversión rápida de la curva es un indicador de problemas en los próximos meses.

¿Qué implica para los activos de riesgo?

El primer recorte de tipos de la Fed podría no ser suficiente para evitar un deterioro mayor en los activos de riesgo. La volatilidad en los mercados de renta variable ya se ha incrementado, con los índices bursátiles estadounidenses experimentando su peor semana en 18 meses, y una caída cercana al 5%. Los mercados no están convencidos de que un recorte de 25 puntos básicos vaya a marcar una diferencia significativa en la economía real, y un recorte más agresivo de 50 puntos básicos podría enviar señales de pánico a los inversores, aumentando aún más la incertidumbre.

Así las cosas, el mercado podría estar entrando en una fase de gran incertidumbre. Si bien los recortes de tipos suelen aliviar temporalmente la presión en el sistema, el contexto actual sugiere que la volatilidad persistirá y que el riesgo de una recesión sigue siendo elevado. Por lo tanto, vender tras el primer recorte de tipos podría ser la estrategia más sensata para aquellos inversores con mayor aversión al riesgo, como forma de evitar riesgos adicionales en un mercado que se enfrenta a múltiples desafíos, desde un mercado laboral debilitado hasta una curva de rendimientos que sugiere problemas inminentes.

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

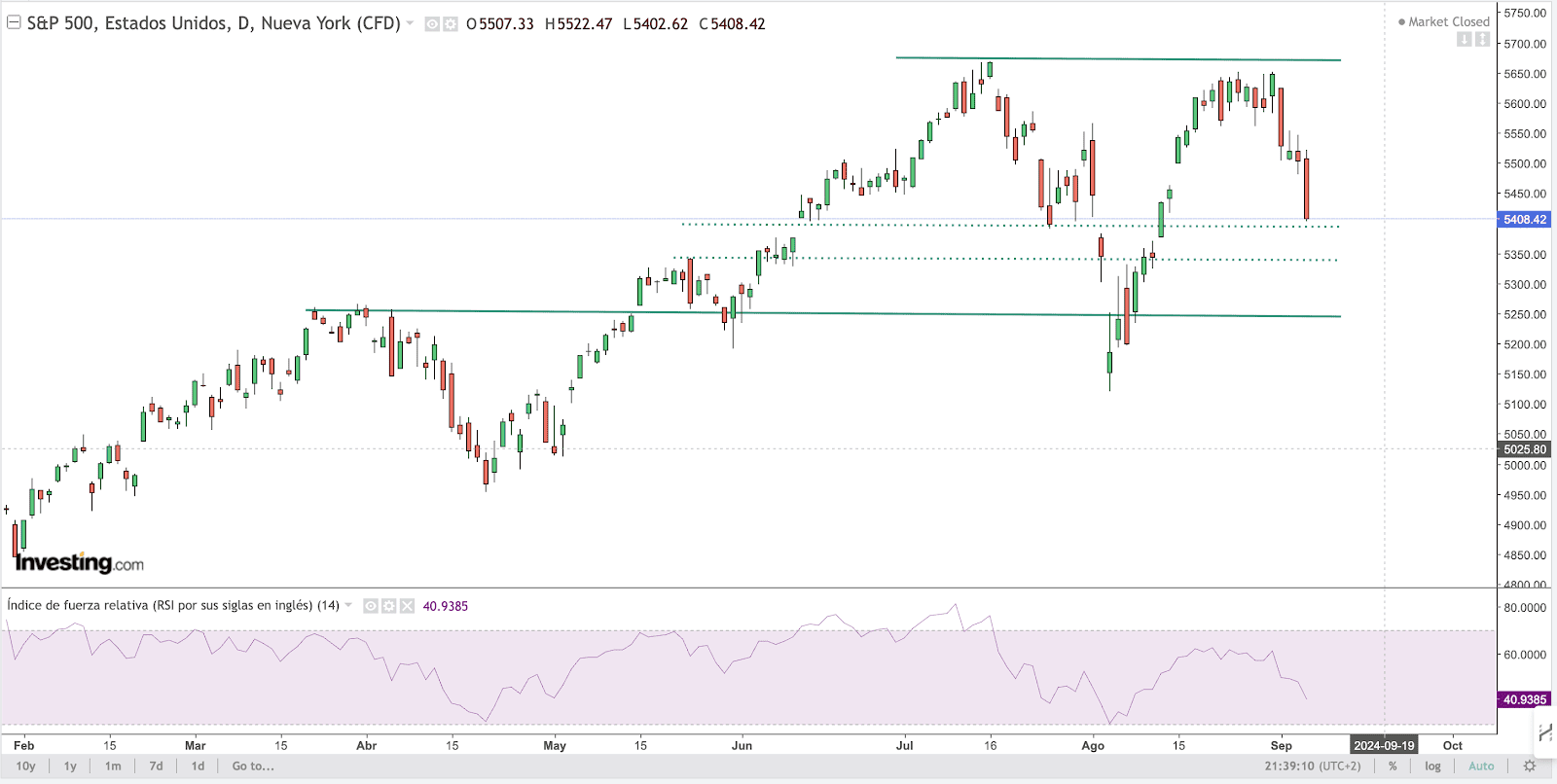

S&P

Desde un punto de vista técnico, y ante la imposibilidad de superar la zona de máximos delimitada por los 5600 puntos, pérdida del soporte de los 5550-5500 y cierre en la zona de control clave de los 5400 puntos. Si este nivel se pierde, última oportunidad en los 5350 antes de ir a por los 5240 puntos. Por arriba necesitamos recuperar los 5500 para pensar que lo peor ha pasado. Volver a tener un VIX por encima de 20 no ayuda a pensar en calma en esta semana.

Source: investing.com

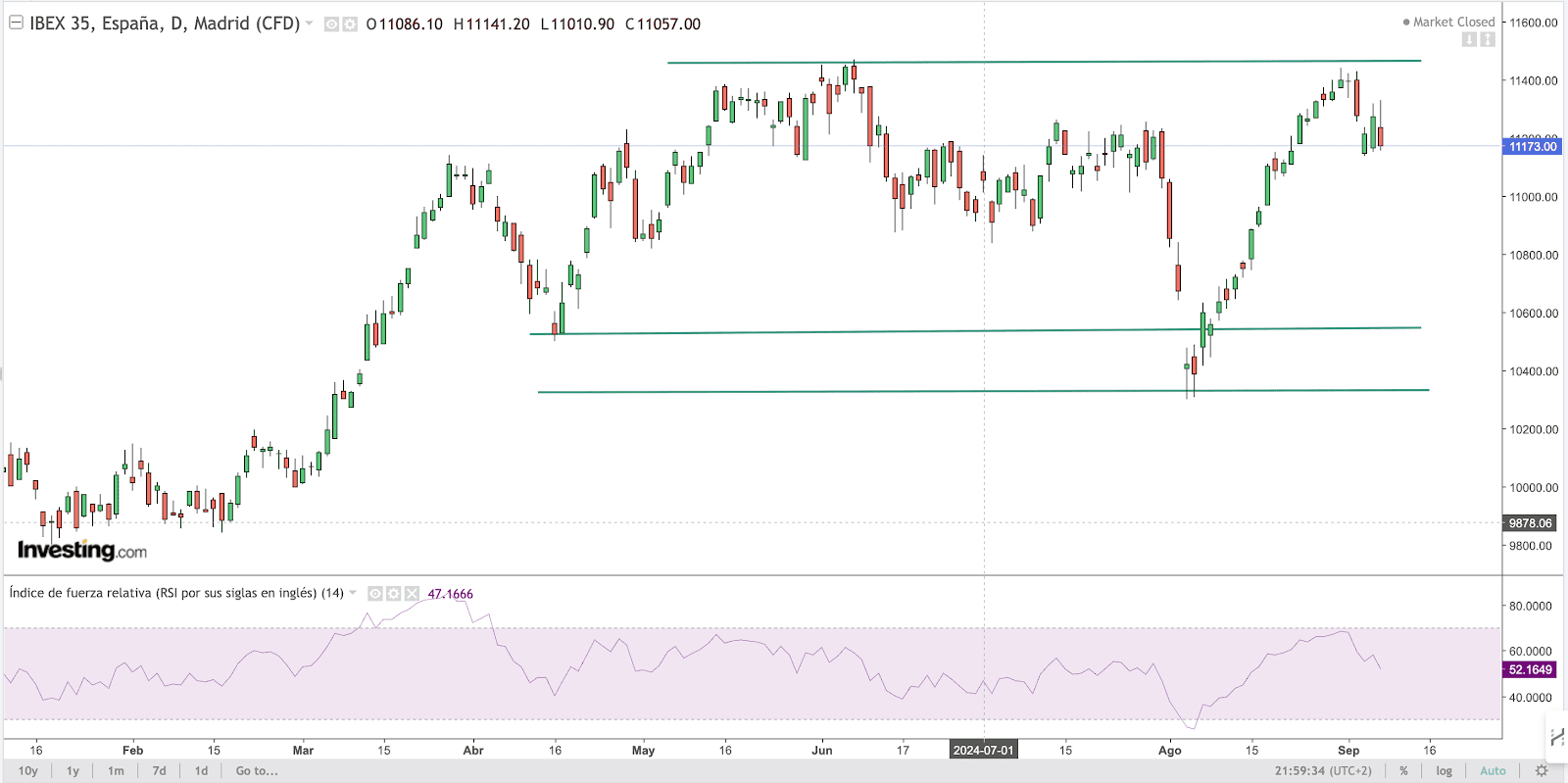

IBEX-35

Desde un punto de vista técnico, advertiamos de las divergencias bajistas y los niveles de sobrecompra alcanzados por el Ibex. Los 11400 han quedado como el muro de granito que domina el lado alcista. No será fácil ver precios por encima de esa zona a corto plazo. Por abajo, perder ahora los 11150 puntos abriría el acamino a los 11000 puntos primero y los 10800 como zona de control mas relevante.

Source: investing.com

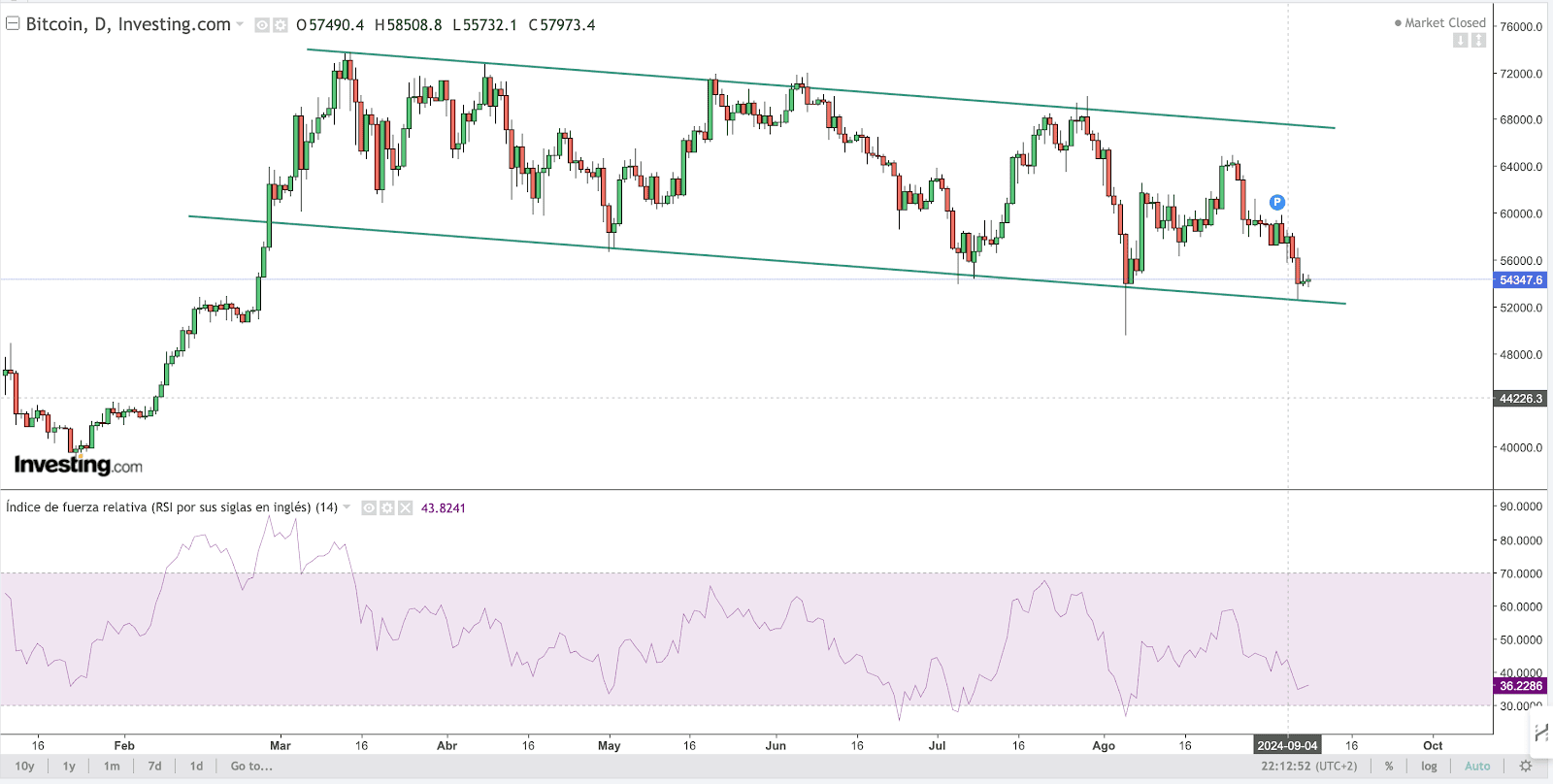

BITCOIN (BTC)

Desde un punto de vista técnico, pérdida de los 60000USD, los 58000USD y parada momentánea en los 54000USD. Esta zona marca una primera parada técnica antes de atacar el soporte de los 49000-50000USD, verdadera referencia a tener en cuenta pues si se perdiera, cambiaría la estructura principal de bitcoin. De momento los precios están buscando zona de consolidación y habrá que estar atentos. Por arriba, necesitamos ver cotizaciones por encima de los 60000USD para pensar en vuelta a la zona del canal de consolidación bajista que domina BTC actualmente.

Source: investing.com