Mientras que los principales índices mundiales siguen en una tendencia alcista impecable, la contundente victoria de Donald Trump en las elecciones presidenciales de Estados Unidos, que ha traído promesas de desregulación, recortes fiscales y una retórica que impulsa la confianza empresarial, no ha hecho más que añadir nuevos estímulos para seguir incrementando el riesgo en bolsa en un entorno de euforia generalizado.

Basta ver como el flujo de capital está inundando activos especulativos como los criptoactivos, opciones de vencimiento a corto plazo y acciones de alto riesgo. Del lado cripto, los 1.100 millones de USD en entradas semanales en fondos, suponen la mayor de los últimos dos meses y colocan el total en 13.500 millones captados. La capitalización de estos activos supera los 3,4 billones de USD, por encima de sus máximos históricos en 0,5 billones.

Esta ola de dinero también está respaldada por el regreso de los “animal spirits” al mercado, un término que describe el entusiasmo irracional que a menudo impulsa el crecimiento desproporcionado de activos. Los principales índices bursátiles en Estados Unidos han registrado su mejor mes del año, reflejando una combinación de optimismo político y expectativas de políticas favorables al mercado. Si miramos a diciembre y desde un punto de vista histórico, desde 1928 el 76% de los meses han sido positivos, situación que hace mantener en máximos la euforia actual.

Para 2025, las previsiones de nombres como JPMorgan y BofA están cargadas de números ambiciosos y estrategias detalladas, dando un objetivo de precios para el SP500 en los 6,500 puntos según uno y los 6,666 según otro. Sin embargo, lo que realmente importa no son las cifras exactas, sino las tendencias que señalan. Hablan de dispersión entre sectores, de un posible ciclo alcista impulsado por políticas fiscales expansivas, y del regreso de Donald Trump como un factor que puede traer tanto un boom como el fantasma de la estanflación.

Sin embargo y pese a que las ganancias recientes son notables, también son motivo de precaución. Los inversores experimentados saben que estas dinámicas pueden desencadenar una distribución masiva, un fenómeno en el que los participantes más grandes comienzan a vender mientras el entusiasmo minorista sigue impulsando los precios. La llegada de minoristas es obvia, tanto en bolsa vía lo observado en la negociación de opciones especulativas, como en cripto vía el despegue de las llamadas “Altcoins” que están viviendo un momento dulce.

Así las cosas, los flujos masivos hacia activos especulativos sugieren un exceso de euforia y confianza. Las burbujas financieras suelen formarse en este tipo de entornos, y cuando el sentimiento cambia, las correcciones pueden ser severas pues la historia ha demostrado que los mercados no suben indefinidamente. A medida que las expectativas se inflan, también lo hace el riesgo de una corrección abrupta.

Para los inversores, esto significa que la cautela y la gestión del riesgo sigue siendo clave. Si bien el momento puede seguir siendo atractivo, ignorar los riesgos podría resultar costoso. La clave para navegar este entorno no está en evitar el riesgo, sino en gestionarlo con disciplina, diversificación y un enfoque claro en los fundamentos. Porque al final del día, los mercados pueden ser impredecibles, pero los patrones de comportamiento humano rara vez lo son.

Claves de la semana

- Informe de empleo en USA (viernes): foco principal que estará en los datos de nóminas no agrícolas de noviembre, tras el débil crecimiento de octubre (12K empleos, impactado por huracanes y huelgas). Se espera un repunte de 200K empleos

- Previamente, se publicarán el informe JOLTS y los datos de empleo privado de ADP.

- Discurso de Jerome Powell (miércoles): el presidente de la Fed hablará en el DealBook Summit del New York Times

- Christine Lagarde: la presidenta del BCE participará en distintos eventos, proporcionando pistas sobre la política monetaria en Europa.

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

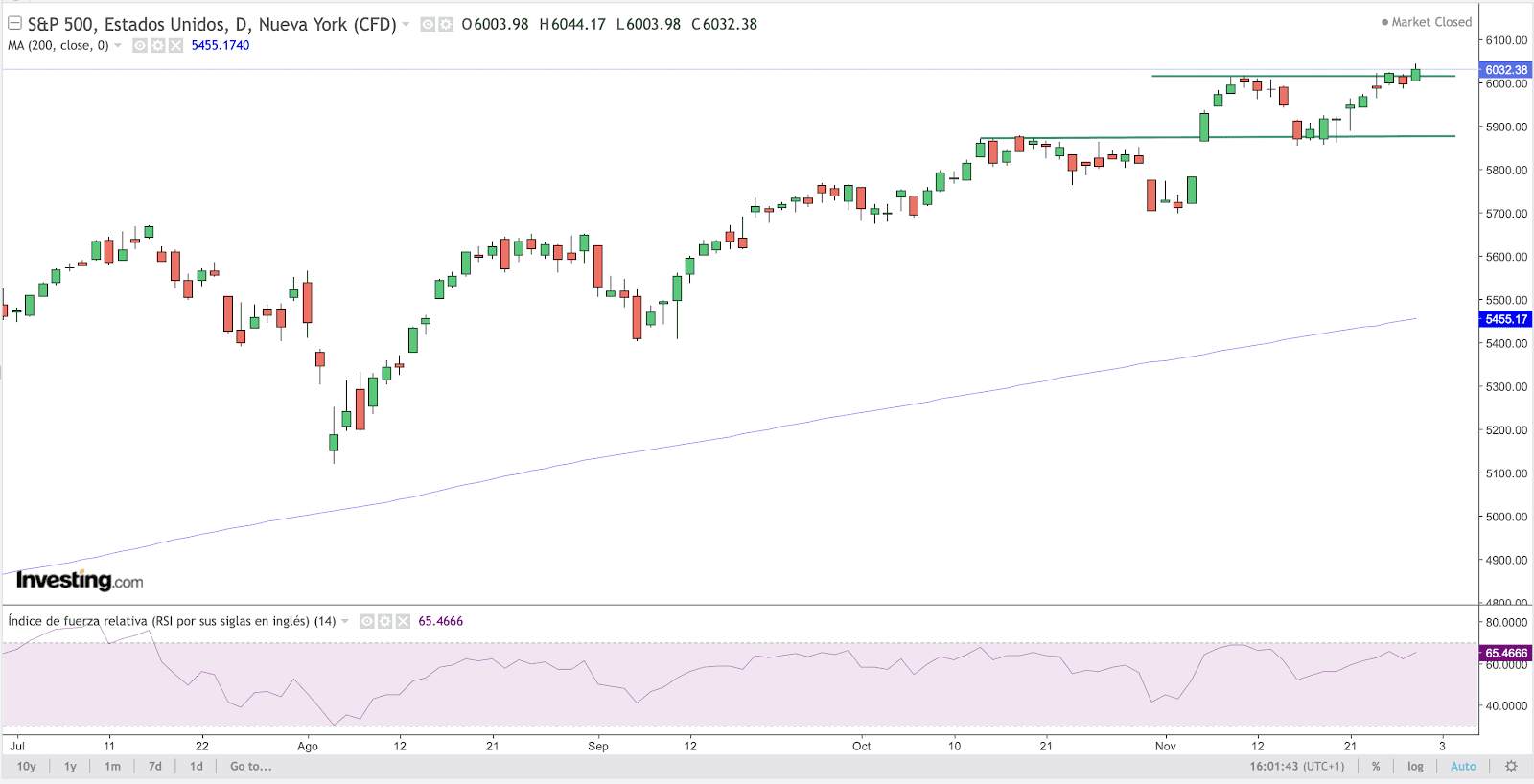

S&P

Desde un punto de vista técnico y pese al cierre ligeramente por encima de la zona de resistencia, seguimos manteniendo los 6000 puntos como el nivel que marca control de referencia alcista. Necesitamos confirmación de varias sesiones, antes de pensar en la zona 6100 o incluso los 6150 puntos. Sin embargo, si no se consigue superar esa zona, corrección hasta el primero de los soportes delimitado por los 5850-5870 puntos. Mientras esa zona se mantenga, seguiremos con predisposición alcista. Sin embargo, el perder los 5850 nos llevaría a los 5750 puntos primero y a los 5670 como la primera zona clave de cierto relieve. Sigue entrando dinero, el inversor final está llegando en zona de máximos y en un entorno de altas valoraciones, pero de momento, no tenemos ningún argumento para pensar en un techo inminente (ya veremos la semana que viene) a muy corto plazo pese a que toca recordar que, ajustar al máximo el control del riesgo, parece necesario.

Source: investing.com

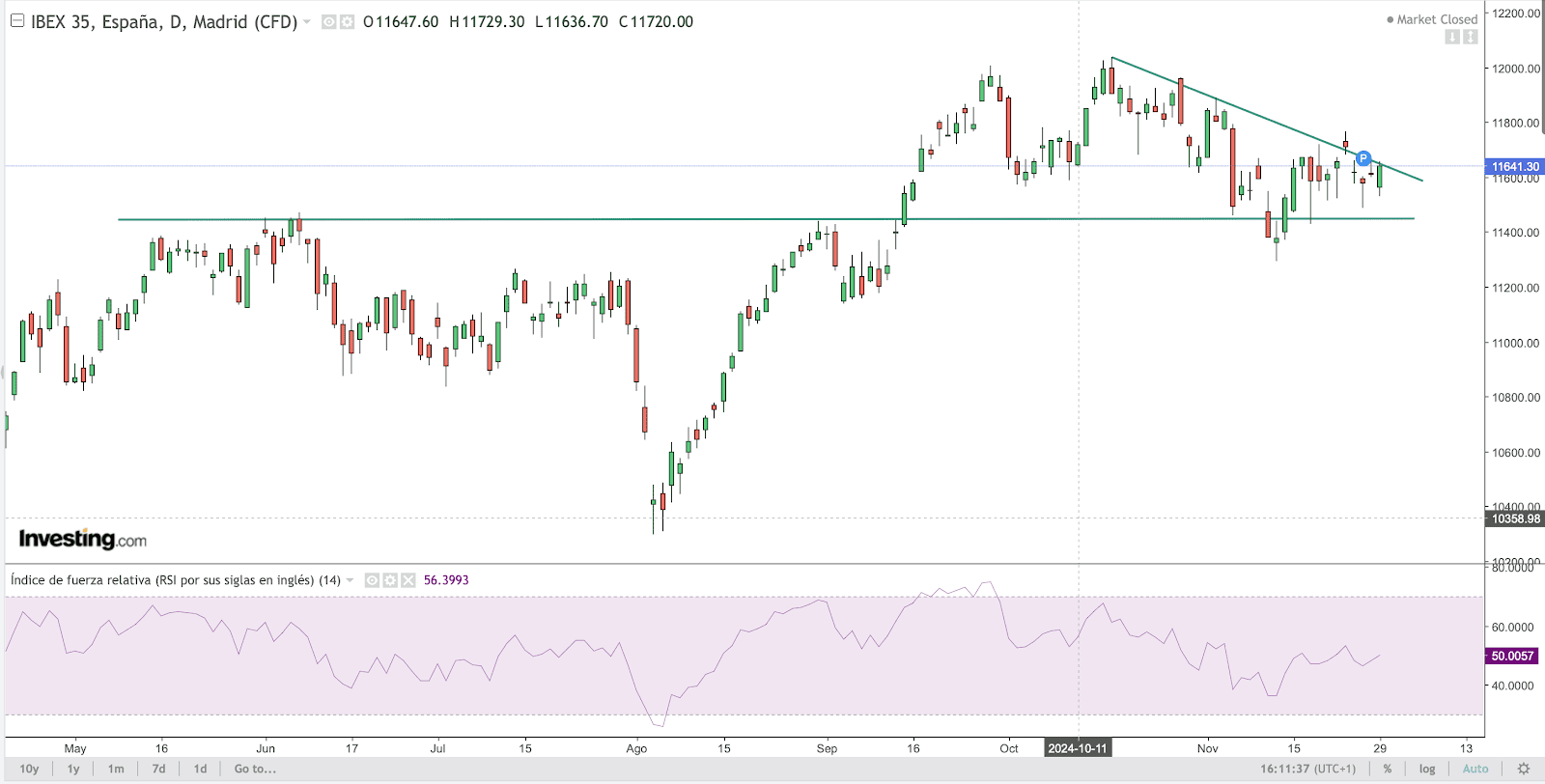

IBEX-35

Desde un punto de vista técnico y tras el rebote experimentado desde la primera zona de control marcada por los 11400 puntos, los precios siguen luchando por superar los 11600 puntos dentro de lo que parece una figura de continuación. Sin embargo, necesitamos confirmación por encima de este nivel para intentar ir a por los 11800 y los 12000 puntos. Si los precios no pueden con los 11600, directos a los 11400 de nuevo. Por abajo quedarán los 11200 puntos y los 10800.

Source: investing.com

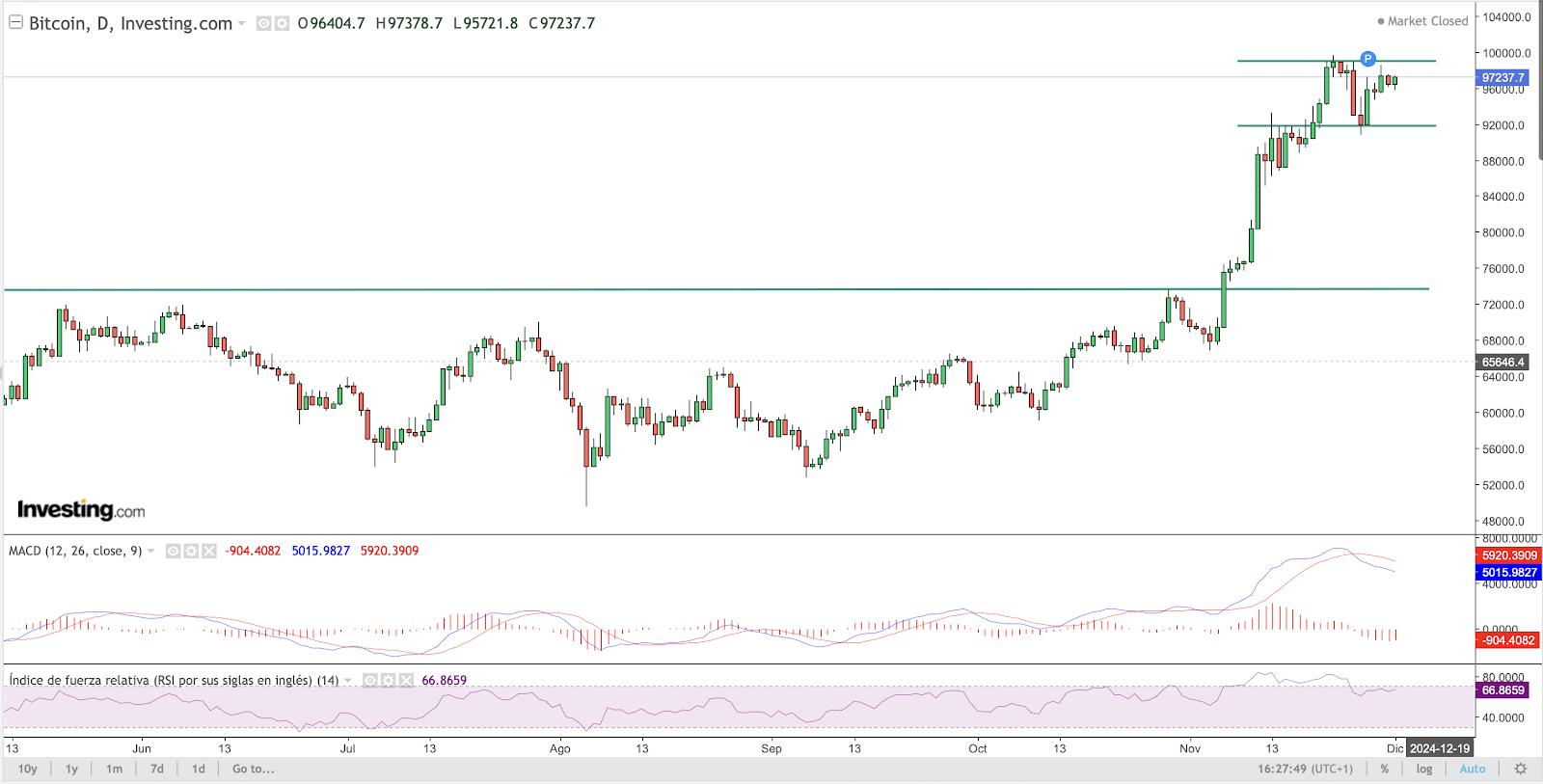

BITCOIN (BTC)

Bitcoin, que empezó la semana con una caída del 7% hasta los 90800USD, ha mostrado resiliencia recuperándose a niveles cercanos a los 97000. Este movimiento refleja una combinación de factores técnicos y fundamentales, incluidos flujos institucionales y optimismo macroeconómico.

A pesar de la corrección, las métricas clave sugieren que BTC puede seguir teniendo recorrido alcista, continuado con el “momentum” positivo del que sigue disfrutando. Varias casas de análisis proyectan objetivos entre un 10% y un 40% por encima de los niveles actuales, en base a valoraciones históricas, mientras que las acumulaciones recientes por parte de grandes actores como MicroStrategy y Marathon Digital refuerzan la narrativa de confianza institucional. Todo ello sin olvidar el impulso generado por avances regulatorios en distintos países que están transformando el panorama global, creando un entorno más favorable para la adopción y estabilidad del mercado.

Desde un punto de vista técnico, los riesgos persisten. El RSI señala un impulso positivo, pero el cruce bajista en el MACD advierte de posibles caídas hacia los 90000USD si el precio no recupera su reciente máximo histórico. Esa zona es la de referencia a modo de soporte de corto plazo, dejando claro que hasta los 71000-74000USD no tenemos el soporte válido que delimita el momento alcista actual. Seguimos en modo euforia, sigue entrando dinero, el FOMO que inicialmente se centró en las “memecoins” y aquellas “Altcoins” más antiguas de ciclos anteriores, ahora se desplazan a proyectos más nuevos, generando un riesgo cada vez más elevado. Invierte en lo que entiendes y establece siempre un nivel de salida acorde al activo en cuestión.

Source: investing.com