Los mercados globales subieron con una rotación hacia sectores rezagados, más baratos y no tecnológicos, y el índice Dow Jones ahora registra 10 días seguidos de ganancias.

Las acciones de tecnología de alto rendimiento se vieron frenadas por altas expectativas y resultados débiles de TSLA, NFLX y TSMC. Pero esta semana es clave para los resultados financieros.

También se espera que esta semana marque el final del ciclo de tasas de interés de la Reserva Federal. Históricamente, el S&P 500 ha ganado un 7% desde el pico de la tasa hasta el primer recorte.

Se percibe una perspectiva positiva en el mercado, con una menor inflación y tasas de interés, pero se espera un respiro en el tercer trimestre para asimilar las recientes grandes ganancias.

Elecciones en España

Si miramos a las bolsas y desde un punto de vista estadístico, las elecciones no han cambiado la tendencia dominante en la bolsa y pensamos que seguirá el viento de cola favorable para el Ibex-35. Los 10.000 puntos son un objetivo asumible en el corto plazo.

No olvidemos que, con dividendos, el índice se encuentra muy cerca de los máximos históricos. La tendencia alcista de la bolsa española se debe a diversos factores como el bajo rendimiento del último año, el alza del sector financiero, y al éxito de empresas como Inditex o Iberdrola. En definitiva, si se mantiene el actual gobierno y pese a las incertidumbres existentes, los grandes beneficiados serán sectores como el turismo, el de las energías renovables, la construcción o todo lo relacionado con el vehículo eléctrico y no esperamos un cambio de tendencia.

Para la semana que entra:

- Esperamos que el dólar estadounidense siga siendo bajista debido a factores técnicos, divergencias políticas, valoraciones crecientes y un ciclo largo.

- El empeoramiento de la tendencia deflacionaria de China y la debilidad del mercado inmobiliario están pesando sobre los ingresos y la confianza, lo que exige un estímulo más fuerte.

- El sentimiento y las posiciones en los REIT (inversión en bienes raíces) son muy bajistas, pero los indicadores técnicos muestran señales alcistas, lo que sugiere posibles oportunidades contrarias.

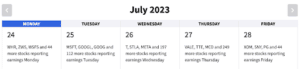

- Es la semana más importante para los resultados financieros, con la mitad de la capitalización de mercado del S&P 500 reportando, incluyendo a las grandes tecnológicas MSFT, GOOG, AMZN, META.

- Es una semana importante para la Reserva Federal, con la posibilidad de la décima y última subida de tasas de interés, hasta un 5.25%, marcando el final del dramático ciclo alcista que comenzó en marzo de 2022.

- Además, habrá reacción a las elecciones generales de España del fin de semana, el re-balance especial del NASDAQ-100 y otra subida de tasas de interés por parte del BCE.

Calendario de resultados

Fuente: Stocktwits.com

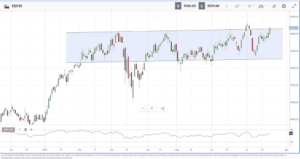

Niveles técnicos clave para la semana

S&P

Desde un punto de vista técnico, la zona de control de los 4600-4650 supone una resistencia muy relevante a corto plazo. El fallo en el ataque a esa zona, acontecido en la última semana, nos hace suponer el paso a un movimiento de consolidación con objetivo en los 4500 puntos primero, en los 4450 como zona transitoria y en los 4380 como soporte ya más relevante. Ojo a la “claudicación de los bajistas”, los niveles de flujos de entrada en renta variable USA y de salida de bonos y la complacencia generalizada. Al mercado le costará subir a corto plazo.

IBEX-35

Si miramos a las bolsas y desde un punto de vista estadístico, las elecciones no han cambiado la tendencia dominante en la bolsa y pensamos que seguirá el viento de cola favorable para el Ibex-35. Los 10.000 puntos son un objetivo asumible en el corto plazo. No olvidemos que, con dividendos, el índice se encuentra muy cerca de los máximos históricos. La tendencia alcista de la bolsa española se debe a diversos factores como el bajo rendimiento del último año, el alza del sector financiero, y al éxito de empresas como Inditex o Iberdrola. En definitiva, si se mantiene el actual gobierno y pese a las incertidumbres existentes, los grandes beneficiados serán sectores como el turismo, el de las energías renovables, la construcción o todo lo relacionado con el vehículo eléctrico y no esperamos un cambio de tendencia

Desde un punto de vista técnico, los 9250 puntos siguen siendo la zona de soporte clave en el corto plazo. Mientras los precios aguanten ese nivel, es posible seguir consolidando dentro de ese gran canal 9000-9500 que venimos marcando y que no se ha roto. Si los precios superan los 9500, se abre el camino para intentar ir a los los 9680-9700 primero y los 10.000 como último objetivo. De perder los 9250, directos a los 9080 donde reside, con permiso de los 9000 puntos, el verdadero soporte que no debería perderse para seguir pensando en un objetivo alcista. Ojo a la complancencia, resultados final de las elecciones y el sentimiento inversor positivo generado.

BITCOIN (BTC)

Desde un punto de vista técnico, seguimos en zona de consolidación acotada por los 29.500 – 31.000 USD. Los intentos de ataque se centran ahora en la zona de soporte. Perder los 29500 abre el camino hacía los 28000 USD. Si los precios son capaces de superar los 31K, la estructura de medio plazo cambiaría y plantearíamos un escenario muy alcista con primer objetivo en los 36K USD y los 40K USD como siguiente referencia. Sin embargo, no ser capaz de superar los 31K devuelve el escenario a la parte baja cuyo soporte principal pasa por los 25K USD si se pierden los 29,5K USD primero y los 28.000USD como segundo soporte.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 77% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.