Cierre del semestre con un alza del 39% para el Nasdaq. El S&P acumula casi un 17% y la volatilidad (VXX) cae un 56% en ese mismo periodo. En este mismo contexto, las llamadas “Magnificient 7” han ganado un 60% mientras que las restantes 493 acciones del S&P500 sólo acumulan un 5%. El top 10 son responsables de más del 80% del alza del índice.

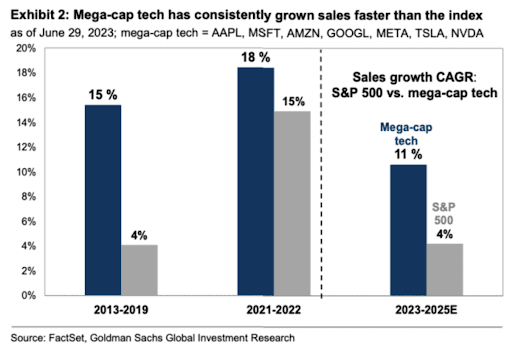

Pero mientras que esta concentración es muy elevada, no lo es tanto si lo comparamos con la media histórica desde 1995 donde típicamente, el top 10 genera un 32% de la rentabilidad anual del índice. Sin embargo, existe una justificación en estos números: el crecimiento de las ventas de esas compañías se sitúa, de media, por encima de aquellas. Esto supone, tal y como vemos en el gráfico, que este mismo 2023 las top 10 crecen a ritmos del 11% frente al 4% de la media del S&P500.

Así las cosas, Las acciones recuperaron terreno y tuvieron una semana fuerte para poner fin a un junio notable, al segundo trimestre y al primer semestre de 2023. Los mercados han experimentado ahora 3 trimestres positivos desde el mínimo de octubre de 2022.

Los inversores se alegraron la semana pasada, ya que la baja inflación en Europa y Estados Unidos compensó a los bancos centrales que adoptaron una postura más agresiva en la reunión de Sintra.

Los resultados de nuestra última encuesta mundial a inversores minoristas mostraron una postura contraria y más cautelosa a medida que aumentan los riesgos de desaceleración.

Claves de la semana:

- Los mercados de Estados Unidos permanecerán cerrados hasta el miércoles por el feriado del Día de la Independencia, seguido de las actas de la Reserva Federal y el informe de empleo clave del viernes.

- El enfoque global estará en el PMI de China, ya que el país considera más estímulos para ayudar a una recuperación decepcionante. Además, se llevará a cabo el seminario mundial de petróleo de la OPEP.

- Será una semana tranquila en cuanto a informes de ganancias, encabezada por LEVI, antes del inicio de la temporada del segundo trimestre el 14 de julio.

Niveles técnicos clave para la semana

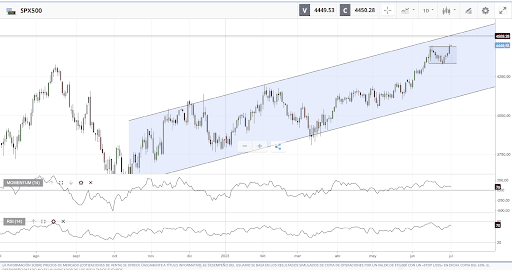

S&P

Desde un punto de vista técnico, el rango 4330-4450 está dominando el corto plazo y son los niveles que vigilar. Precios por encima de los 4450 apuntan a los 4500 primero y a los 4590 después. No superar esa zona e intentar perder los 4330 nos devolvería a la zona de los 4320 y 4250. Soporte clave en los 4180. La pérdida de “momentum” y un sentimiento inversor en zona de complacencia nos invita a la cautela y a tener muy clara la diferencia entre la operativa de corto y largo plazo.

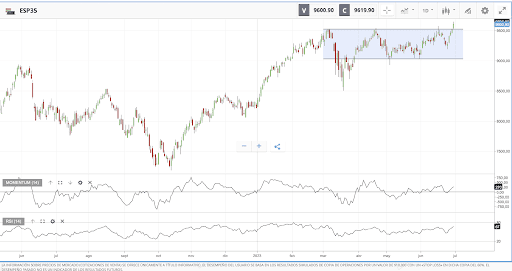

IBEX-35

Desde un punto de vista técnico, nos enfrentamos a unas sesiones clave para dar por valido o no, la ruptura de los 9500 puntos. Si esto es así, primer objetivo en los 9700 puntos y, por encima, vía libre hasta los 10.000 puntos, no recuperados desde la pandemia. Si los 9500 se pierden, primer soporte relevante en los 9250 y los 9000 como zona clave.

BITCOIN (BTC)

Desde un punto de vista técnico, los precios están detenidos a la espera de un nuevo estímulo que haga romper la gran resistencia delimitada por los 31.000USD. Si lo consigue, toda la estructura de medio plazo cambiaría y plantearíamos un escenario muy alcista con primer objetivo en los 36K USD y los 40K USD como siguiente referencia. Sin embargo, no ser capaz de superar los 31K devuelve el escenario a la parte baja cuyo soporte principal pasa por los 25K USD.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 77% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.