La incertidumbre política, especialmente en materia comercial, ha aumentado significativamente tras las elecciones en Estados Unidos, impactando con mayor fuerza a la zona euro que a la economía global. Aunque aún no alcanza niveles críticos como los de la “guerra comercial” o el Brexit, este incremento podría lastrar la actividad económica, erosionar la confianza empresarial y forzar al BCE a medidas más agresivas, como recortes significativos de tipos de interés. Si bien un recorte de 50 puntos básicos en diciembre parece improbable, el deterioro de los datos económicos podría hacer necesarias decisiones más drásticas en las reuniones de enero o marzo.

En este contexto de incertidumbre, los flujos de inversión globales reflejan estrategias contrarias pero complementarias. Los inversores conservadores están incrementando su exposición a efectivo y fondos monetarios, considerado un refugio seguro para mitigar riesgos inmediatos y mantener flexibilidad ante posibles correcciones. Al mismo tiempo, los inversores con más apetito por el riesgo están aprovechando narrativas positivas, como las expectativas postelectorales en Estados Unidos, que impulsan las entradas hacia renta variable estadounidense, especialmente en empresas de gran capitalización. Estas compañías son percibidas como refugios dentro de la renta variable, gracias a sus balances sólidos y menor volatilidad frente a otros sectores.

A nivel empresarial y en Europa, los resultados del tercer trimestre muestran un panorama mixto. Si bien el sector financiero lidera con un 88% de superaciones de BPA, sectores como energía y bienes de consumo discrecional han mostrado debilidad, llevando las ganancias excluyendo financieros a una caída del -7%. Además, la fragilidad empresarial sigue aumentando, afectando tanto a pequeñas como a grandes empresas, especialmente en el sector servicios, y dejando a economías como Alemania y Francia en posiciones más vulnerables frente a sus promedios históricos.

Esta dinámica resalta la complejidad del entorno actual, donde la construcción de liquidez y el posicionamiento estratégico son esenciales para navegar la incertidumbre. Mientras el BCE avanza en un ciclo de recortes, las condiciones económicas adversas y la debilidad empresarial exigen medidas más contundentes para sostener el crecimiento. La interacción entre incertidumbre, flujos de inversión y vulnerabilidad económica subraya la necesidad de acciones coordinadas y de un enfoque balanceado entre defensiva y oportunidad en las carteras de inversión.

¿Qué vigilar esta semana?

- Discursos clave de la Reserva Federal durante la semana, relevantes tras los recientes comentarios de Powell.

- PMI Flash (viernes, 22): Indicadores de manufactura y servicios.

- Mercado de vivienda y solicitudes de desempleo (jueves, 21): termómetro del mercado laboral e inmobiliario.

- Resultados de Walmart (martes, 19) y Target (miércoles, 20): indicadores clave del estado del consumidor.

- Nvidia (NVDA) (miércoles, 20): Resultados del tercer trimestre, cruciales por su impacto en el mercado de chips y la inteligencia artificial

- Otros Resultados Relevantes: Trip.com (lunes, 18), Medtronic (martes, 19), Palo Alto Networks y Snowflake (miércoles, 20), Intuit y Deere (jueves, 21)

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

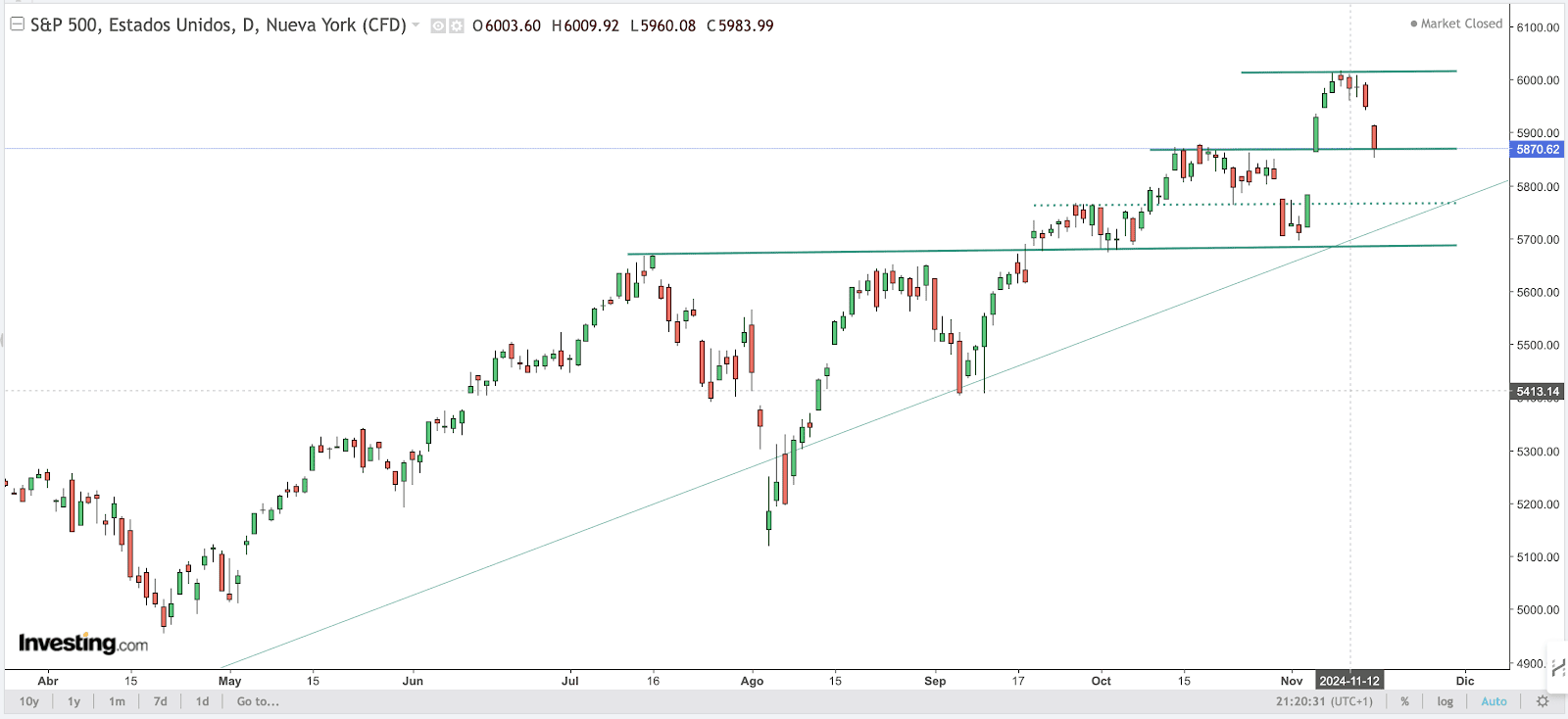

S&P

Desde un punto de vista técnico, la zona de los 6000 puntos queda establecida como zona de control de referencia. Desde ahí, corrección hasta el primero de los soportes delimitado por los 5870 puntos. Perder esta referencia nos llevaría a los 5750 puntos a y a los 5670 como la primera zona clave de cierto relieve. Atentos a los resultados del NVIDIA que pueden generar volatilidad y movimientos más profundos.

Source: investing.com

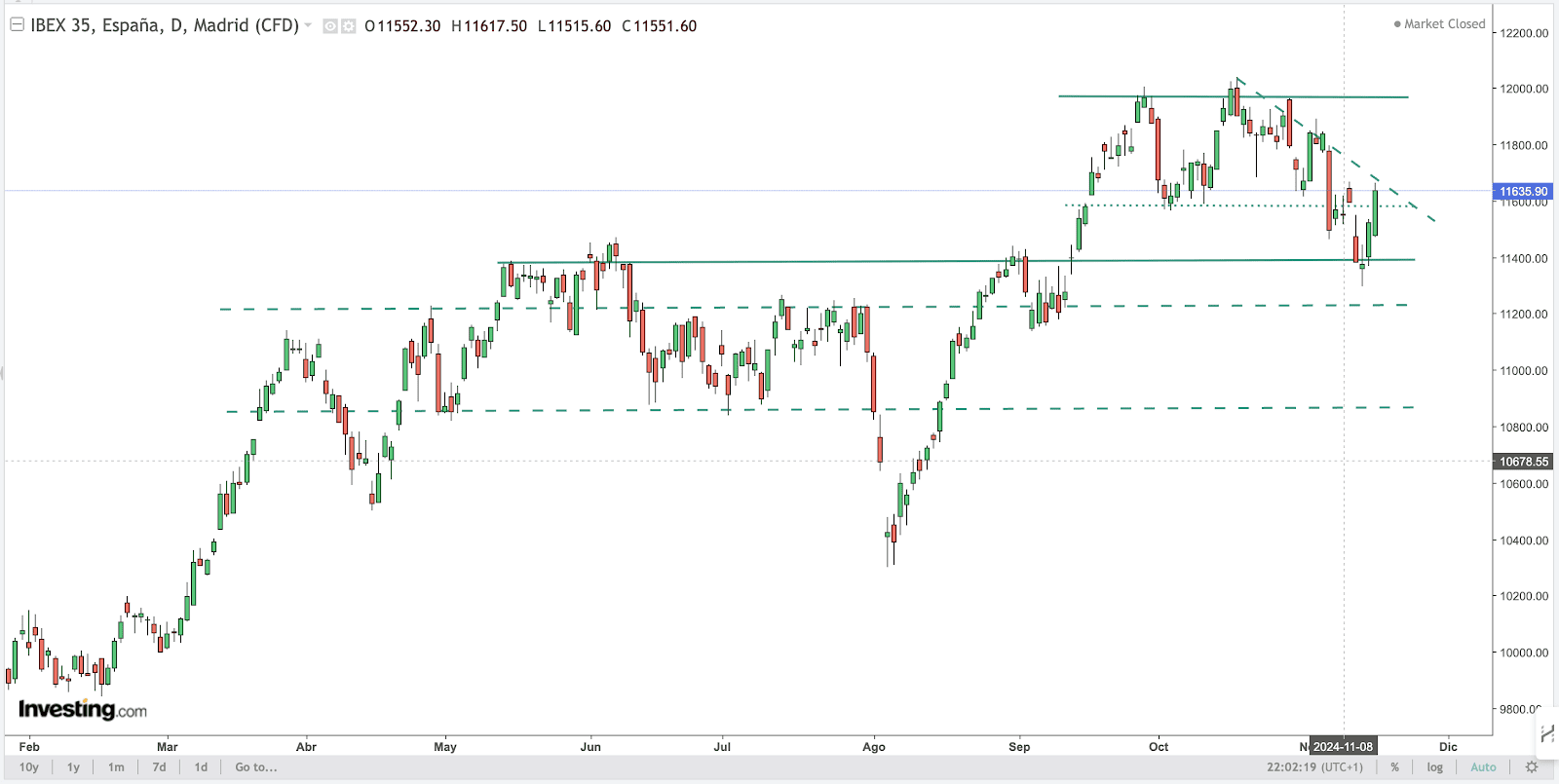

IBEX-35

Desde un punto de vista técnico, el índice ha ido a buscar la primera de las zonas de control marcadas por los 11400 puntos. Desde ahí, regreso a los 11600 puntos donde tendremos ahora la primera de las pruebas para ver la fortaleza del rebote. Si los precios no pueden con los 11600, directos a los 11400. Por abajo quedarán los 11200 puntos y los 10800. Por arriba, hay que recuperar los 11800 primero y si los 12000 puntos se logran superar, objetivo en los 12500 puntos.

Source: investing.com

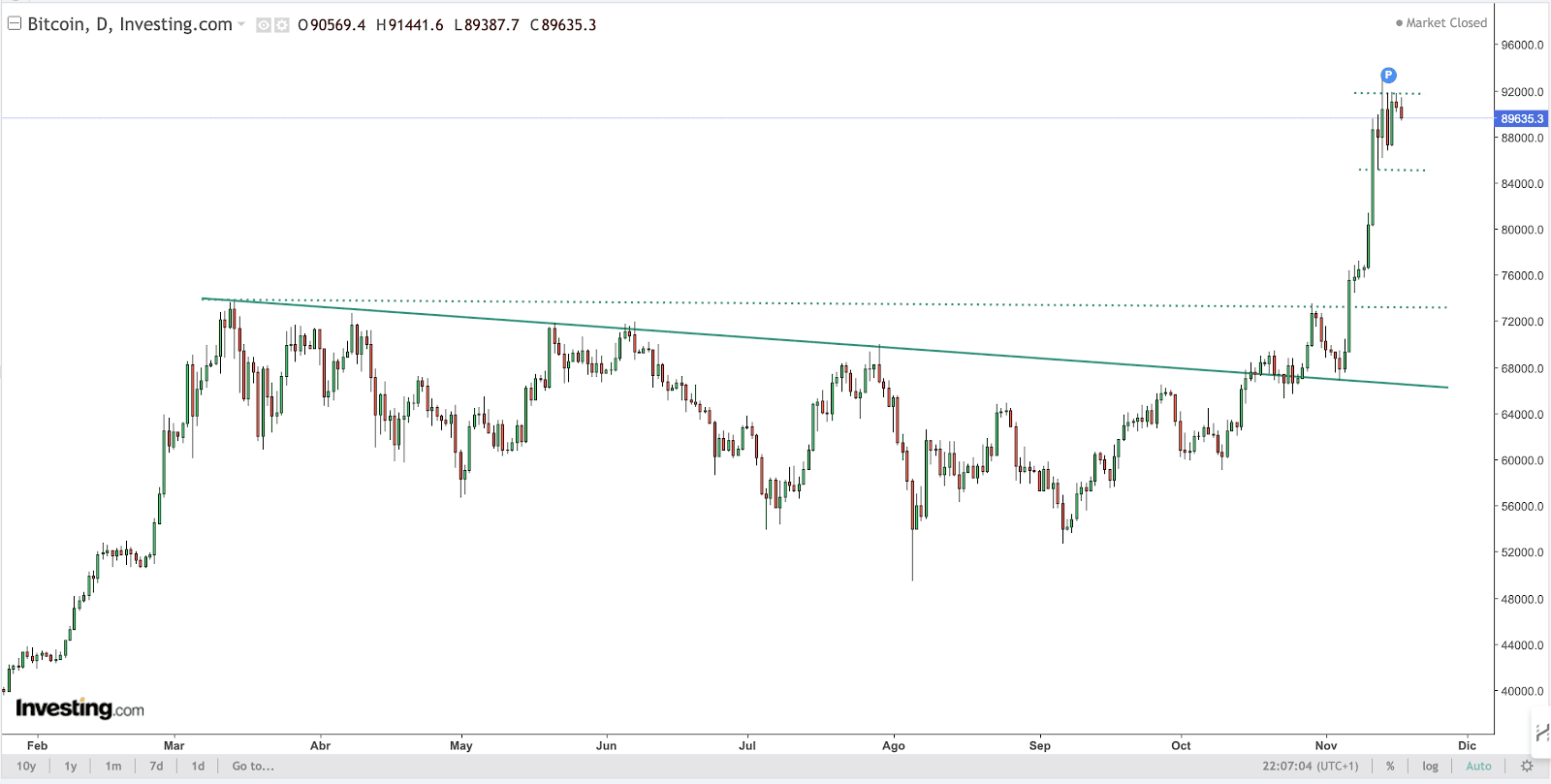

BITCOIN (BTC)

Bitcoin continúa mostrando patrones históricos cíclicos tras su cuarto “halving” en abril de 2024, cuando la emisión por bloque se redujo de 6.25 a 3.125 BTC. Desde entonces, su precio ha aumentado un 41.2%, aunque su desempeño aún está por debajo de los ciclos “post-halving” anteriores.

En términos históricos, bitcoin ha mostrado una recuperación más sólida desde su último ciclo bajista en 2022, con una caída máxima del 76.9%, algo menor que las de ciclos anteriores. Actualmente, el precio se ha multiplicado 5.72 veces desde su último mínimo, similar a patrones observados en ciclos previos.

Para finales de año, bitcoin podría cerrar con precios aún más elevados si el momento de apetito por el riesgo continua. Además, puede ser impulsado por una creciente participación institucional y un posible interés estratégico del gobierno de Estados Unidos. Si estas tendencias continúan, 2025 podría consolidar a bitcoin como un activo fundamental en los mercados financieros globales

Desde un punto de vista técnico, tras superar los 93000USD asistimos a un proceso de consolidación que está manteniendo los 87000USD como zona de mínimos. Sin embargo, el verdadero soporte queda en la zona de los 73000USD y no debe olvidarse esa referencia clave. Eso implica que tomar ahora posiciones nos hace tener que asumir un riesgo muy elevado por esa distancia al primero de los soportes relevantes. Los mínimos marcados en los 85000USD son una referencia menor. Por arriba, superar los 93000USD volvería a colocar al BTC en zona de descubrimiento de precios.

Source: investing.com