A la espera de la publicación en USA del dato clave del PCE del próximo 15 de mayo, es muy interesante observar dónde va el dinero. Venimos insistiendo en la necesidad de entender los flujos de capital en los mercados pues reflejan una serie de dinámicas, “momentum” e interés inversor, tanto en el mercado de renta variable como en el de renta fija.

Si empezamos analizando la dinámica del mercado de acciones en USA, llama la atención la entrada por tercera semana consecutiva de flujos en ETFs y fondos mutuos de renta variable, situación que viene a compensar salidas anteriores. En total entraron unos 9.100 millones de USD esta última semana, logrando un acumulado anual de 74.500 millones en 2024, cifra que representa la mitad de las entradas globales de renta variable hasta la fecha. Estos fondos globales también registraron cerca de 15.000 millones de entradas durante el último periodo reportado, con fondos europeos y japoneses experimentando entradas notables.

Si miramos ahora hacía la renta fija, es interesante comprobar cómo los fondos de alta calificación (IG) están en camino de alcanzar un récord anual de 450.000 millones de entradas, destacando está preferencia de los inversores por activos de menor riesgo y mayor calidad.

En el mercado de crédito, se observa una clara preferencia por la calidad, con entradas sostenidas en crédito de alta calificación y una aversión por activos de alto rendimiento (bonos basura o “high yield”) debido a riesgos idiosincráticos crecientes. Esta tendencia se ve impulsada por el alto coste de financiamiento y una política monetaria restrictiva mantenida por la Fed, lo que hace que los activos más riesgosos sean menos atractivos. La idea de “tipos altos más tiempo” está llevando a que los inversores salgan de los bonos de mayor riesgo crediticio.

Si observamos la dinámica específica en diferentes sectores, los fondos de bonos gubernamentales y los fondos del mercado monetario, que generalmente se consideran refugios seguros, también han visto entradas de dinero, mientras que los fondos de deuda de mercados emergentes han enfrentado salidas. Los fondos de renta fija en general (globales) han mantenido una tendencia de entradas, y los fondos de acciones también han registrado entradas, indicando un optimismo cauteloso sobre el crecimiento económico.

Así las cosas, estos movimientos de flujos divergentes indican una respuesta adaptativa de los inversores a un entorno económico global fluctuante. Mientras que las entradas en los mercados de acciones durante el último rally del SP500 reflejan un optimismo renovado, la continua preferencia por deuda de alta calificación y fondos monetarios de corto plazo, resalta una cautela subyacente y una búsqueda de estabilidad. Los inversores están equilibrando cuidadosamente el binomio rentabilidad-riesgo, optando por diversificar sus carteras y buscar oportunidades en diferentes sectores y geografías, mientras se preparan para cualquier volatilidad futura o cambios en las políticas monetaria. Será importante seguir analizando ese movimiento de flujos.

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

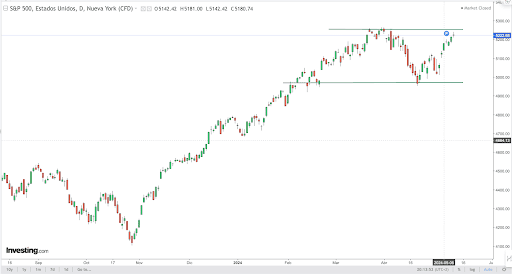

S&P

Desde un punto de vista técnico, el rebote iniciado desde la zona de control de los 4950-4980 puntos sigue vigente y ha ido a buscar la zona de control de los 5250 puntos. Superados los 5180 puntos y sin entrar aún en niveles de sobrecompra ni euforia, la clave semanal pasará por la capacidad de superar los 5250 puntos. Este movimiento se ha hecho sin volatilidad, con entrada de flujos como hemos visto anteriormente y sin euforia.

Source: investing.com

IBEX-35

Desde un punto de vista técnico, ida y vuelta hasta niveles de control clave. Sector bancario intentando ubicarse correctamente, Teléfonica cediendo algo de terreno y en general, semana que fue de menos a mas para tocar niveles de control clave. Mientras los 11180 no sean superados, pordemos seguir consolidando en ese gran rango establecido en el gráfico. se ha marcado un nuevo máximo anual antes de regresar a la zona de consolidación previa. Saltar por encima de los 11180 abre el camino hacía los 11600. Por abajo, 10900 primero y 10700 como zona mas importante.

Source: investing.com

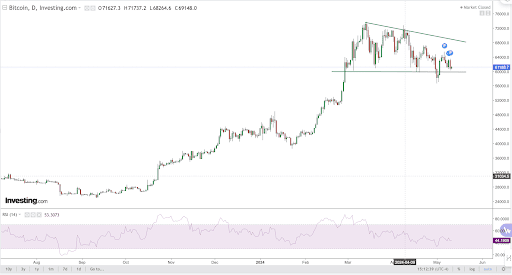

BITCOIN (BTC)

Desde un punto de vista técnico, nada nuevo en el horizonte. Seguimos consolidando dentro del gran rango marcado por los 60000-72000USD a la espera de nuevos catalizadores que muevan los precios fuera de los mismos. Los ETFs parece van consolidando y añadiendo nuevas posiciones muy suaves, no hay una clara señal ni de agotamiento ni de euforia, la volatilidad vuelve a descender y el volumen tanto en spot, futuros y ETFs se mantiene en cotas muy discretas. Así que vamos a considerar como escenario más probable el seguir dentro de ese rango a la espera del dato de PCE del miércoles. Estamos en un momento de cierta correlación con los índices USA y no veremos movimientos claro hasta que los tengamos en esos activos. Hasta que los precios no superen ese nivel de los 72K USD, seguimos en el proceso de corrección que viene desarrollándose desde marzo. Ahora mismo, soporte inicial en los 60000USD. Solo si se pierden los 57000USD (mínimos de la semana anterior) pensaremos en una corrección mayor. Por arriba, resistencia en los 62500USD primero, 65000 y 68500 USD. Si los salta, intentará atacar los 72000USD y dará, en caso de lograrlo, señal de nuevo impulso alcista.

Source: investing.com

eToro es una plataforma de inversión multiactivos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.