Cumplidos los pronósticos de alzas de tipos en USA y Europa, los inversores se encuentran con un crecimiento del PIB en USA para el Q2 mayor de lo esperado, las empresas parecen que están invirtiendo a buen ritmo y los consumidores, que mejoran su confianza, todavía siguen gastando. Al mismo tiempo, los costes salariales empiezan a relajarse al igual que lo hace la inflación y los resultados empresariales del Q2 serán mucho mejor de lo descontado y nada que ver con la caída del 9% media esperada para el trimestre en el S&P500. La FED esta vez, puede estar actuando correctamente en su control de la inflación sin llevar a la economía a una recesión dura.

Y mientras se constata de nuevo que los analistas de los grandes bancos de inversión han vuelto a fallar con sus previsiones, el giro que están haciendo ahora éstos junto con la entrada general de flujos hacia riesgo, levanta la alarma entre muchos de los que no se han perdido el mercado alcista que, para el S&P500 y lo que llevamos de 2023, supone acumular casi un 20% a finales de julio.

Es este cambio de sentimiento, colocado ya en zona de euforia junto a un VIX en mínimos, es otra señal que llama a la cautela máxima al unirlo con la expansión de múltiplos en ciertos sectores como el tecnológico, unos resultados medios mejores de lo esperado por el consenso y la entrada de flujos en formado “FOMO” que hacen recordar la idea de permanecer en mercado con el paracaídas puesto. No se suelta todavía, pues el vuelo aún continúa, pero cada vez más, lo ajustamos mientras tenemos a mano el botón para su activación.

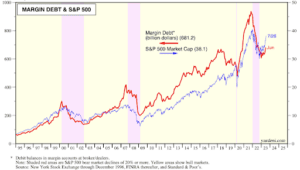

Una de las ratios que me hacen pensar que el mercado aún puede seguir subiendo, pese a la llegada de la gran masa y ciertas divergencias bajistas, es la ratio de margen (margin debt) en USA que aún no se ha disparado. Suele ser uno de esos indicadores que refleja la euforia máxima y como vemos, una vez limpiaron a todos los anteriores especuladores eufóricos, sólo en el último mes empieza a recuperar posiciones. Puede ser un buen dato para vigilar, de cara a entender cuando la música deje de sonar en la fiesta.

Source: Yardeni

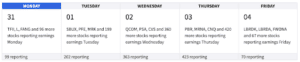

Calendario de resultados

Importante cita con los resultados de un gran número de compañías. De momento, el grado de sorpresas positivas se sitúa por encima del 80% y los inversores están atentos a las guías para los próximos trimestres.

Fuente: Stocktwits.com

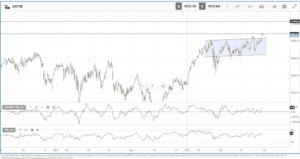

Niveles técnicos clave para la semana

S&P

Desde un punto de vista técnico, seguimos asistiendo al asedio a la zona de control marcado por los 4600-4650. Si no logra romper al alza, movimiento de consolidación con objetivo en los 4500 puntos primero, en los 4450 como zona transitoria y en los 4380 como soporte ya más relevante. Superar los 4650 implicaría ir a buscar los 4800-4820.

IBEX-35

Desde un punto de vista técnico y demotrado que las elecciones no han cambiado la tendencia previa dominante, el objetivo sigue pasando por intentar superar los 9650-9680. Si lo consigue, objetivo en los 10.000 puntos como último objetivo. De perder los 9500, siguiente soporte en los 9250 y por abajo, directos a los 9080 donde reside, con permiso de los 9000 puntos, el verdadero soporte que no debería perderse para seguir pensando en un objetivo alcista.

BITCOIN (BTC)

Desde un punto de vista técnico, perdida zona de soporte relativo de los 29500, el objetivo queda en los 28000 USD mientras observamos como los inversores pequeños y hasta aquellos que mantienen hasta 10K BTC siguen acumulando, los operadores con más de 10K BTC siguen disminuyendo sus carteras pese a no ser llamativo y asumible por el mercado. Los precios deben recuperar los 29500 para atacar los 31K, lo que supondría una estructura de medio plazo en proceso de cambio y plantearíamos un escenario muy alcista con primer objetivo en los 36K USD y los 40K USD como siguiente referencia. Sin embargo, no ser capaz de superar los 31K devuelve el escenario a la parte baja cuyo soporte principal pasa por los 25K USD si se pierden los 28000 USD y los 27000 como soportes actuales.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 77% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.