Esta semana promete ser relativamente tranquila en cuanto a datos económicos en Estados Unidos, lo que ofrece a los inversores un respiro antes de una semana crucial que se avecina. Sin embargo, el enfoque estará en los resultados corporativos, donde algunas empresas han sorprendido al superar las expectativas y en el mercado de bonos, especialmente debido a los posibles efectos de una victoria política de Trump, cuyas políticas fiscales expansivas podrían presionar los rendimientos al alza.

El SP500 ha registrado seis semanas consecutivas de ganancias, impulsado por sólidas presentaciones de resultados y expectativas positivas. Pese a que sería muy lógica una toma de beneficios de cierta envergadura, seguimos en un claro momento de optimismo generalizado en los mercados de renta variable, destacando la entrada constante de dinero en los mercados de Estados Unidos pese al entorno macroeconómico y geopolítico incierto.

En el mercado de bonos, los inversores están atentos al impacto que podría tener una victoria de Trump en las elecciones de 2024. Sus políticas fiscales, caracterizadas por recortes de impuestos y desregulación, podrían impulsar los rendimientos al alza, haciendo que los bonos sean una inversión menos atractiva. El rendimiento del bono a 10 años se encuentra cerca de su media móvil de 200 días, lo que podría atraer a compradores si hay una corrección.

Si atendemos a los flujos, el mercado de acciones globales ha marcado un hito importante en 2024, ya que los flujos de capital hacia los fondos de renta variable han superado la impresionante cifra de 517.000 millones de dólares hasta mediados de octubre. Este nivel récord destaca la confianza de los inversores en los mercados bursátiles, a pesar de los retos económicos actuales.

Si nos metemos en detalles, la última semana fue particularmente activa para los fondos centrados en acciones estadounidenses, que recibieron casi 24.000 millones de dólares, marcando el cuarto mayor flujo de 2024. Esto ocurrió después de una semana anterior de entradas más moderadas. El fuerte apetito por las acciones USA ha sido un motor crucial para el rendimiento global de los mercados.

Por otro lado, los fondos de mercados emergentes sufrieron su primera salida neta desde mayo, con más de 4.000 millones de dólares retirados. Esta fue la mayor salida desde octubre de 2023, cuando los tipos de interés en Estados Unidos alcanzaron su pico en el ciclo actual. La situación fue particularmente marcada en China, donde los fondos centrados en este país vieron la mayor salida de capital en al menos siete años, con 4.100 millones de dólares retirados. Tras un fuerte repunte a fines de septiembre y principios de octubre, muchos inversores en China decidieron realizar beneficios, lo que contribuyó a la salida masiva de capital. La incertidumbre sobre el estímulo económico chino parece haber sido un factor clave en esta toma de ganancias, especialmente luego de que las expectativas del mercado no se cumplieran del todo.

Mirando hacia adelante, noviembre históricamente ha sido un mes fuerte para los flujos de capital hacia acciones, lo que sugiere que la tendencia de entradas récord podría continuar. Los inversores se preparan para lo que podría ser un final de año dinámico, mientras los mercados de Estados Unidos continúan liderando el crecimiento global.

La próxima semana, toda la atención de Wall Street se centrará en la temporada de resultados que traerá consigo una avalancha de informes de algunas de las compañías más importantes del mundo. Empresas como Tesla (TSLA), Boeing (BA), Verizon (VZ), GE Aerospace (GE), Honeywell (HON), UPS (UPS), y gigantes del consumo como Coca-Cola (KO) y Philip Morris (PM) estarán en el foco de los inversores.

Uno de los informes más esperados será el de Tesla (TSLA), especialmente tras la presentación reciente de su “Robo-Taxi”, que no cumplió con las expectativas de los inversores. Los resultados financieros de Tesla siempre son un indicador clave, tanto por su impacto en el sector de vehículos eléctricos como por la visión que ofrece de la estrategia futura de la empresa.

- Varios informes económicos importantes, incluyendo datos preliminares de los PMI de manufactura y servicios. Además, tendremos los datos de pedidos de bienes duraderos

- Publicación del Beige Book de la Reserva Federal, que ofrece una visión sobre la actividad económica regional

- Resultados clave arriba mencionados

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

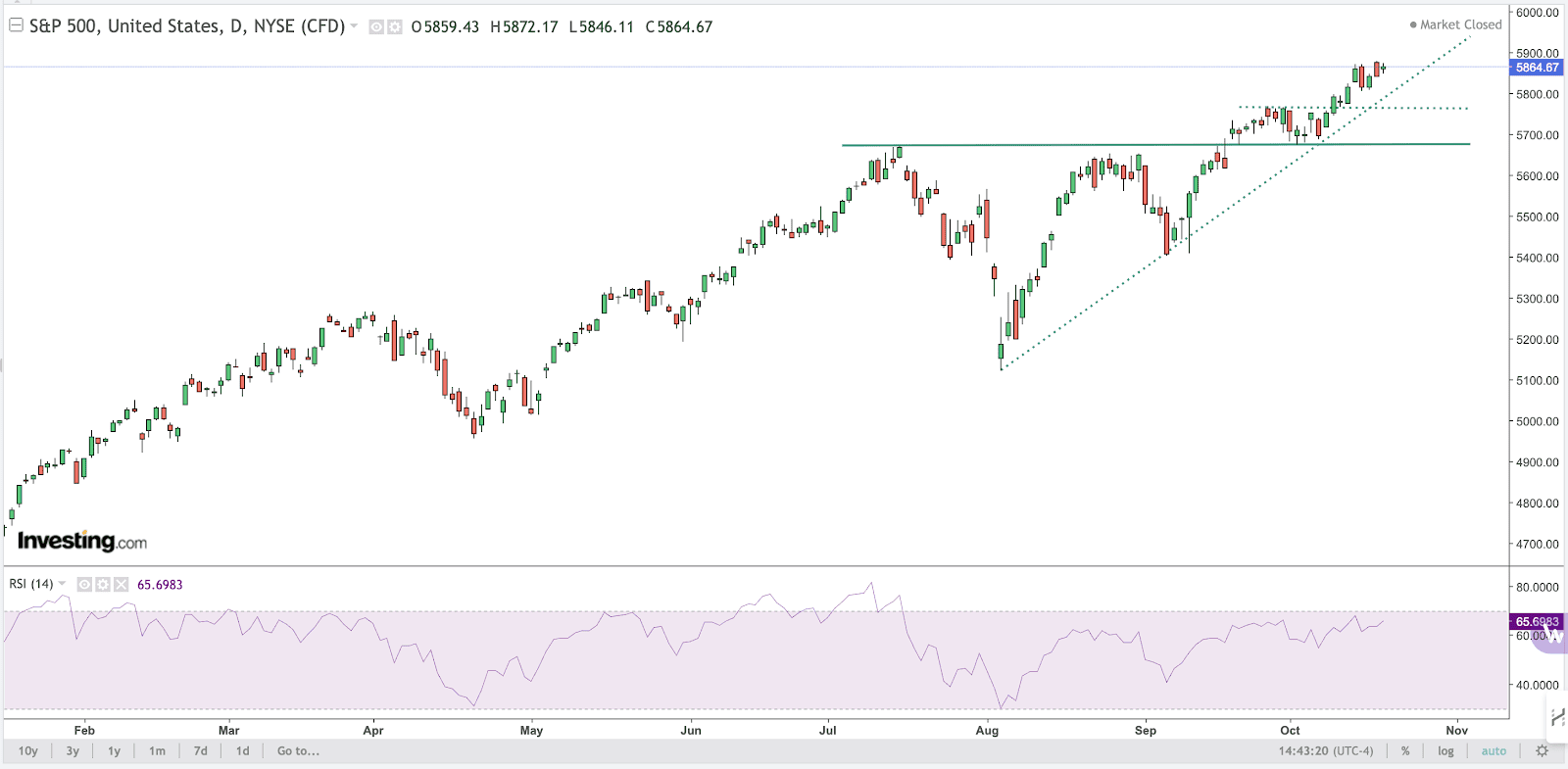

S&P

Desde un punto de vista técnico, seguimos en zona de máximos históricos y establecemos los 5750 como soporte de corto plazo. Sin embargo, no tenemos una referencia valida hasta los 5670 que funcionaría como primer nivel de control. Si los precios pierden esta referencia, las cosas se pueden complicar y los objetivos quedan en los 5550 y en los 5400 puntos. Entramos en zona de euforia pese a que la volatilidad pierde la cota de los 20 puntos.

Source: investing.com

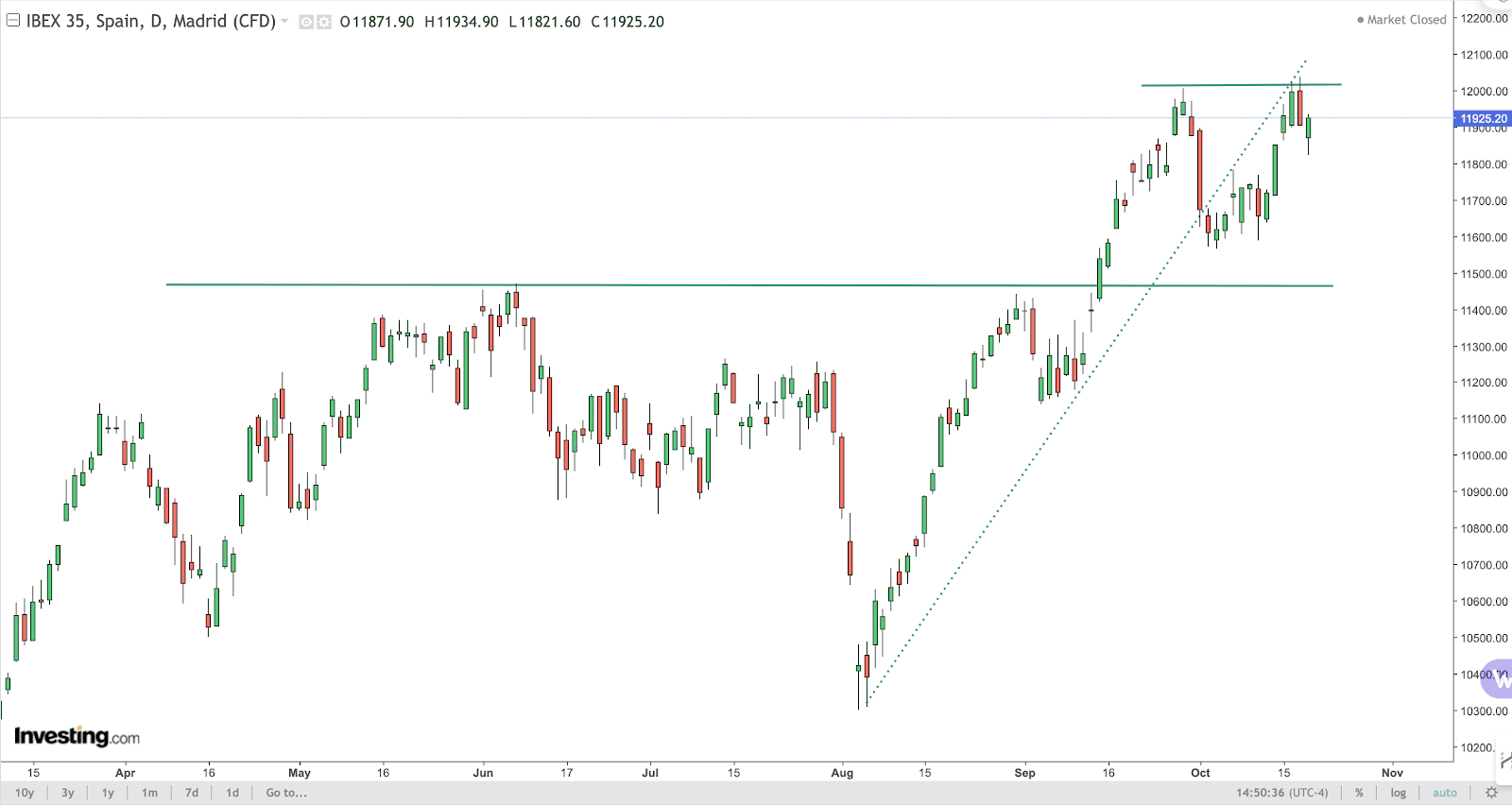

IBEX-35

Desde un punto de vista técnico, nuevo ataque fallido a la zona de los 12000 puntos. Esa referencia marca el muro de granito que domina al Ibex-35 y que precisará de buenos motivos para lograr superarlo. Los 11600 funcionan como primer soporte, sin embargo son los 11400 el primero de los niveles de control serio a vigilar y que no deben ceder. Si lo hacen, siguientes objetivos pasan por los 11200 puntos y los 10800. Si los 12000 puntos se logran superar, objetivo en los 12500 puntos.

Source: investing.com

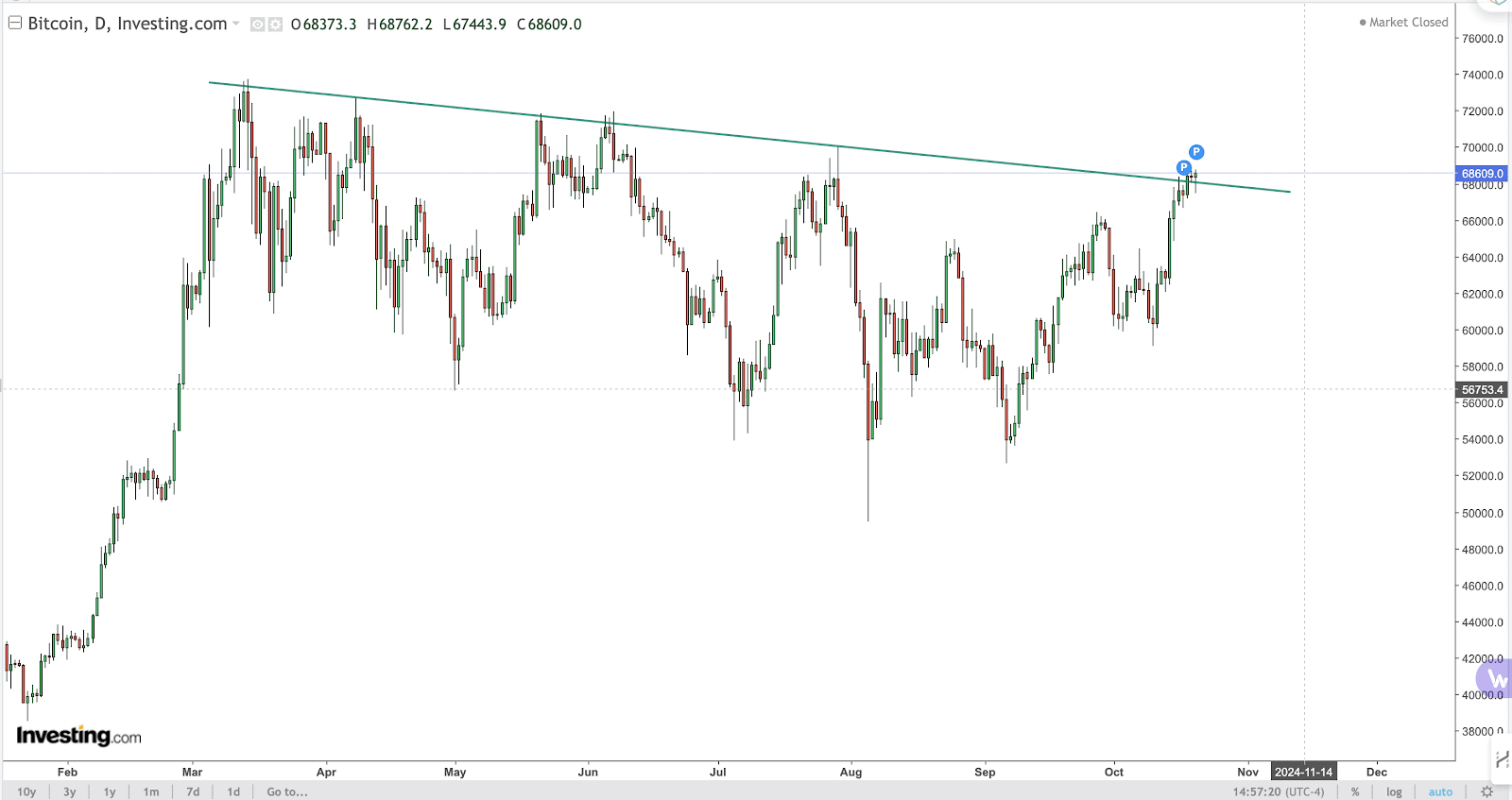

BITCOIN (BTC)

Desde un punto de vista técnico, primer ataque serio a la zona de los 66.000USD que ha llevado los precios hasta la referencia de los 69.000USD. El movimiento viene acompañado de aumento de volumen en spot, tanto en los ETFs como en resto de mercado directo, y cierto incremento en las aperturas de posiciones en derivados. Este aumento coincide con la entrada de dinero en los activos con riesgo con lo que será de vital importancia que el Nasdaq no pierda terreno para que el BTC siga atacando cotas superiores. Si los 69.000USD se superan, tendremos nuevo máximo histórico en bitcoin y los 74.000USD serán el primer objetivo antes de entrar en zona de descubrimiento de precios. Si los 69.000USD no se superan, regreso a los 66.000 primero y los 64.000USD.

Source: investing.com