Interesante pregunta que no paran de hacerse muchos inversores, tolla de playa en mano, y bajo un sol de justicia. Y es que veníamos avisando del riesgo de enfrentar un mes de agosto, estacionalmente mucho menos líquido y sin profundidad, desde zona de máximos históricos.

Y como no podía ser de otra forma, los flujos están en el centro del problema. Recientemente, la política monetaria del Banco de Japón ha empezado a provocar cambios significativos en estos flujos, afectando tanto al valor del yen como a las bolsas y en concreto sobre activos como el Nikkei, en Nasdaq, Nvidia o bitcoin.

Durante mucho tiempo, el Banco de Japón ha mantenido una política de tipos de interés extremadamente bajos, lo que facilitaba a los inversores globales la posibilidad de pedir prestado en yenes a bajo costo. Este capital una vez obtenido, se ha invertido en activos extranjeros, como las acciones tecnológicas USA, que ofrecían mayores rendimientos. Esta estrategia, conocida como “carry trade”, no solo fortaleció los mercados de valores globales, sino que también contribuyó a mantener el yen débil en comparación con otras monedas.

Sin embargo, el reciente cambio en la política del Banco de Japón, que ha comenzado a elevar los tipos de interés, está alterando este flujo de capital. Los inversores que antes aprovechaban los bajos costos del endeudamiento en yenes, ahora se encuentran en la necesidad de devolver esos préstamos en una moneda que se está fortaleciendo. Como resultado, estos inversores están vendiendo activos extranjeros, como las acciones del Nasdaq que han subido mucho, con la idea de recomprar yenes y liquidar sus deudas.

Este proceso de venta masiva está generando una presión bajista en los precios de estos activos a los que se les unen inversores que entran en modo miedo, provocando correcciones rápidas. A medida que el yen se fortalece, su atractivo como moneda de financiación disminuye, lo que a su vez reduce la demanda de activos de mayor riesgo que antes se beneficiaban de este flujo de capital.

Este proceso ha generado a su vez, aumento de volatilidad y cierto pánico en las bolsas, contribuyendo a incrementar el proceso de cierre de posiciones. Así mismo, no olvidemos que la gestión pasiva (gran ganadora de la última década que, solo en 2024 había capturado casi 500 billones de USD) genera que el pánico se extienda de forma general, al estar todos los inversores posicionados en el mismo lado.

¿Corrección natural o cambio de tendencia?

El escenario actual plantea una pregunta fundamental para los inversores: ¿estamos presenciando un cambio de tendencia en los mercados o simplemente una corrección natural tras un período de crecimiento acelerado?

Mi escenario principal pasa por mantener la tendencia alcista principal dominante. De momento, los niveles clave no se han roto y podríamos estar ante una corrección más o menos seria, pero no ante el inicio de un mercado bajista prolongado. Las caídas en los precios, aunque significativas, pueden estar reflejando un ajuste necesario tras un período de revalorización insostenible. En los últimos años, los mercados han experimentado un crecimiento rápido, impulsado en parte por políticas monetarias expansivas y una búsqueda global de rendimientos en un entorno de bajos tipos de interés. Este tipo de crecimiento suele ser vulnerable a correcciones, especialmente cuando las condiciones monetarias comienzan a endurecerse, como es el caso de Japón.

Una corrección de este tipo puede ser vista como una oportunidad para que el mercado respire y se estabilice. Esto no necesariamente implica un cambio de tendencia hacia un mercado bajista prolongado, sino más bien un ajuste a valoraciones más sostenibles y realistas. En este contexto, la volatilidad actual podría ser una fase transitoria antes de que los mercados encuentren un nuevo equilibrio.

Ante este panorama, los inversores deben reconsiderar sus estrategias y tomar decisiones informadas sobre cómo gestionar sus carteras, aspecto clave que he venido impulsando en el último año. La recomendación clave es tener claridad sobre los motivos detrás de cada inversión. Si un inversor entiende bien por qué posee ciertos activos y tiene una estrategia a largo plazo sólida, podría ser prudente mantener la calma y resistir la tentación de vender durante la corrección.

Para aquellos inversores que están altamente expuestos a activos de alto riesgo, este podría ser un buen momento para reevaluar su cartera y considerar la diversificación hacia activos más seguros. Además, mantener una porción de la cartera en efectivo podría proporcionar la flexibilidad necesaria para aprovechar futuras oportunidades de compra en medio de la volatilidad del mercado.

La situación en Japón coincide con un escenario de creciente volatilidad en los mercados de Estados Unidos, donde los tipos de interés y las expectativas sobre la política de la Reserva Federal (Fed) han provocado movimientos bruscos. Según los últimos datos, los rendimientos de los bonos del Tesoro de Estados Unidos a dos años han caído de manera significativa, reflejando una fuerte apuesta del mercado por recortes de tipos futuros, impulsados por señales de debilidad económica y un cambio en el lenguaje de la Fed hacia una mayor preocupación por el empleo.

Este cambio de expectativas ha llevado a los inversores a reevaluar sus posiciones, generando una caída notable en los mercados bursátiles, particularmente en las acciones tecnológicas y en empresas emblemáticas como Amazon e Intel. Esta venta masiva en Wall Street, impulsada por datos económicos decepcionantes y el temor a una recesión, subraya la naturaleza frágil y volátil de los mercados actuales.

Así las cosas, el reciente fortalecimiento del yen y la consecuente presión bajista en los mercados globales reflejan cambios significativos en los flujos de dinero, impulsados por políticas monetarias en Japón y una reevaluación de las expectativas de tipos en Estados Unidos. Aunque las caídas actuales pueden parecer alarmantes, podrían representar una corrección necesaria tras un período de crecimiento acelerado. Los inversores deben ser cautelosos y estratégicos, evaluando sus posiciones y adaptándose a las nuevas condiciones del mercado mientras buscan oportunidades en medio de la incertidumbre. Los niveles técnicos clave y la evolución de esos flujos son los parámetros que controlar.

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

S&P

Desde un punto de vista técnico y perdida la zona de los 5400 puntos, el objetivo bajista inicial pasa por la zona 5180-5200 puntos. El aumento de volatilidad, la baja profundidad de mercado y salida de flujos que hemos empezado a ver, podría extender el movimiento bajista hasta ese nivel. Perder lo 5180 implica ir a buscar los 4980-5000 puntos. Por arriba, hasta que los 5500 no se superen, no pensaremos en una recuperación suficiente para dar por concluido el normal impulso bajista que está sufriendo el SP500.

Source: investing.com

IBEX-35

Desde un punto de vista técnico, de confirmarse la pérdida de los 10800 puntos en la sesión del lunes, el Ibex liderado por la banca, pondrá rumbo a los 10480-10500 piuntos. Esa zona debería parar en principio el impulso bajista a corto plazo. No obstante, si se pierde ese nivel, objetivo en los 10240 puntos. Por arriba, necesitamos recuperar los 10800 para pensar en una regreso a la zona de los 11.000 puntos primeor y los 11200 como siguiente referencia.

Source: investing.com

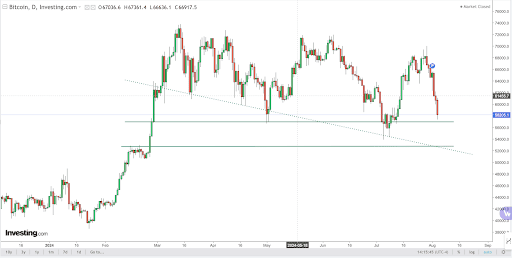

BITCOIN (BTC)

Desde un punto de vista técnico y tras la incapacidad de superar la zona de los 70.000USD que vimos hace una semana, movimiento de corrección que ha llevado a la pérdida de los 64K primero y a los 60K USD después. Esta zona es clave y de no recuperarse abrirá el camino hacia los 58.000USD primero y a los mínimos vistos en el entorno de los 54K USD. Si esta referencia se pierde, la sucesión de mínimos crecientes evidenciará la posibilidad de una caída superior con objetivo 48.000-50.000USD.

Source: investing.com

eToro es una plataforma de inversión multiactivos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.