1.- Situación global

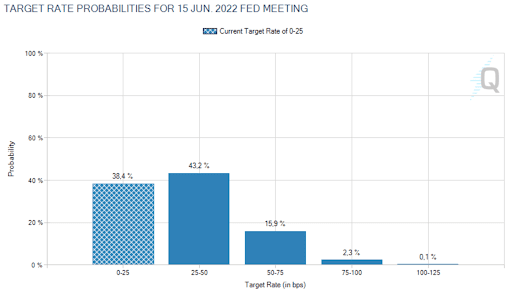

Mientras que el S&P500 recupera zona de máximos históricos, seguimos a vueltas con la interpretación que debiéramos hacer de los distintos datos sobre evolución futura de tipos, la inflación y cómo se tomarán aquellas bolsas, cambios en esas variables. Dejada atrás la idea de estar ante un aumento de precios transitorio, impuesto por una realidad con expectativas que marcan hoy el 2,94% (Niveles 5Y US Breakeven), el mercado ha adelantado desde diciembre hasta junio de 2022, la primera fecha de ajuste al alza de tipos, con una probabilidad del 60%. En ese contexto comentaba un analista que la “liquidity supernova ends next year”.

Sin duda que esa puede ser una de las interpretaciones, pero, bajo mi punto de vista, no en esos términos o magnitud implícita en el mensaje. La normalización de las políticas monetarias, entendidas como una vuelta a los niveles previos a la crisis, es muy complicada de acometer, por no decir imposible. Proceder a un ajuste suave y constante de los estímulos, bien con reducción parcial de recompra de bonos o total de algunos vencimientos, junto a un alza de tipos suave y controlado, podría ser factible. Pero no olvidemos lo sucedido en la última parte de 2018 cuando se intentó, sin éxito y tomado muy negativamente por los mercados, subir tipos y reducir balances. En cómo se acometerá este punto radicará el modo de ajuste del precio de todos los activos, en esas zonas de máximos, y la velocidad de tal vuelta de tuerca.

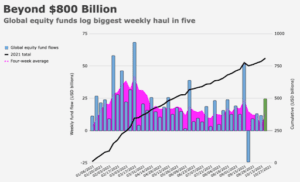

Mientras se divaga sobre esa realidad que nos terminará impactando de un modo y otro, los flujos vuelven a entrar en renta variable global, acumulando entradas por importe de 810.000 millones de USD en 2021, en un entorno de caída de volatilidad (VIX) y un mes de octubre que, de momento, se sitúa como el de mejor desempeño en el total anual. En este contexto, las estadísticas indican que el último trimestre del año ha sido positivo en 75 de los últimos 95 años, pero, no hay que olvidar que aquellos ejercicios que fueron negativos, tuvieron la principal causa en movimientos del lado del crédito.

2.- S&P

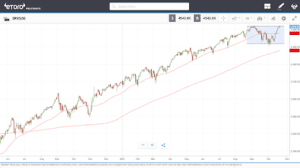

Inmersos en plena presentación de resultados, sólo 177 de las 500 del S&P lo han hecho ya (viernes 22/10), lo que realmente debe importarnos son las expectativas para los próximos trimestres que las propias empresas van comentado. De ese modo, JPM o Bank of América mostraron BPA para 2022 por debajo de lo conseguido en 2021 (afectados por el lado del consumo). Realmente la foto que los analistas hacen para 2022 se torna, por momentos, mucho más cauta. El tener el tapering en mente, imagino obliga también a ello. Atentos esta semana a Facebook, Alphabet, Microsoft, Amazon & Apple.

Desde un punto de vista técnico, estamos en zona de máximos históricos, a la espera de confirmar la entrada en subida libre. La entrada de flujos y el sentimiento inversor positivo, parecen indicar que lo más probable es que el S&P500 termine por superar esa zona de los 4540-4550. Por abajo son ahora los 4480-4500 puntos lo que funcionan como soporte inicial. Por abajo, los 4380-4400 suponen el primero de los soportes serios a vigilar.

IBEX-35

Se mantiene el rango 8800-9000 para el Ibex-35. Parece imposible lograr superar la zona alta para ir a buscar los 9250. Pero, del lado bajista, no existe tampoco presión vendedora suficiente para poner en peligro ese soporte de los 8800. Pese a la presentación de resultados que tendremos esta semana de valores clave, la falta de volumen, el bajo interés inversor y la débil fuerza relativa nos lleva a pensar en un mantenimiento de los niveles actuales. En ese sentido y de ser capaces de saltar al alza, objetivo en los 9250. Por abajo, perder los 8800 nos pone con objetivo en los 8600.

Niveles a vigilar esta semana en títulos del mercado español con presentación de resultados:

Iberdrola: La clave pasa por superar la zona de los 9,75-9,80 euros. Si es capaz de saltar de esa zona, objetivo en los 10,40 euros. Por abajo, soporte en los 9,30 euros.

Santander: Soporte en las zonas actuales de los 3,25 – 3,28 euros. Por arriba, primera resistencia en los 3,40 euros y siguiente nivel en los 3,50 euros.

Repsol: Soporte en la zona de los 11,00 -11,10 euros. Resistencia actual cuya ruptura indicaría continuación de tendencia alcista en los 11,70-11,80 euros.

BBVA: El primero de los soportes lo tenemos en los 5,40-5,45 euros. Si se pierden, objetivo en los 5,00 euros. Por arriba, primer nivel en los 5,85 euros y los 6,00 euros como resistencia clave.

3.- Criptoactivos

Semana marcada por la consecución de un nuevo máximo para bitcoin (BTC) y la salida del primer ETF en Estados Unidos referenciado al precio del BTC. Esta noticia, esperada durante más de 5 años por el mercado, marca un hito en cuanto a la aceptación del BTC como un activo de inversión a modo de “Asset Class” en sí mismo. La entrada de nuevos inversores al abrigo de vehículos regulados, ha permitido que el BTC supere los 66.000USD para, posteriormente, buscar apoyo en cotas inferiores.

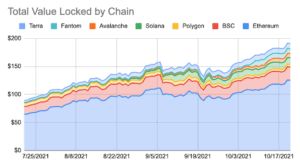

Interesante destacar que en el resto de activos, en la parte de infraestructura principalmente, se sigue viendo aumento de volumen y, lo más importante, utilidad. El valor bloqueado en las distintas Blockchain se muestra en la siguiente tabla, muestra del interés creciente en la creación de valor sobre las mismas.

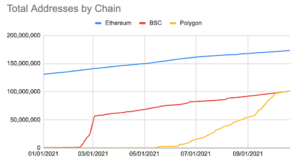

Y esto coincide con llegada de nuevos usuarios a estas redes.

Desde un punto de vista técnico y como veníamos comentando, la euforia generada por el ETF aprobado esta semana pasada, ha llevado a un nuevo impulso de precios que, de momento, no ha sido capaz de superar (si tocar y superar momentáneamente) la zona de máximos históricos. Ese ajuste normal en el precio, debe ser estudiado con máxima atención dado el acumulado mensual y la fuerza con la que se ha desarrollado el movimiento en un entorno de euforia. Precios por encima de los 66.000 USD será considerado como muy alcista y el activo entrará en modo subida libre. Perder los 58K USD sería, sin embargo, indicativo de ajustes con objetivo en los 52.000USD. Ojo a la volatilidad en estos niveles.