Situación global

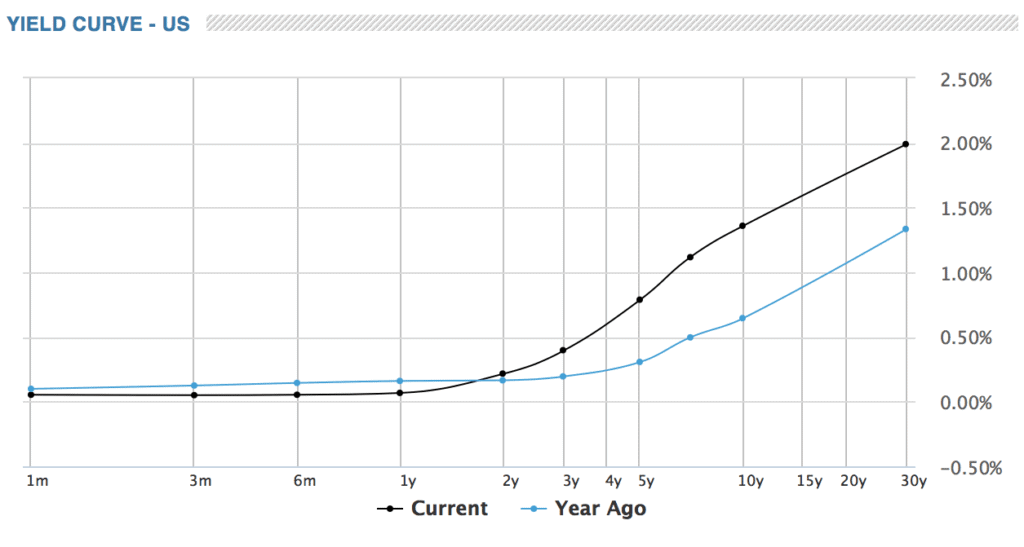

Continúa la narrativa dominante en el mercado sobre el verdadero nivel de inflación que podemos tener en los próximos meses. La idea de tener lecturas “transitorias” o algo más “permanentes” sigue generando temores y movimientos en los bonos y en las acciones. Sin embargo y como venimos remarcando desde aquí, el verdadero indicador que no debemos perder de vista es de la rentabilidad de los bonos a largo en USA y, a tenor de lo visto en este gráfico de MarketWtach, no se descuenta nada “raro” a considerar a corto plazo. Así que, de momento, vamos a considerar que la FED dice la verdad y la inflación es transitoria, llegando la subida de tipos a finales de 2022 como pronto.

Lo que sí vamos a vigilar a punto de entrar en la semana de resultados, es sí expectativas y realidad coinciden. En este sentido, el consenso de mercado espera un alza para el Q2 de cerca del 60%. La clave, no obstante, pasa por empezar a descontar los resultados siguientes, con la inexistencia de estímulos físacales y con la pandemia con su variante “Delta” generando dudas. En este sentido, altas valoraciones, costes disparados, salarios al alza y que el 52% de los norteamericanos aún no están vacunados, genera dudas razonables que no debemos ovlidar.

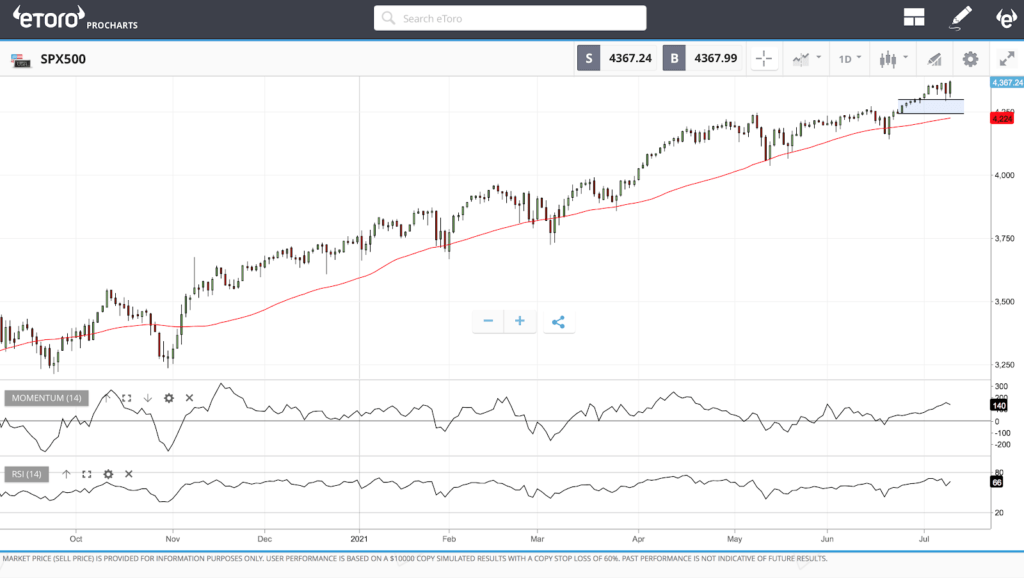

S&P

El mercado ha entrado en una dinámica de “borrachera permanente”. En este sentido, los máximos se suceden día a día y semana a semana, mientras que se contabilizan 38 sesiones en 2021 donde el S&P500 ha marcado un máximo histórico. Mientras los precios estén por encima de los 4240-4250 no debería entrar el pánico vendedor y el mercado, podría seguir marcando nuevos máximos. Pero si esa zona cede, el ajuste será fuerte, muy violento y con objetivo mínimo inicial en los 4140 puntos primero y los 4000. Si ese soporte aguanta, subida libre.

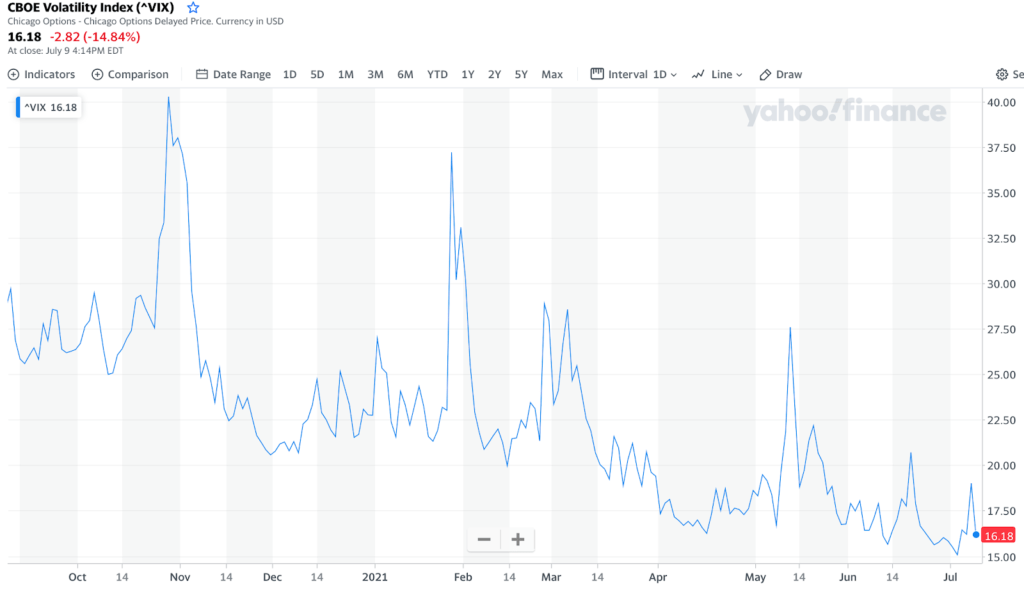

Sigue siendo la volatilidad el indicador de corto plazo a vigilar. Hemos entrado en zona de nerviosismo, pese a estar aún por debajo de los 20 puntos, y esto debiera generar un mínimo de duda y atención máxima a este parámetro.

IBEX-35

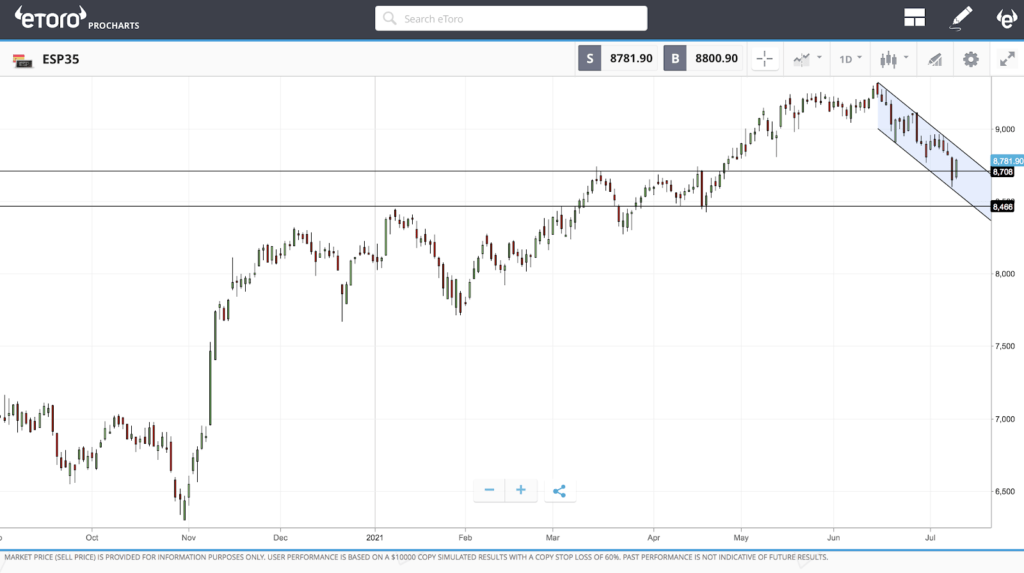

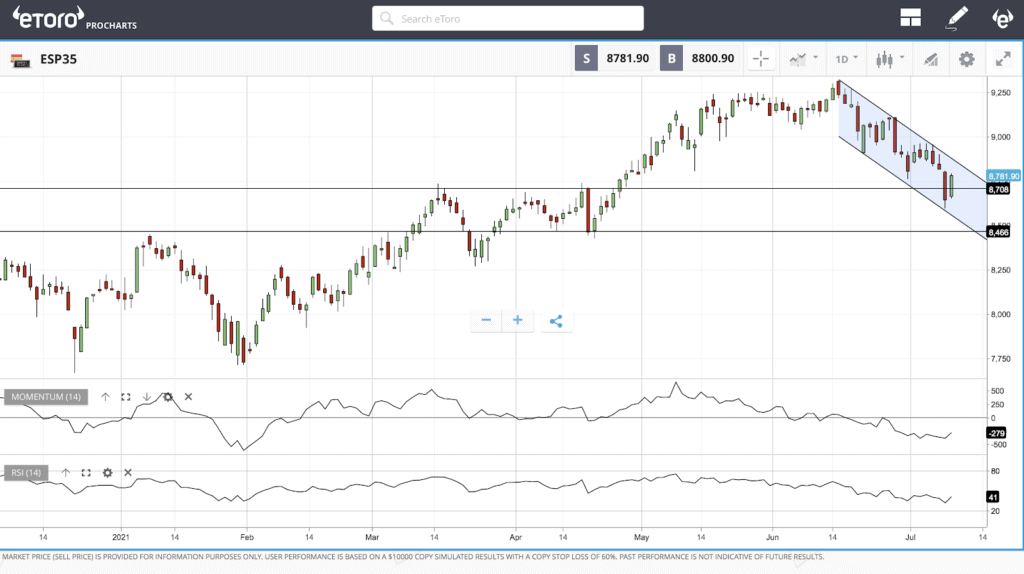

Perder los 9000 puntos supuso el deterioro del movimiento de medio plazo del Ibex-35. Ahora mismo es la zona de los 8700 puntos la que mantiene la atención mientras que, el sector financiero, sigue generando dudas a medio plazo. Si esa zona se pierde, directos a los 8450 puntos. Por arriba, son los 9000 puntos los que debierna recuperarse para pensar en alzas mayores.

Bitcoin

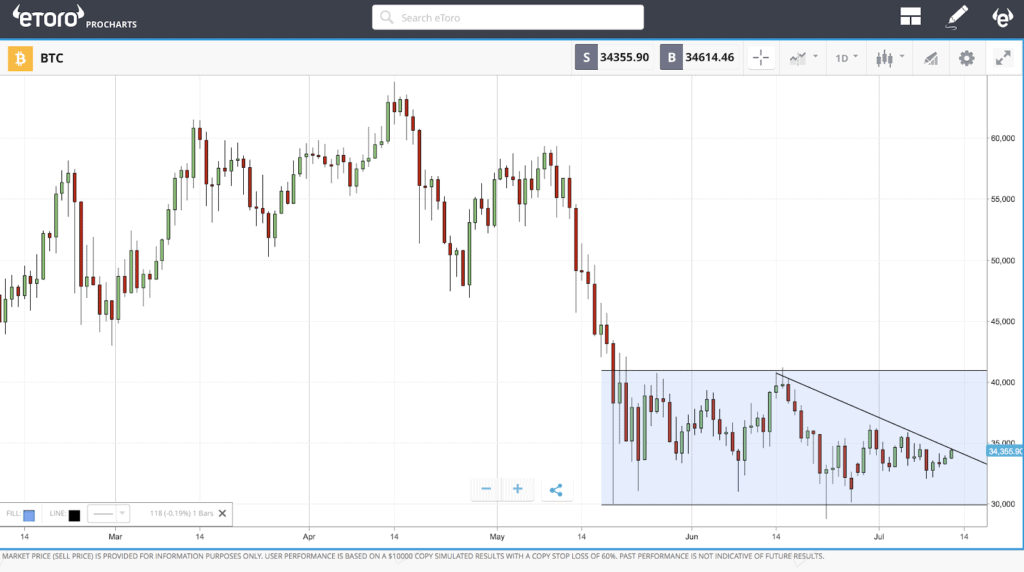

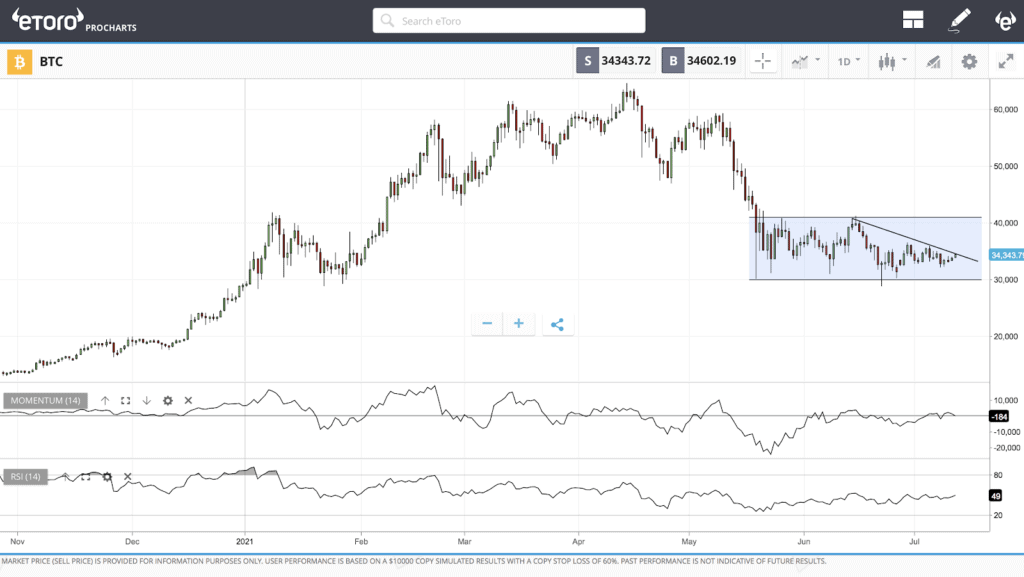

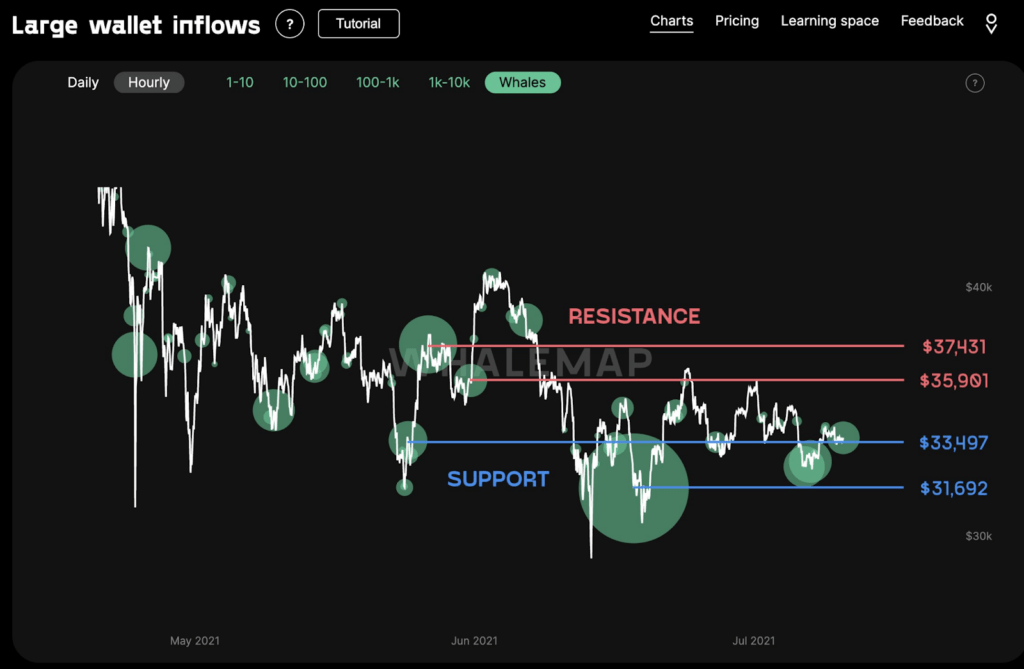

Lo bueno de tener los datos de los flujos que entran y salen de cada uno de los criptoactivos, son las referencias que dejan al descubierto y que sirven de guía para entender dónde pueden estar los soportes y las resistencias. Usando el gráfico siguiente, podemos observar la entrada de flujos en zonas de los 31.000-32.000 USD.

Desde un punto de vista técnico, seguimos dentro de la zona 30.000-42.000 como referencia a vigilar. La primera señal de cambio positivo vendría de la superación de los 36.500 USD. Esto dejaría el camino abierto hasta los 40.000USD y habría que esperar confirmación en la ruptura de los 42.000 USD. Si eso no sucede, los 30.000 son el primer soporte que, en caso de ser perforado a la baja, nos dejaría confirmación bajista al perder los mínimos vistos en junio en los 28.500. Si esto pasa, directo a los 20.000 USD.