Situación global

Son muchas las voces (y los datos) que están avisando de una recesión a la vista. Hace unas semanas, Jeremy Grantham recordaba que, la generación perpetua de crecimiento compuesto, no existe. En el largo plazo, sólo la innovación permitía evitar el colapso pero que, no debemos olvidar que los recursos en este planeta son finitos.

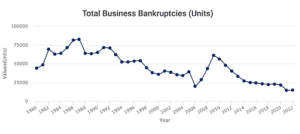

Varios son los datos que se están analizando para entender en qué momento del ciclo estamos y si esa temida recesión en US es inminente o, por el contrario, aún se hará esperar. Conscientes de la imposibilidad de hacer un “market timing” acertado, decía que son varios los factores a observar. En primer lugar, el indicador de stress financiero puede ser un buen punto de partida. Si bien es verdad que tenemos que diferenciar los “small caps” de las grandes corporaciones, el llamado “bankruptcy Index de Bloomberg” o los datos en unidades, se sitúan en mínimos según los datos de primeros de año. Los programas de estímulos y la política monetaria expansiva, han facilitado un mercado de crédito potente hasta hace poco. De ahora en adelante y en un entorno más restrictivo donde ya hemos visto la salida de flujos importante, este indicador dará pistas al respecto.

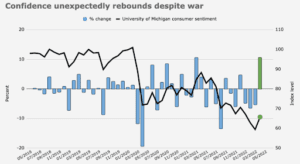

En segundo lugar, no debemos dejar de vista el consumo en US. Estamos en un entorno de tasas de desempleo mínimas y demanda de prestaciones no vistas desde 1968, que viene a sugerir que la recesión es más un temor que una realidad de corto plazo, pero donde el análisis de dicha evolución en este entorno inflacionario, puede generar cambios rápidos y será determinante. De momento y según la Universidad de Michigan, tras las lecturas muy negativas de los últimos meses, se ha visto un ligero aumento del mismo.

En tercer lugar, tenemos los resultados empresariales y su expectativa. Si bien el consenso descuenta alzas del 5% en términos de crecimiento, lo importante serán las previsiones de cara al ejercicio completo. La temporada empieza esta semana y puede ser uno de las pistas que den juego.

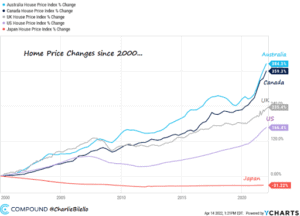

Entre otros factores la riqueza de las familias, que engloba acciones y viviendas, es la otra variable importante. Si bien sabemos que la concentración se dan en un porcentaje pequeño de la población, con elasticidad baja al consumo, de su evolución se obtendrá información relevante.

S&P

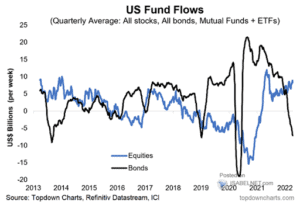

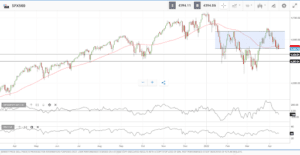

Venimos siempre advirtiendo de la necesidad de observar los flujos para entender la relevancia de los movimientos. De momento, seguimos viendo salida de flujos de renta fija y cierto aumento en renta variable.

Desde un punto de vista técnico, perdido el soporte de los 4450, los precios se han ido a buscar la zona de los 4380 puntos que anotamos. Este nivel nos parece importante pues, por abajo, sólo los 4330 nos separan de los relevantes 4250 puntos. Por arriba, toca recuperar esos 4450 para pensar en cotas mayores. Se complica el panorama técnicamente en el corto plazo mientras que, del lado de sentimiento, volvemos a ver ligeros incrementos negativos.

IBEX-35

Desde un punto de vista técnico y si no hubieramos experimentado tantas descepciones en el pasado, podríamos pensar de forma optimista para este indicador. Superados los 8600-8630, los precios hicieron un amago de ir a superar los 8740 puntos para, finalmente, regresar a la base del movimiento. Si bien el objetivo lo marcamos en los 8800 puntos, sorprende la fortaleza de este indicador en el corto plazo. Esa referencia es clave para pensar en los 9000 puntos. Por abajo, perder los 8600 significaría abrir el camino para regresar a los 8490 primero y el gran soporte de los 8250 como última referencia.

Criptoactivos

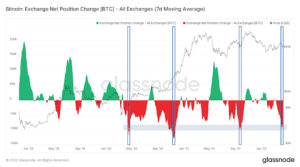

Continúa la salida de BTC de las Exchanges, el bajo volumen medio negociado (pese a observar algo de aumento en las últimas sesiones) y un sentimiento inversor situado en zona de miedo. Podríamos pensar que, a tenor de esos datos, se está preparando un movimiento fuerte…

Desde un punto de vista técnico, se mantiene la debilidad a nivel de precios dentro del gran rango 35-45K USD que, a su vez, está delimitado por los 30-50K USD. De momento, incapacidad por mantener los 40.000 USD y movimiento, pese a lo citado anteriormente, de debilidad manifiesta con objetivo en los 38.000USD. Si se pierden, al soporte de los 35.000 y ahí tenemos el primer gran test. Por arriba, los 42.000 primero y los 45.000 como resistencias a batir.