Resultados en US del Q1

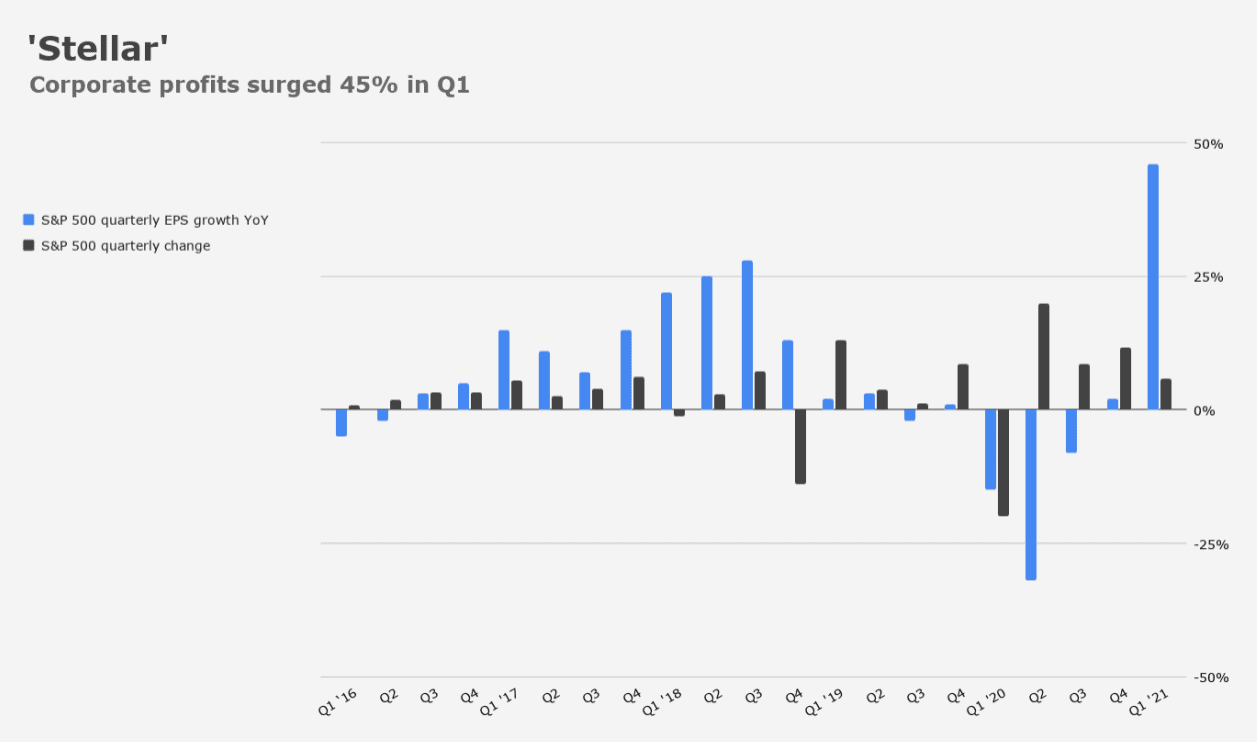

Mientras que el consenso de mercado esperaba un alza de los resultados empresariales del 20% YoY en el Q1, la realidad ha mostrado aumentos de 45%. Casi el 70% de las empresas superaron las expectativas por más de una desviación estándar, en lo que es marcar un récord histórico. En este entorno Goldman Sachs lo calificaba de “Estelar”.

Fuente: H.Report

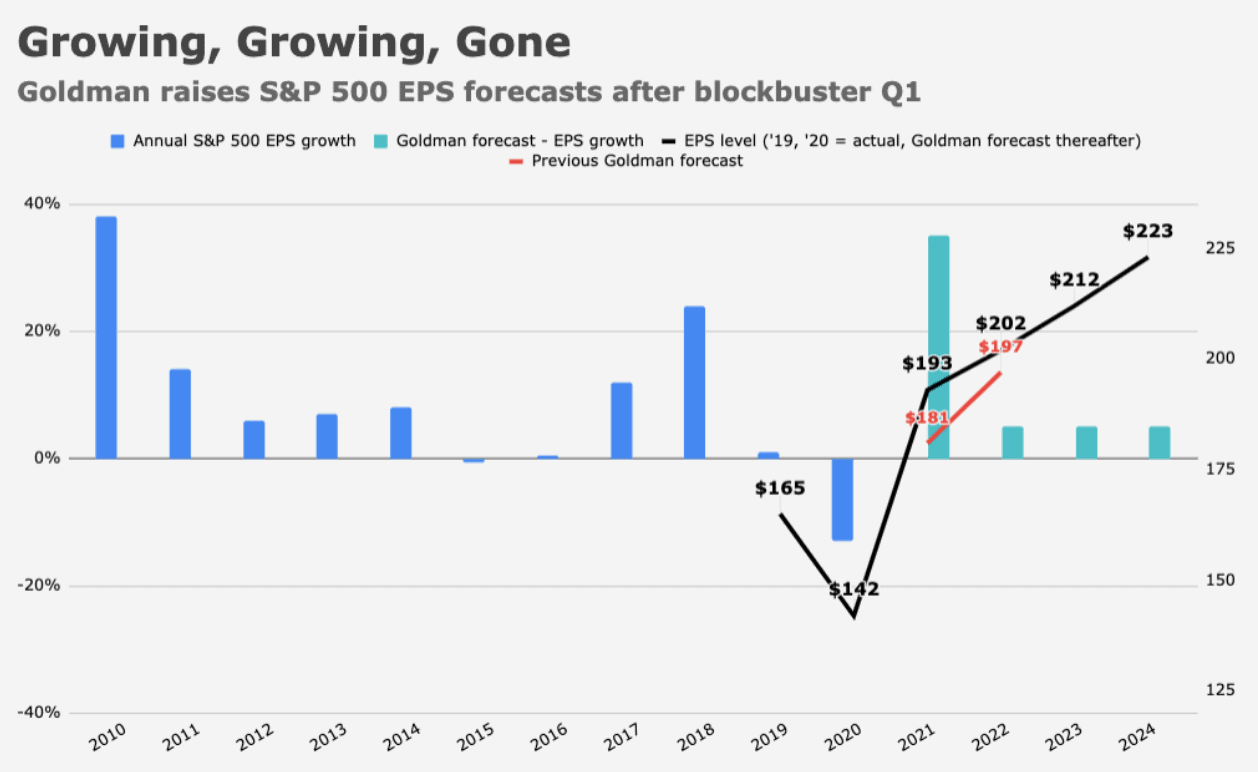

Si observamos ahora las previsiones para lo que queda de 2021, resulta que la revisión media trasladada a los trimestres venideros, es de sólo un 5% de alza pese al buen dato del Q1. El mismo Goldman revisaba al alza el EPS hasta los 193USD (desde los 181) y para 2022 la revisión pasa de 197 a 202 USD. El banco lo justifica por el fin del confinamiento y apertura económica, altos niveles de ahorro y empresas bien posicionadas que provocarán aumento de actividad económica y consecuentes mejores resultados. El sector financiero y el tecnológico son los preferidos por el banco. Goldman sitúa el S&P500 en los 4300 para 2021 y en los 4600 para 2022. Esto nos deja un PE forward estimado de 22 veces.

Fuente: H.Report

Inflación & Tipos

Del lado de la inflación, alcanzamos máximos de 25 años en lo que es la “core inflation” que no incluye comida ni energía. Si tomamos el US Consumer Price, sobre el 4,2%, estamos en los niveles más altos desde 2008, con precios de importaciones y exportaciones en aumento, materias primas como el cobre en máximos y precios de la gasolina en USA en niveles de 2014.

El inversor debe considerar si esto de que la inflación actual mostrada por esos indicadores, es “transitoria” o no. Y este es uno de los puntos a vigilar de ahora en adelante.

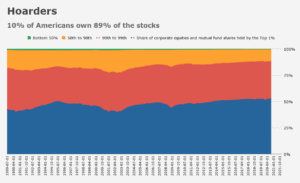

S&P en máximos : si tienes acciones, todo bien…

Lo malo es que el 10% de los norteamericanos tienen el 89% del total acciones. Y en un entorno donde la inflación se dispara, esto no hace más que abrir la brecha entre unos y otros.

Fuente: H.Report

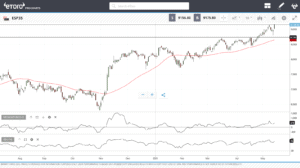

Y si tienes acciones, entonces estás mejor que el resto. Importantes sesiones desde el punto de vista técnico, las vividas el jueves y viernes pasado. Desde la media de 50 sesiones y desde la primera zona de control, violento rebote con descenso de volatilidad. Eso sitúa los 4000-4050 puntos como el nivel a vigilar que no debe perderse. Mientras los precios lo respeten, vía libre para ir a por los máximos anuales. Perderlos implicaría pasar a otro momento menos dulce de mercado.

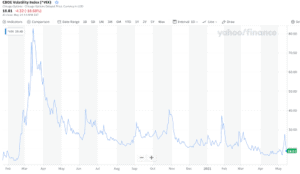

Ida y vuelta de la volatilidad para terminar la semana en niveles clave y por debajo de los 20 puntos. Vamos a considerar como escenario más probable la consolidación en ese rango 16-20. Solo volver a experimentar aumentos por encima de los 25 puntos, que coincidiría con ajustes de precios del índice, nos llevaría a pensar en la pérdida de los 4000 puntos anteriores.

IBEX-35

Interesante comportamiento el del Ibex-35. Estar en el epicentro de la pandemia, por la exposición de nuestro mercado a todo el entorno de economia social, puede tener la contraprestación de, ante una expectativa de apertura casi total, recuperar parte del camino perdido. Esto supone sector financiero al alza, sector aerolineas al alza, sector servicios al alza….y esa es la apuesta que parece estar tomando nuestro indicador.

En este sentido y con soporte en los 8700-8750 puntos, el objetivo pasa por ver si será capaz de superar los 9200 puntos. De hacerlo, el camino a los 9600 puntos quedará abierto y soñar, por qué no, con ir a buscar los 10.000 no sería un sueño y significaría, simplemente, volver a los niveles previos al covid.

Bitcoin

Agotamiento, excesos y corrección

Nueva semana repleta de noticias en el entorno de los criptoactivos.

- Tether publica la distribución de sus reservas (colateral) en lo que es una sorpresa negativa. Esto provoca la caída experimentada, con mucho más efecto que las palabras de Musk o el tema Binance. Esto hace que muchos de los hedge funds tengan que reducir riesgo por aumento del Riesgo de Crédito, que los protocolos DeFi hayan cortado ya exposición y se reduzca riesgo…global

- Binance bajo investigación en varios frentes; desde USA con tema impuestos y operativa de residentes norteamericanos, hasta Alemania con el tema de tokenización.

- China y su CBDC viene a revolucionar todo el ecosistema de pagos. Grandes cambios en el corto plazo

- eBay abre su plataforma a la venta de NFTs

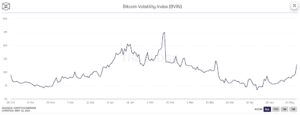

Sigue el aumento de volatilidad medida por el VIX del BTC (BVIN), que viene a marcar la creencia de los operadores de estar ante movimientos bruscos en los próximos días. Esto coincide con todo lo visto esta semana, pérdida de los 50.000USD primero y de los 44.000 USD este domingo. Ojo a esos niveles.

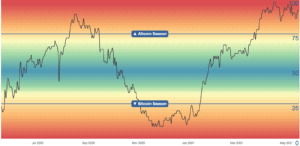

Seguimos en Altseason al estar el 75% del top 50 tokens por capitalización, por encima del BTC en rentabilidad (últimos 90 días). Esto coincide con una dominancia del BTC por debajo del 50%.

fuente: blockchaincenter

Desde el punto de vista técnico, se complica el panorama de precios en el corto plazo. Perder los 50.000 ha supuesto, como decíamos, ir a visitar la zona de los 47.000 USD. Y perder este nivel supondrá ir a buscar los 40.000USD con un grado de probabilidad alto. Eso coincidirá con niveles de sobre-venta elevados y podrá esperarse un rebote. Si no hay capacidad para superar los 47.000USD entonces, peligro de estar en una zona de techo importante.