Situación global

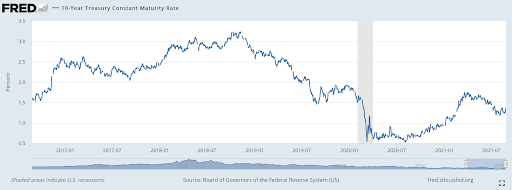

Aclaró Powell que la FED no piensa tocar los tipos de interés y esta era la cuestión que importaba a los mercados. Cosa distinta es el tapering que, de forma muy controlada, sí parece podría iniciarse este año. La inflación del 2% debe confirmarse en los próximos meses y así ver realmente si aquella es transitoria o no. Del lado del empleo Powell cree que, pese a los riesgos de la variante Delta, las condiciones son favorables para volver a una situación de pleno empleo. En este contexto, los mercados se encargaron de dar su veredicto con un S&P en zona de resistencia y máximos históricos, un USD que perdió terreno y retrocedió a niveles de 2 semanas, un ORO al alza y los tipos a 10 años en el 1,3%. Nada nuevo en el horizonte que desestabilice a los mercados (de momento).

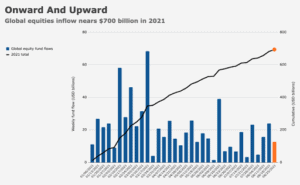

Y como venimos advirtiendo desde hace mucho tiempo, lo que realmente importa son los flujos. En la última semana de cómputo, otros 12,6 millones de USD han entrado en global equities, alcanzando un total acumulado del año casi 700 millones de USD. En ese contexto, este debe ser el indicador que nos haga entender el cambio de momentum.

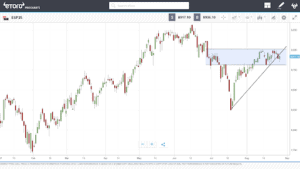

S&P

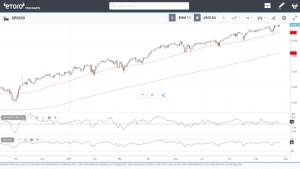

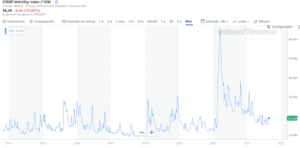

Seguimos dentro de la tendencia alcista principal, con los niveles de soporte comentados de los 4370, coincidente con la media de 50 sesiones, y en zona de máximos históricos en los 4500. Por su parte, el Nasdaq Composite alcanza los 15.000 puntos, nuevo ATH. Son ya 52 sesiones de 2021 donde el S&P500 marca nuevo máximo histórico (ATH). Con esos datos y viendo como no existe peligro inminente de sobre-compra ni una euforia excesiva ni una volatilidad dando señales de alerta, las palabras de Powell alertando del fin de tapering, pero el control de los tipos de interés, parece haber dado cierta tranquilidad en esos niveles, a los operadores. Sin embargo y es justo esta calma aparente la que debe mantenernos alerta. Hay que estar en mercado, así lo venimos avisando desde hace mucho tiempo, pero siendo conscientes del riesgo que realmente se tiene como inversores, del momento de exceso de liquidez y de la situación de la gran mayoría de inversores en el mismo lado de la balanza. No deje de monitorizar los flujos y los niveles de volatilidad pues, cuando estos empiecen a descender y subir respectivamente, será la señal de alerta esperada.

IBEX-35

La pregunta que muchos inversores se hacen, con respecto a la debilidad del Ibex, es qué sucederá si los mercados internacionales pasan a un modo corrección. En un entorno de máximos históricos para el S&P, el DAX o el EuroStoxx, el Ibex ha sido incapaz siquiera, de recuperar los niveles previos a la pandemia. Los 8900-9000 puntos representan el nivel a superar antes de pensar en cotas mayores. Por abajo, la zona de los 8750 primero y los mínimos de julio en 8250 constituyen las zonas de soporte relevantes. Cero interés en este indicador, de momento.

Bitcoin

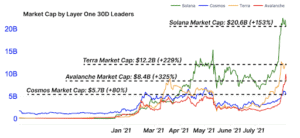

Nueva semana donde estamos asistiendo a ciertos cambios de fondo relevantes en el entorno de los criptoactivos. Aquellas Blockchain de capa 1 alternativas a Ethereum han experimentado en los últimos tiempos avances muy significativos tanto de capitalización como de usabilidad. Así observamos que Solana, Terra o Avalanche experimentan crecimientos superiores al 100% en 30 días. Todo ello en un entorno donde los activos “lockeados” en DeFi vuelven a sus niveles máximos históricos.

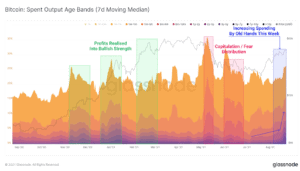

Si analizamos la blockchain en busca de esos datos más fundamentales (de comportamiento, flujos y operativa), tenemos que el mercado puede haber absorvido las ventas realizadas en el primer ataque a los 50.000USD del BTC. Alcanzados ciertos niveles, es normal que se produzcan esas recogidas de beneficios y lo importante es ver qué sucede desde esas zonas. De momento, aumenta el nivel de apalancamiento, los flujos a las exchanges se suavizan y el mercado está digeriendo la venta de BTC antiguos. Importante, como en el caso de la renta variable, seguir esos flujos.

Desde un punto de vista técnico, los 50.000USD han quedado como esa resistencia de corto plazo. Si bien es cierto que nos inclinamos por una ruptura de la misma como opción más probable, los precios no debieran perder los soportes de los 44.800 USD primero y, mucho menos, los 42.000USD. La clave pasa por el volumen que veamos al intentar (si lo hace) superar esa zona psicológica de los 50.000USD. Fíjese el lector que, a día de hoy no superamos los 3.000 millones de USD… cifras muy bajas para pensar en nuevas alzas. Por encima de los 50.000USD, directos a los 58.000USD. Por debajo de los 42,000USD, cambio total de discurso.