Situación global

Nueva semana de máximos históricos en Wall Street. El S&P500 acumula en 2021, un total de 64 sesiones donde se han marcado cotizaciones en niveles nunca antes vistos (ATH). Para encontrar un record de estas características tenemos que ir hasta 1995 donde se consiguieron 77. El Nasdaq, el Russell 2000 y el Dow Jones se sitúan igualmente, en zonas de máximos.

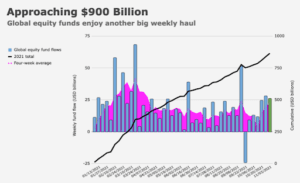

Ante esta situación nos encontramos con dos grandes tendencias; de un lado los que piensan que, a la vista del siguiente gráfico, el dinero sigue entrando y no hay alternativa donde colocarlo (TINA) y de ahí el continuo alza de precios. En ese sentido, hay que seguir apostando por la renta variable como el gran director de rendimientos futuros. No en vano, el “allocation” de los clientes privados del BofA mostraba que nunca antes estuvieron tan invertidos en renta variable como en la actualidad (>65% en Renta Variable Global del total AUM).

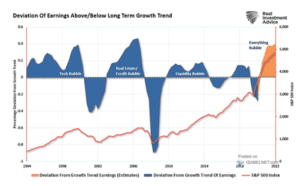

Y de otro lado, aquellos que piensan que el mercado ha corrido mucho, que la euforia se ha instalado en los inversores, que las valoraciones se sitúan en niveles muy altos (el CAPE Shiller PE ratio en niveles no vistos desde el año 2000), que todos los participantes están posicionados en el mismo lado y que, entre otros, las expectativas de resultados futuros muestran esos excesos existentes. Ante cualquier dato no considerado, a modo de “riesgo de cola”, generaría ajustes muy rápidos y profundos de cotizaciones.

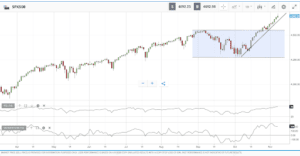

S&P

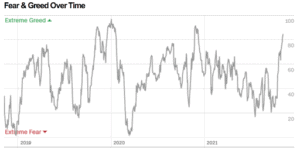

Y mientras se suceden los máximos históricos en los principales índices, el grado de euforia se coloca en niveles extremos. En función del sentimiento contrario, estos episodios suelen generar ajustes contrarios de cotizaciones. De momento, no obstante, los niveles de volatilidad (VIX) se encuentran en zona de 16 y el momentum sigue siendo positivo.

Desde un punto de vista técnico e inmersos en subida libre, la aceleración observada con el desenlace final del movimiento del viernes pasado, hace pensar en cierta necesidad de corrección de corto plazo. Los niveles de sobre-compra actuales y el fuerte aumento del sentimiento positivo, hacen posible los ajustes de corto plazo. El primero de los soportes se sitúa en los 4550 puntos y visitar esa zona sería normal. De perder esa referencia, hasta los 4250-4300 puntos no hay nada relevante. Por arriba, estamos en pleno momento de descubrimiento de precio.

IBEX-35

Semana de transición, por encima de los 9000 puntos, del Ibex-35. Advertíamos de la necesidad de superar esa zona e ir a buscar los máximos de junio. De momento, el intento ha fracasado, pero la zona de control sigue intacta. Vamos a considerar como escenario más probable, y en caso de mantener el rango 9000 – 9250 dentro de un movimiento de consolidación. Perder los 9000 supone ir a buscar los 8800 y signo de debilidad. Por arriba, la clave pasa por superar los 9250 tarea que, de momento, se antoja complicada.

Criptoactivos

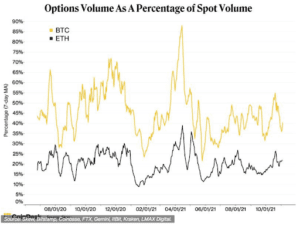

Seguimos asistiendo al desarrollo total de todo el ecosistema de los cryptoactivos, desde los NFTs hasta las Stablecoins, pasando por los verticales que impulsan este mercado. Hoy nos hacemos eco de una dato publicado por CoinDesk con respecto al volumen que representa, a día de hoy, el total opciones sobre el contado. En el caso de bitcoin (BTC) y tomando la media de 7 sesiones, desde junio de 2020 hasta octubre de 2021, el volumen de opciones representa el 45% del spot. En el caso del ETH, el porcentaje toca el 20%.

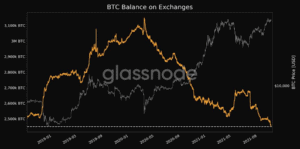

A nivel del balance de BTC en las Exchanges, existe un shock de oferta claro al marcar mínimos de 3 años. Esto indica que los inversores mantienen con visión de largo plazo (HODL) sus posiciones en BTC. En cualquier caso, esa falta de liquidez puede ser igualmente peligrosa en caso adverso de precios, generando fuertes movimientos en ambos lados.

Desde un punto de vista técnico, podemos estar ante la ruptura de la zona de los 63k y salir del movimiento de consolidación definido por los 58k-63k USD. Reducción de volatilidad, pérdida de momentum y ajuste a la baja de la ponderación del BTC que termina la semana cerca del 40%. Pese a esto, el sentimiento de mercado sigue siendo de euforia y nos podemos estar acercando al desarrollo de un movimiento tendencial. Si los precios confirman la superación de los 63.000USD, primer testeo en los 65.000USD y subida libre. Por abajo, perder los 58K sería síntoma de ajustes con objetivo en los 52k. Vamos a considerar como escenario más probable ir a buscar los 70.000USD.