Situación global

Semana clave para las bolsas. Empezaremos la fiesta el miércoles, donde tenemos la primera gran cita importante sobre el IPC. Se espera un dato del 7% hasta diciembre, con un alza del 0,4% respecto al mes anterior. Así mismo, el jueves tenemos el informe del departamento de empleo, esperando un aumento del 10% de los precios pagados a productores. El viernes, cerramos con datos de ventas “retail” y producción industrial.

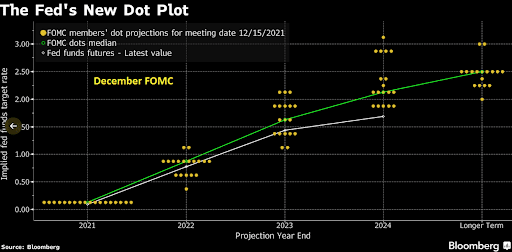

En ese contexto, los datos de inflación son los que debieran preocuparnos de cara a interpretar el grado de cambio de la política monetaria de la FED. Ahora, su prioridad no es ya el empleo, sino la inflación y para luchar contra ésta, tendrá que ajustar los tipos de interés al alza. Este gran cambio se percibió tras los minutos de la FOMC y apunta hacia la normalización de su balance, cambio que supone un peligro para las bolsas. Como decíamos la semana anterior, más allá de cuánto y cuándo puedan subir los tipos o iniciar el tapering, lo realmente preocupante es la velocidad en la que aquellos se produzcan y por eso, la inflación es la clave.

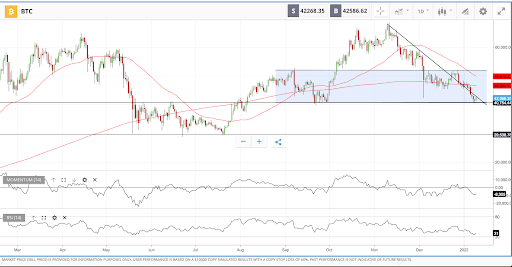

En menos de 6 meses, la FED ha pasado de no esperar aumentos de tipos en 2022, a esperar al menos tres alzas de tipos, la aceleración del tapering y a empezar a discutir sobre la normalización de su balance. Esto último no estaba en las previsiones de muchos analistas y parece que pudiera ser a un ritmo mayor que el de 2018. Este QT supone pasar de inyectar 120 mil millones de USD a la economía, a retirar más de 50 mil millones (fue la cifra de 2018) mensuales. Para los activos de riesgo, a medida que nos colocamos en la curva de los mismos, supone un riesgo potencial mayor. Los criptoactivos serán los más perjudicados por este cambio, como hemos visto ya en sus cotizaciones desde esa fecha con caídas del 40% desde ATH para BTC o para ETH.

Al final, veremos lo que sucede con el IPC esta semana pues, pese a que se espera un descenso a medida que avancemos en 2022, en el corto plazo podemos sufrir las tensiones de esa incertidumbre. Como decíamos en la parte alcista, “Don’t fight the Fed”.

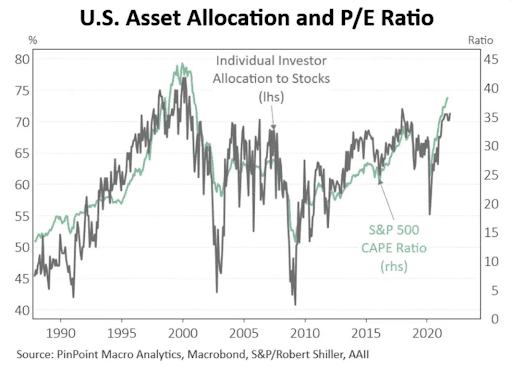

Mientras tanto, no hay que dejar de recordar ciertos datos importantes para entender el actual momento del mercado. De un lado tenemos que casi el 40% de los componentes del Nasdaq pierden más de un 50% desde sus máximos de un año, en un entorno donde se ha perdido la media móvil de corto plazo (50 sesiones). El S&P500 está ahora mismo testeando ese nivel. Del lado de sentimiento, tanto los inversores finales como los institucionales, reflejan un momento de alta incertidumbre pese a estar en zona de máximos históricos. Esta situación se refleja incluso, en la actividad observada en medios y redes sociales (en disminución total). Así mismo y desde un punto de vista de valoración y posiciones abiertas, no se veía tanta exposición a renta variable de los inversores finales desde 1999/2000. Esto coincide con un CAPE ratio igualmente en zona de aquellas fechas.

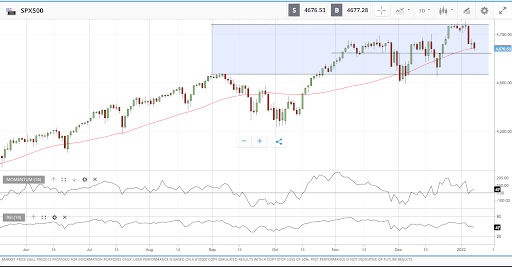

S&P

Desde un punto de vista técnico y en un entorno donde aún no observamos ajustes al alza de la volatilidad ni miedo extremo, la zona de soporte inicial se encuentra justo en el cierre del viernes. En los 4660-4670 tenemos, además, el cruce con la media de 50 sesiones. Si se pierde, objetivo bajista en los 4590 primero y los 4520 – 4500. Por arriba, 4700 y 4750 como zonas clave.

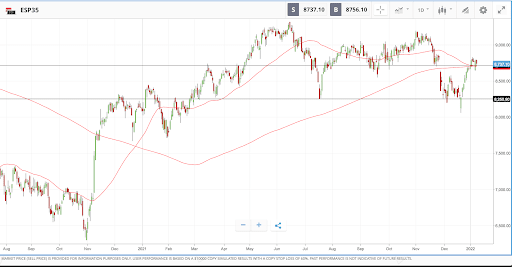

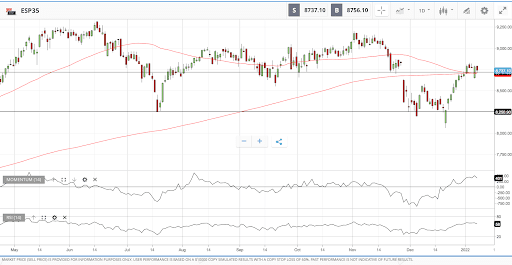

IBEX-35

Estableciamos en los 8750 puntos el posible objetivo alcista del rebote del Ibex. De momento y sin mucho volúmen, los precios se han detenido a las puertas de esa resitencia. Por arriba, primer nivel en los 8850 y zona importante de control en los 9000. Por abajo, no deberían perderse los 8700 puntos para pensar en un movimiento positivo mayor. Siguientes soportes en los 8500 que volverían a abrir el camino para ajustes con objetivos en los 8250 primero y 8000 después.

Criptoactivos

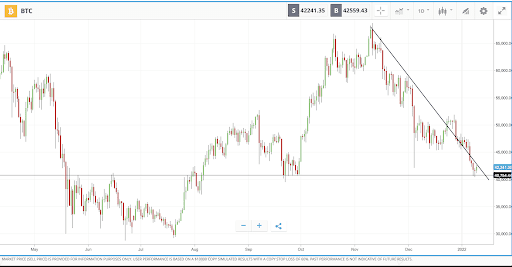

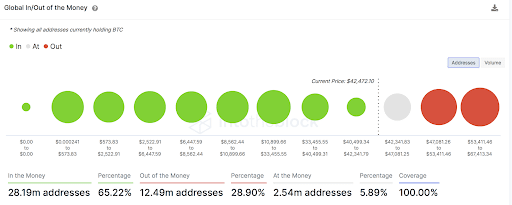

Siempre invitamos a todos los inversores a que realicen un análisis de los flujos y así poder entender qué mueve los precios. La suerte de tener esta información cuando operamos en criptoactivos es de utilidad máxima y debe emplearse siempre que se vaya a operar. De ese modo y sobre bitcoin, actualmente observamos que el 65% de las direcciones están en beneficios. Ese mismo porcentaje se vió en la anterior corrección que llegó a los 30k USD, en verano pasado y puede indicar un soporte de mercado.

Así mismo y observando del total bitcoin a largo plazo (LTH), resulta que el 82% del circulante lo tienen esos inversores, resultando que de aquellos, el 86% gana dinero. Por el contrario, de los STH o inversores de corto plazo (menos de 5 meses), con un volumen del 18% del circulante, más del 90% está ya en pérdidas.

Desde un punto de vista técnico y para el BTC, perder los 45.000 USD ha supuesto ir a buscar la base del gran canal 40K-51K que venimos marcando. Esta es una zona de soporte clave pues de perderse, el apalancamiento existente en la zona marcaría un ajuste muy rápido de precios con objetivo en los 30.000 USD. De momento y mientras eso no pase, la reacción al alza puede llevar a recuperar los 45K. Esta opción es más probable dado el alto nivel de miedo existente y el cierre en pérdidas efectuado por muchos de los inversores de menor plazo y menor conocimiento. Esos sucesos suelen marcar estos suelos de corto plazo. Por encima, los 51K son la resistencia real a batir para pensar en cotas mayores. Por abajo, 37.500 y 30K USD.