eToro se enorgullece de asociarse con TipRanks, una empresa de análisis financiero líder en el sector. TipRanks recopila información financiera de los principales influenciadores del mercado y hace un seguimiento de las solicitudes públicas de los mejores inversores de todo el mundo. TipRanks dispone de un sistema de clasificación único, que valora a gestores de fondos de cobertura, blogueros, altos directivos y analistas conforme a su tasa de éxito y la exactitud de sus predicciones. Como parte de los CopyFunds de socios de eToro, TipRanks ha creado estupendos instrumentos financieros basándose en el portafolio de inversores de fama mundial.

Eche un vistazo al CopyFund WarrenBuffet-CF de TipRanks

El gurú de los fondos de cobertura y multimillonario Warren Buffett ha sorprendido al mercado al acabar casi por completo con su participación en Walmart de 900 millones de $ y aumentar sustancialmente su participación en Apple y sus acciones en cuatro aerolíneas, un sector que solía calificar como una “trampa mortal” para el inversor.

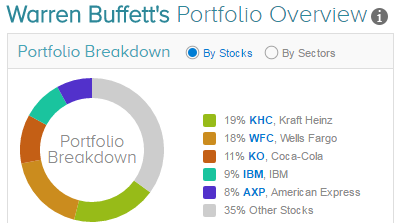

Conocido como el “Oráculo de Omaha”, Warren Buffett es director ejecutivo de Berkshire Hathaway Inc, uno de los mayores fondos de cobertura del mundo, con un portafolio valorado en casi 148,000 millones de $. El portafolio de Buffett generó un impresionante rendimiento del 26,27% el pasado año y un rendimiento anual del 8,92% durante los últimos tres años. De hecho, es tal la cantidad de inversores que tratan de imitar las posiciones del fondo que el término “efecto Warren Buffett” se utiliza para referirse al movimiento en los precios de las acciones cuando Berkshire Hathaway compra o vende acciones en una bolsa.

¿Cuál es el secreto de la magia inversora de Buffett? Basándonos en las declaraciones trimestrales 13F archivadas en la SEC, podemos hacer un seguimiento de los movimientos más interesantes del fondo en el 4T. Estudiémoslos más detenidamente:

Wal-Mart (WMT)

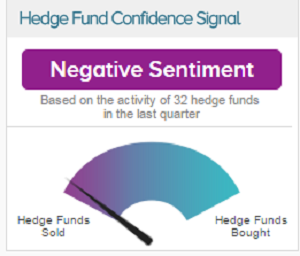

Buffett redujo la participación en Walmart un 89,26% hasta quedarse con algo menos de 1,4 millones de acciones valoradas en 96.32 millones de $. La participación, que se inició en 2005, ahora conforma solo un 0.07% del portafolio del fondo. Aunque el movimiento fue drástico, refleja la actitud negativa que los fondos de cobertura tienen respecto a las acciones en general, tal como muestra este gráfico:

Y no solo causa inquietud entre los fondos de cobertura, TipRanks registra un consenso en la recomendación de los analistas de mantener las acciones en el caso de Wal-Mart. El analista de BMO Capital de cuatro estrellas, Wayne Hood, recomendó vender las acciones el 13 de febrero con un precio objetivo pesimista en los próximos 12 meses de $63(9.18% por debajo del actual precio de las acciones). Tras evaluar las medidas tomadas respecto a los precios de Wal-Mart, Hood llegó a la siguiente conclusión: “Desde mediados de enero hasta febrero, las reducciones del precio medio de los alimentos aumentaron de un 18% a un 24%(…) El aumento en [las reducciones de] los alimentos hace que nos preguntemos si el tráfico se ha moderado”.

La tienda afronta una creciente competencia por parte de gigantes de la venta minorista en línea como Amazon y está comprando a gran velocidad tiendas en línea para mejorar su posición. La cadena de tiendas llevó a cabo su quinta adquisición en cinco meses el 15 de febrero con la compra de 52 millones de $ de Moosejaw, una empresa vendedora de artículos de exterior.

Apple (AAPL)

Apple es actualmente la séptima mayor participación de Berkshire Hathaway después de que el fondo mejorara su posición un 276% hasta alcanzar los 57.3 millones de acciones valoradas en 6640 millones de $. Desde la última oferta, las acciones ya han aumentado su valor un 17.69%. Buffett no es el único gestor de fondos de cobertura que está comprando acciones de AAPL, otros grandes nombres entre los gestores de fondos como Ken Fisher, David Einhorn y Philippe Laffont también han aumentado sus posiciones con participaciones de 1330 millones de $, 670 millones de $ y 369 millones de $, respectivamente.

Apple tuvo un primer trimestre fiscal de 2017 muy fuerte, registrando el precio medio de venta de teléfonos inteligentes más alto hasta la fecha de 685 $ y esto hizo que el mercado siguiera optimista respecto a estas acciones. Todos los analistas recomiendan que se apueste fuerte por Apple, aunque el precio objetivo medio de los analistas de $141.2 solo representa una subida del 4.05% respecto al precio actual de las acciones.

Delta Airlines (DAL)

Buffett continuó con su regreso al sector de las aerolíneas aumentando la participación del fondo en Delta Airline un 847% hasta alcanzar los 60 millones de acciones valoradas en 2950 millones de $. De hecho, Buffett aumentó radicalmente la exposición del fondo a acciones de cuatro aerolíneas. Actualmente, tiene posiciones que superan los 2000 millones de $ cada una en Southwest Airlines (LUV), American Airlines (AAL) y United Continental (UAL).

Buffett ocupó los titulares al final del tercer trimestre cuando inició una posición en tres importantes aerolíneas, abandonando la postura que había adoptado desde hacía mucho tiempo para apostar claramente por el sector. En 1989, Buffett invirtió 358 000 millones de $ en US Airways, pero posteriormente las acciones perdieron un 75% de su valor. Al final, logró obtener beneficios pero la experiencia lo convirtió en un gran crítico del sector debido a la gran competencia, el riesgo del precio del combustible y los altos costes.

Sin embargo, después del desplome de las acciones de las aerolíneas tras el Brexit, se están recuperando rápido a medida que se ha demostrado que el miedo a una caída de la demanda era exagerado y se prevé que el crecimiento de los ingresos unitarios mejore. TipRanks revela que hay consenso en las recomendaciones de los analistas de que se apueste de forma moderada por LUV, AAL y UAL y con fuerza por DAL.

Las seis mejores participaciones

No se han registrado cambios en las seis mayores participaciones del fondo que incluyen una participación de 28,400 millones de $ en el fabricante de alimentos Kraft Heinz y una participación de 26,400 millones de $ en el banco internacional Wells Fargo.