Situación global

Semana de contrastes en las bolsas y en las expectativas de los agentes. Comentaba la semana pasada que la clave pasaba por el dato de empleo por ser el último, antes de la reunión de la FED del mes que viene. Es otra variable más a tener en cuenta de cara a estimar qué podrá hacer la FED con respecto al “tapering” y, consecuentemente, cómo responderán las bolsas. Al final, mal dato que quedó muy por debajo de las expectativas y que algunos inversores han interpretado ya como un claro síntoma de una recuperación económica mucho más débil de lo que parecía y que, consecuentemente, el tipo de interés real debería incluso, está por debajo del que descuente ahora el mercado. Sin embargo, otros piensan que pese al mal dato, sí tendremos anuncio del “tapering” en noviembre y se iniciará el recorte de la compra de activos.

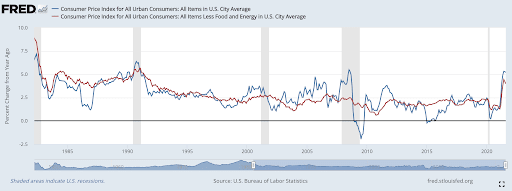

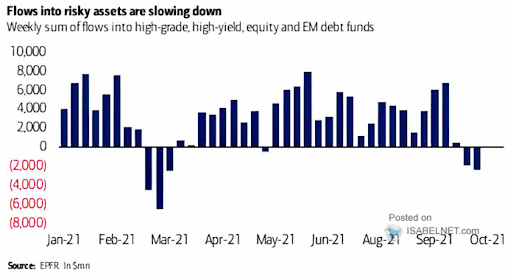

En ese sentido, llama la atención la analogía que podemos establecer con respecto a lo sucedido en el último trimestre de 2018, que vino en un entorno de alza de tipos, ralentización económica y unos mercados de acciones en máximos históricos de precios y valoraciones. En esta ocasión, además, nos encontramos con un precio de la energía disparado, con el petróleo siguiendo la evolución del gas natural y una OPEP que no quiere incrementar la producción. Aquí vuelve el debate sobre sí la inflación es transitoria o, como mucho me temo, permanente. No olvidemos el aumento de los costes salariales en Estados Unidos, el entorno de desequilibrio entre oferta y demanda de trabajo que está tensionando al alza esos sueldos en la búsqueda de mano de obra, y el aumento del coste de vida global para las familias. Es por eso que, si los bancos centrales intervienen normalizando la política monetaria en esta situación, el miedo a repetir lo vivido en el Q4 de 2018, va en constante aumento. Y eso lleva a salidas de riesgo.

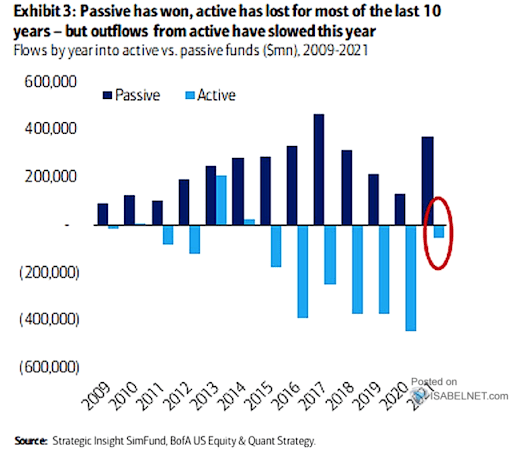

Y como siempre vengo comentando, no podemos dejar de seguir la evolución de los flujos. En este caso observamos lo sucedido en todos los activos de riesgo donde, como vemos en el gráfico, nueva semana con salida de dinero. ¿Está el dinero empezando a temer un ajuste fuerte de todo?

S&P

El aumento de los tipos de interés a largo plazo, por encima del 1,6% (10 años USA), vuelve a poner presión sobre los valores de crecimiento, al tiempo que se plantea de nuevo si es el momento de pasar a rotación hacía sectores más Value y cíclicos. Mientras esto se está produciendo, el dinero parece que cesa en su salida de gestión activa (norma de los últimos 7 años) en clara coincidencia con ese sentimiento de necesitar una mejor gestión ante un entorno más complicado. Veremos si se da la vuelta esa magnitud en los próximos meses.

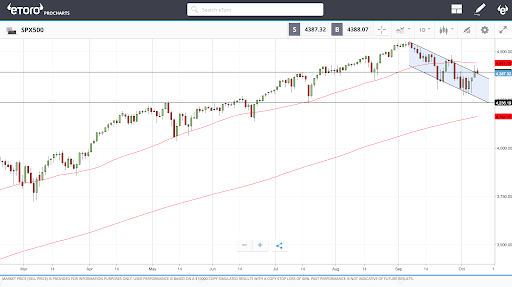

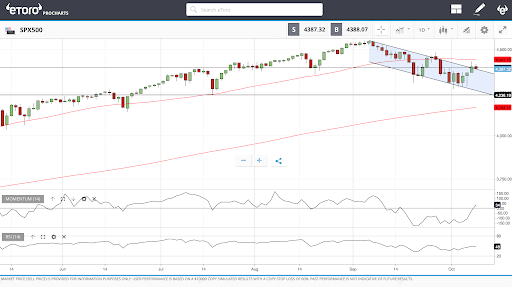

Desde un punto de vista técnico, la zona de soporte de los 4380-4400 que se perdió la semana pasada, se ha vuelto a recuperar este viernes, siendo ahora mismo la clave de todo movimiento futuro. Pese a que seguimos en zona de pesimismo, la volatilidad medida por el VIX, consigue dejar atrás la zona de los 20 puntos y empezará la semana (el lunes es festivo) por debajo de dicha referencia. Precios por encima de los 4400 tienen objetivo en los 4480. Perder, sin embargo, los 4380 supone ir a buscar los 4240-4250.

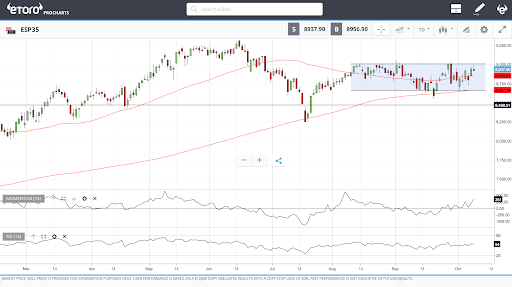

IBEX-35

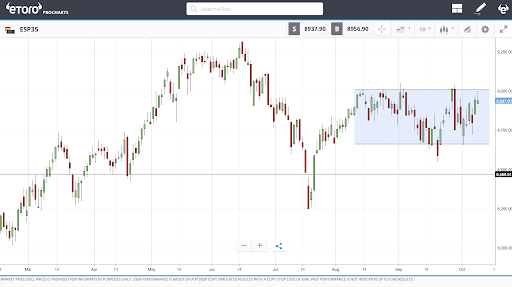

Interesante semana la observada en el Ibex-35 que consigue, a modo de milagro, separarse de la mala evolución del resto de bolsas europeas. El sector bancario gana fuerza, ayudado por la vuelta al dividendo, el sector turismo consigue mantener niveles y, del lado energético, los ajustes parecen buscar cierta consolidación. Esto ha hecho que el Ibex logre terminar la semana dentro del gran rango 8600-9000 que venimos marcando, con la zona intermedia de los 8800 como nivel central. Si los precios saltan los 9000, directos a los 9250 puntos. No ser capaz de mantener los 8800 pone los 8600 primero y la zona de los 8250 como objetivo bajista.

Criptoactivos

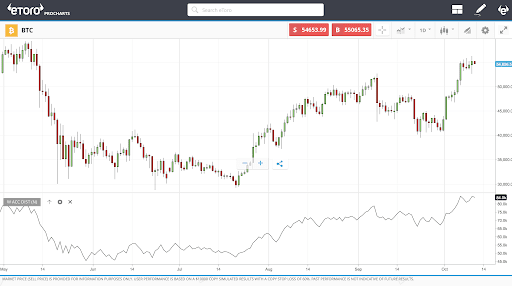

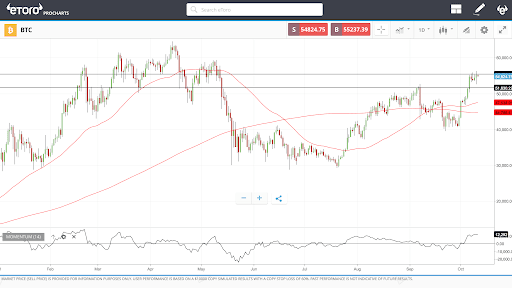

Nueva semana repleta de noticias en el entorno de los criptoactivos. Desde los muchos comentarios sobre el ETF de BTC que la SEC puede aprobar este mismo año, hasta noticias del lado chino y de cómo empresas como Bitmain han dejado de exportar maquinaria de minado al país. Mucho movimiento a nivel de levantamiento de fondos para proyectos de todo tipo, que situa al VC en cripto como uno de los de mayor crecimeinto en 2021.

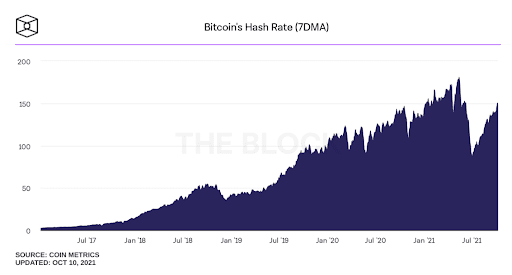

En ese entorno, semana de consolidación con un Hash Rate de Bitcoin que, tras las caídas del verano por el éxodo de mineros chinos, ha recuperado una gran parte de lo perdido, situándose por encima de los 150 EH/s por primera vez desde junio.

Desde un punto de vista técnico, sigue la acumulación como nota dominante y, superados los 50.000 se fueron a buscar los 52.000 como avisamos en una sola sesión. Esa es ahora la zona de soporte a vigilar. Precios por debajo de los 52.000 supone ir a tocar los 49.000 USD y ahí deberemos analizar seriamente los movimientos de las manos fuertes y la fortaleza del proceso de acumulación. No descartamos un proceso de consolidación entre los 52.000 y los 56.000 USD que son, ahora mismo, los niveles clave. Por encima de 56k, directos a los 60.000USD.