Situación global

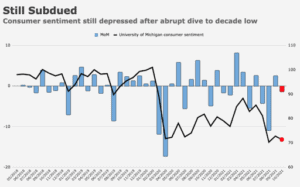

Nueva semana de contrastes con datos de distinta índole que, de momento, mantienen la estabilidad en las cotizaciones de las principales bolsas y en los tipos de interés a largo. Centrados en la presentación de resultados en USA y en la proyección que se haga para los próximos trimestres, volvemos a observar precios del petróleo en máximos desde octubre de 2014, las materias primas en general (CRB C Index) en máximos de los últimos 6 años y unas expectativas de inflación (10Y Breakeven Point) no vistas desde 2013. Todo ello en un entorno global de recuperación de los datos de la variante Delta y donde, el dato preliminar de confianza del consumidor de octubre, quedó por debajo de los esperado en claro síntoma de deterioro. Todo ello mientras que los datos de ventas minoristas en US subieron en septiembre, siendo una de las sorpresas positivas. (Gráficos vía HReport).

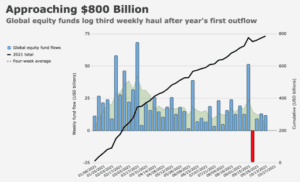

Y mientras vamos analizando con detalle cada movimiento que la FED nos deja en el camino, la inversión global en renta variable supera los máximos observados en la burbuja punto-com. Tomando como referencia el agregado de familias, los fondos de inversión, los fondos de pensiones y las posiciones de inversores extranjeros en renta variable US, resulta que aquella cifra (lo invertido) alcanza el 52% del total de sus carteras. En el año 2000 ese porcentaje llegó al 51%. Mientras que algunas firmas de inversión siguen apostando por un alza de esta cifra, por aquello de no existir alternativa mejor para asignar el capital en estos tiempos, la realidad es que el análisis de los flujos sigue siendo positivo. En concreto son casi 800.000 millones de USD lo que ha entrado en renta variable global en 2021, pese a que hay que mencionar la desaceleración (con alguna semana incluso negativa) de esta llegada de dinero a bolsa. Según datos de Goldman, los activos en cash que tienen los hogares suman 14 billones de USD, con un aumento desde la pandemia de 2,3 billones.

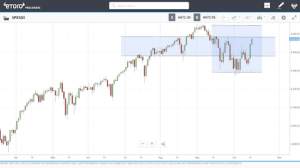

S&P

Desde un punto de vista técnico, la ruptura al alza dejada a finales de semana nos sitúa frente a la siguiente zona clave de los 4480-4500 puntos. Esta es una resistencia importante y la primera a superar para pensar en zona de máximos históricos. Por abajo, los 4380-4400 suponen el primero de los soportes que, de perderse, tienen la última referencia clave en los 4280. La volatilidad vuelve a niveles de 16 y hace pensar que, de momento, la zona de mínimos vista a principio de mes, se puede respetar en el corto plazo.

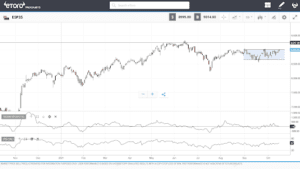

IBEX-35

Nueva semana de consolidación en el Ibex-35. La zona de los 9000 puntos parece cada vez más complicada de ser superada pues, desde el primer ataque en el mes de agosto y hasta la fecha, todos los intentos por superarlos se han visto truncados. No obstante, en este tipo de situaciones, la consecución de tal fin tendría implicaciones alcistas que podrían llevar el índice hasta los 9200-9250 sin muchos problemas. Sin embargo, ser incapaz de romper esa resistencia, vuelve a poner en valor el soporte de los 8760-8800 puntos que, de perderse, abrirían el campo para ir a buscar los 8500.

Criptoactivos

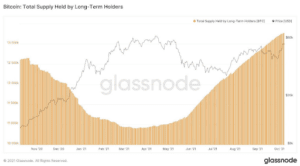

Al igual que siempre venimos comentando para el caso de las bolsas. En criptoactivos los flujos marcan las pistas de la evolución de precios en el corto plazo. Es por eso que disponer de la información obtenida de la blockchain, es fundamental para ubicarnos en mercado. Gracias a multitud de empresas que aplican gestión de datos podemos observar, en tiempo más o menos real, dichas variables. En este sentido, los inversores a largo plazo, que estuvieron vendiendo en el último tramo alcista diciembre 2020-abril 2021, están ahora acumulando y no se ve, de momento, cambio de sesgo.

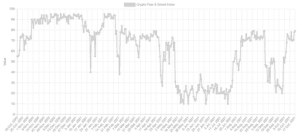

Del mismo modo, otra de las alertas que saltan en caso de cambio de tendencia de corto plazo, viene de los flujos hacia las Exchanges. Un aumento hacía las mismas es interpretado como bajista y viceversa. De momento, no vemos señales de alarma.

Es importante observar el sentimiento de mercado, en fase de euforia, pero no en lecturas tan elevadas como las de inicio de febrero.

Desde un punto de vista técnico, alcanzados y superados los 60K USD, lo lógico es asistir a una etapa de alta volatilidad mientras estemos dentro del rango 58.000-64.000USD. Vamos a considerar estos niveles como los que marcarán cambios futuros de alta relevancia. Si bien el sentimiento de mercado ha entrado en zona de euforia, se acumulan alzas del 40% en octubre y las noticias del ETF sobre futuros de BTC dominan el panorama, entrar en subida libre al superar los 64K puede generar un nuevo impulso que atraerá a inversores de corto plazo. Es por esto que recordamos, con respecto al ETF, que el dicho de mercado “Comprar con el rumor y vender con la noticia” puede no aplicar en el caso de bitcoin dada la situación de los inversores arriba comentada. Entrar en zona de “descubrimiento de precio” puede generar fuertes movimientos alcistas. Pero, en esa situación, cada uno debe extremar el riesgo al máximo y operar en consecuencia al perfil de cada uno. Perder los 58k indicaría dudas y agotamiento del movimiento en el corto plazo y la posibilidad de ir a buscar los 55k primero y los 52k USD y darnos cuenta, tal vez, que siendo humanos los que estamos tras estos activos, el viejo dicho de las bolsas puede aplicar aquí también.