Echemos un vistazo a lo que están haciendo los participantes del mercado a más largo plazo y cómo el apalancamiento excesivo en el mercado de derivados ha afectado a su comportamiento.

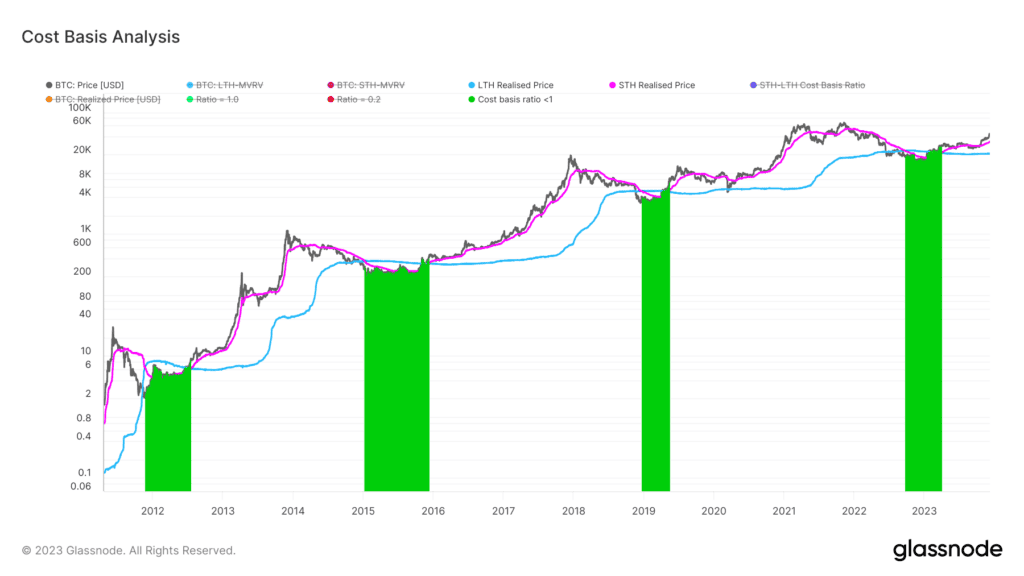

Una de las metodologías de valoración en cadena de las que hemos hablado en informes anteriores es la utilización del precio realizado o del coste en cadena. En el cuadro a continuación podemos ver el precio del Bitcoin, superpuesto con los tenedores a largo plazo y la base de costes respectiva de los tenedores a corto plazo.

Esto puede utilizarse de varias maneras: la base de costes de los tenedores a corto plazo ha servido históricamente como indicador de impulso en marcos temporales amplios, sirviendo de soporte en los mercados alcistas y de resistencia en los mercados bajistas.

Además, siempre que la base de coste de los tenedores a largo plazo está por debajo del corto plazo ha marcado históricamente oportunidades prudentes para acumular Bitcoin en un marco temporal de varios años.

Aunque hemos visto que la base de coste de los tenedores a corto plazo recuperó la del largo plazo en marzo, lo que probablemente indica que pueden estar produciéndose mínimos de varios años, Bitcoin rompió recientemente por debajo de su base de coste de tenedores a corto plazo el pasado jueves, lo que significa que esos participantes en el mercado a más corto plazo están ahora bajo presión.

Si el Bitcoin es incapaz de recuperar su base de coste de tenedor a corto plazo, que actualmente se sitúa en torno a los $28.500 en las próximas semanas, existe una mayor probabilidad de que veamos una capitulación de esta cohorte.

El desempeño pasado no es un indicador de los resultados futuros.

Los comerciantes a largo plazo se quedan con Bitcoin

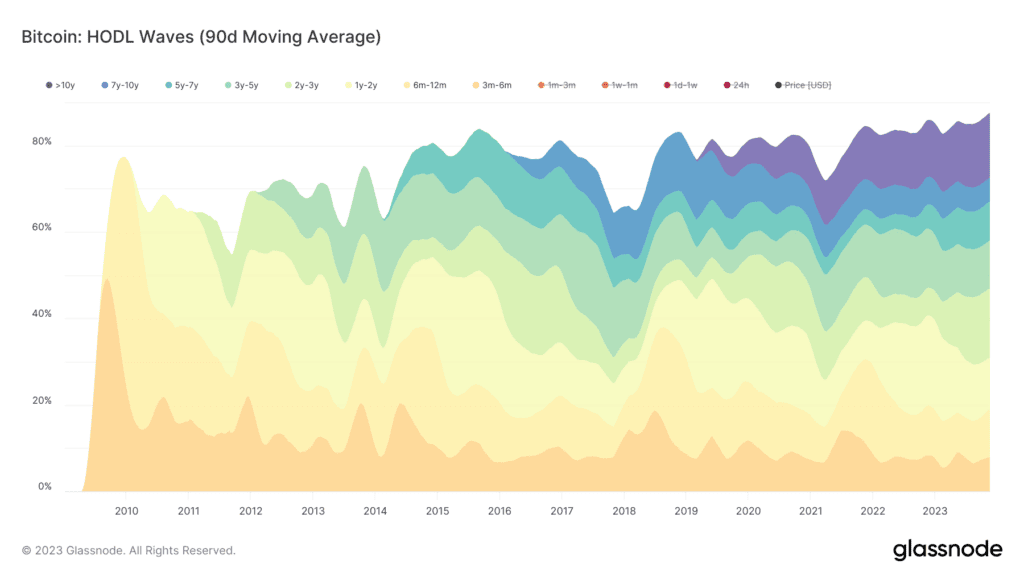

Mientras tanto, cuando miramos a los tenedores a largo plazo, no solo el porcentaje de oferta en manos de esta cohorte superó el 75%, sino que la cantidad de oferta que no se ha movido en al menos un año está en máximos históricos. Esto muestra que a pesar de la caída de los precios a corto plazo, los participantes del mercado a largo plazo se mantienen firmes.

El desempeño pasado no es un indicador de los resultados futuros.

El próximo halving de Bitcoin se sitúa ahora en unos 240 días, lo que marca un momento crucial para Bitcoin desde el punto de vista de la escasez, ya que su relación suministro/flujo superará a la del oro.

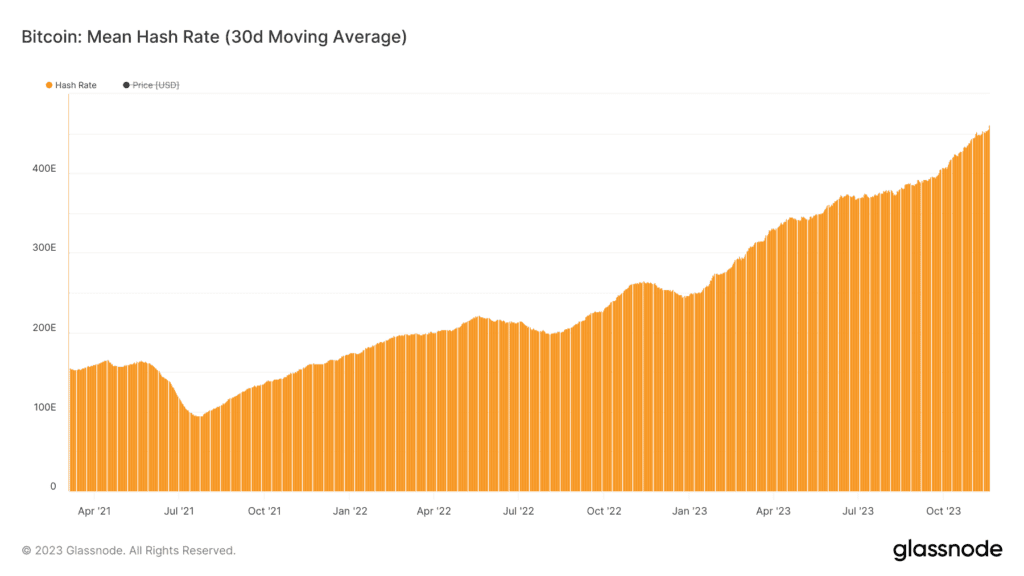

Si observamos otras métricas fundamentales para calibrar la salud de la red Bitcoin, podemos ver que la tasa de hash de Bitcoin acaba de marcar otro máximo histórico, lo que indica un aumento de la demanda para minar el activo digital líder, así como la conexión de equipos de minería más eficientes.

El desempeño pasado no es un indicador de los resultados futuros.

Por último, las inscripciones ordinales, que se dispararon en marzo a principios de este año, han generado ahora más de 50 millones de dólares en tarifas para la red Bitcoin.

Si bien el entusiasmo inicial en torno a los ordinales (y las tarifas de transacción como subproducto) se ha calmado, los ordinales son una tendencia interesante a tener en cuenta para la red Bitcoin como una forma de utilizar el espacio de bloques de Bitcoin.

Uno de los términos más comunes que puede escuchar un recién llegado a los criptomercados es la referencia al «ciclo de 4 años». Este término se refiere a la ciclicidad del mercado del Bitcoin y las criptomonedas que, hasta la fecha, se ha movido en patrones de 4 años en torno a factores macroeconómicos y el halving del suministro de Bitcoin, que es un evento en el que la emisión de suministro de Bitcoin se reduce a la mitad. Tomando el número de bloques hasta el próximo halving multiplicado por el tiempo de bloque estimado de 10 minutos para Bitcoin, podemos estimar que el halving tendrá lugar en algún momento a mediados de abril del próximo año; ahora solo faltan algo menos de 250 días.

El material de esta entrada de blog fue creado exclusivamente para eToro por Reflexivity Research.

Más información

las criptomonedas no están reguladas y son altamente especulativas. No hay protección al consumidor. Capital en riesgo.

La inversión en criptoactivos es altamente volátil y no está regulada en algunos países de la UE. No hay protección al consumidor. Se puede aplicar un impuesto sobre las ganancias.

No invierta a menos que esté preparado para perder todo el dinero invertido. Se trata de una inversión de alto riesgo y debe saber que no tendrá protección si algo sale mal. Tómese 2 minutos para saber más

Este mensaje tiene solo fines informativos y educativos y no se debe interpretar como un consejo sobre productos financieros, recomendación personal ni oferta o solicitud para vender o comprar cualquier tipo de producto financiero. Se ha preparado sin tener en cuenta sus objetivos, necesidades ni situación financiera. Cualquier referencia al rendimiento pasado o indicativo futuro no es ni se debe considerar como un indicador fiable de los resultados futuros. eToro no representa ni asume responsabilidad alguna con respecto a la precisión o integridad del contenido de esta publicación.