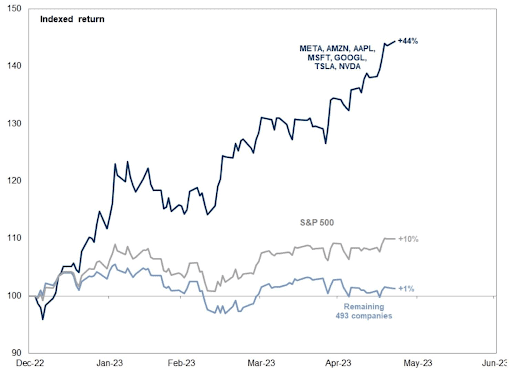

Las acciones tecnológicas lideraron el alza de los mercados, impulsadas por el optimismo en torno a la inteligencia artificial de NVIDIA. El S&P 500 alcanzó un máximo de 9 meses por encima de los 4.200 puntos, y el sector tecnológico subió un 32% en lo que va del año. Sin embargo, y como podemos ver en el siguiente gráfico, desde inicio del ejercicio el comportamiento de los componentes del índice es muy desigual. Mientras que el índice sube un 10% en 2023, el llamado por algunos inversores “SP7”, que es el compuesto por las acciones de Meta, Amazon, Apple, MSFT, Google, TSLA y NVDA se revaloriza un 44%. Si quitamos estos 7 componente y sacamos el SP493 restante, no hay apenas cambios (1%).

Fuente: @Growth_Value_

Este dato es muy importante por cuanto vemos que, en la actual tesitura, la gestión pasiva no está funcionando como antaño, la concentración de rentabilidades lleva a tener que realizar análisis mucho más profundo y que, por tanto, podemos encontrar grandes dispersiones que generen mayor ruido.

Así las cosas, se contrarrestaron las preocupaciones continuas sobre la situación macroeconómica de Estados Unidos debido a la cercanía de la fecha límite para el incumplimiento de la deuda a principios de junio, y las expectativas de aumento de las tasas de interés de la Reserva Federal. Un PIB mayor de lo esperado junto a una inflación que no termina de bajar, ha llevado a un cambio en las expectativas sobre los tipos de interés.

Ahora mismo y atendiendo al CME FedWatch Tool, la probabilidad que en la reunión de junio los tipos suban, ha pasado de un 17% hace una semana, al actual 64% de que tengamos una nueva alza. Interesante cambio de perspectivas que chocan con la idea de la FED de no subir en junio y dejar abierta la puerta para hacerlo en la reunión de julio. El motivo de no asistir a impacto negativo sigue, sin embargo, en la creencia de tener recortes en 2023 aún sea ya en noviembre.

Es en este contexto macro divergente con lo que tenemos en las bolsas y en la renta fija, tipos a un mes disparados hasta el 6% en lo que supone el mayor nivel desde 2001, creemos firmemente que es momento de establecer estrategias tácticas sobre niveles técnicos relevantes. Vigilando el sentimiento vía cotizaciones, tendremos una idea un poco más clara de los posibles escenarios a los que nos enfrentamos. Los vemos a continuación en cada uno de los indicadores principales.

Esta semana vigilaremos:

- La fecha límite para el techo de la deuda en Estados Unidos ahora es el 5 de junio. Parece que hay un acuerdo cercano, pero aún deberá pasar por un Congreso muy dividido.

- Los datos se centran en el mercado laboral estadounidense, con los datos de empleo no agrícola del viernes que se espera que disminuyan por debajo de los 200.000 y alivien las crecientes presiones sobre la Reserva Federal.

- Las acciones tecnológicas estarán en el foco de atención con los resultados de Broadcom y Salesforce, y las reuniones generales anuales de los gigantes Alphabet y Meta.

Niveles técnicos clave para la semana

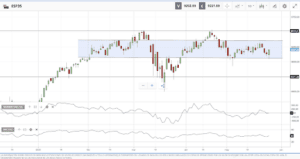

S&P

Desde un punto de vista técnico, estamos a las puertas de ver si se confirma la ruptura de los 4200 puntos. Si bien parece que no acompaña inicialmente un alza del momentum, el sentimiento si vuelve a ser positivo pese a que muchos inversores están fuera de mercado, la volatilidad regresa a niveles de complacencia y el cierre del viernes alienta las posibilidades alcistas. Precios por encima del 4200 en la sesión del lunes pueden abrir el camino a los 4300 puntos. Sin embargo, lo importante viene del lado de las zonas de soporte. En primer lugar, tenemos los 4180 puntos y la referencia a no perder pasa por los 4060-4080. Si esa zona se pierde, abriremos camino bajista hasta los 3980-4000 puntos. Clave: no perder los 4060 puntos.

IBEX-35

Desde un punto de vista técnico, seguimos inmersos en el rango 9000 – 9500. La primera referencia clave pasa por los 9250 y, de superarse, abriría las opciones a tratar de alcanzar los 9500 puntos. Como en el caso anterior, lo relevante son ahora los niveles de soporte. Pese a que los 9080 pueden suponer un primer freno a las caídas, son los 8990-9000 puntos la referencia que no debe perderse en ningun caso.

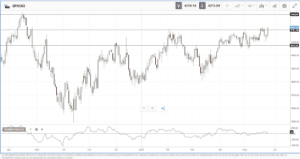

BITCOIN (BTC)

Desde un punto de vista técnico, sigue la presión sobre el primer soporte delimitado por los 26500-26800 USD. Pese a ver sesiones con precios por debajo de esa zona, parece que la presión compradora está aguantando los ataques de los bajistas en los 25800 puntos. Para pensar en rebotes de mayor calado, los 26800 debieran ser superados y buscar consolidar por encima de los 27500. La zona clave del lado de nuevas alzas viene marcada por los 28500 puntos. Por abajo, si los 26500 se terminan perdiendo, la clave técnica la marcan los 25.000 USD.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 77% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.