Claves de la semana

Relación entre inflación & recesión

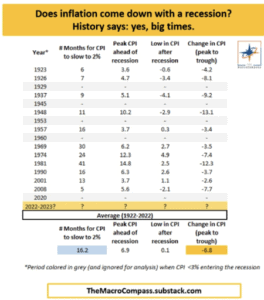

Según datos publicados por “TheMacroCompass”, tomando datos desde 1923, se observa como existe una relación positiva entre recesión y tener como objetivo, una inflación por debajo del 2%. Si se actúa sobre la demanda de forma suficientemente agresiva, siempre se ha logrado reducir la inflación. De esta forma, en los casos de 1948, 1969, 1990 y 2008 se tardó, de media, unos 16 meses en volver a situar la inflación en el 2%. En todos los casos, con recesión.

Flujos

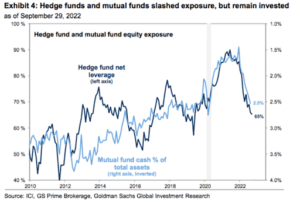

Es interesante ver como, tanto familias como fondos mutuos y “hedge”, siguen teniendo una alta exposición a renta variable. Pese a que se ha producido un descenso en el posicionamiento, se sigue en niveles históricamente elevados.

¿Suelo de mercado?

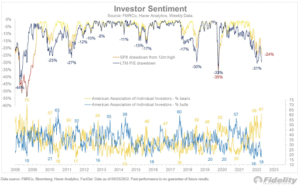

A fecha del viernes pasado, sólo el 14% de las acciones del S&P500 cerraron por encima de su media móvil de 200 sesiones. En el suelo de mercado de 2009 ese porcentaje fue del 1,2%. En el suelo de 2020 vimos c-como sólo el 2,8% de las acciones quedaron por encima de la referida media. Esto coincide con un sentimiento de mercado muy negativo pues, utilizando el AAII tenemos un dato del 61% bajistas.

S&P

Desde un punto de vista técnico, el S&P500 ha ido a buscar el soporte relevante de los 3540 puntos. Esto supone contar con 3 semanas negativas, y una caída del 11,8% en lo que es la mayor racha desde la pandemia. Así mismo, supone tener 3 meses en 2022 con caídas superiores al 7%, datos que no se habían visto desde 2008. No ser capaces de mantener los 3540 supondrá ir a buscar los 3400 puntos primero y los 3330 como siguiente nivel. Sin embargo, si los 3540 no se pierden, rebotes hasta los 3650 primero y los 3750 como siguiente objetivo alcista.

IBEX-35

Desde un punto de vista técnico, el soporte de los 7350 se alcanzó el pasado viernes, dejando en evidencia la debilidad del índice. Sin embargo, el alto nivel de sobre-venta alcanzado puede llevar a otorgar una segunda oportunidad, recuperándose esa zona relativamente rápido. Si eso sucede, objetivo en los 7500. No ser capaz de saltar los 7350 abriría el camino para ir a buscar, nada más y nada menos, que los 7000 puntos.

Criptoactivos

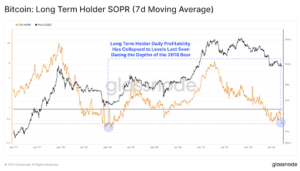

Pese a seguir observando volúmenes de negociación reales menores a 5.000M de USD (media diaria), la rentabilidad de los inversores a largo plazo (LTH) ha caída hasta niveles no vistos desde los mínimos de 2018-2019. Esto supone que estos inversores que están vendiendo, pierden un 42% de media…

BITCOIN (BTC)

Desde un punto de vista técnico, se siguen respetando los niveles clave dentro del rango 17.500 – 22.500 USD. Perder los 17.500 supondría ir a buscar los 13.500 USD. Por arriba, son los 22,5K la resistencia a batir. Desde un nivel de sentimiento, seguimos en territorio de miedo extremo, pero, sin entrar en sobreventa.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 68% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.