Venimos advirtiendo de la necesidad de, en este contexto macro global incierto, identificar y cumplir con los niveles técnicos clave en función de cada activo. Esto significa que, pese a un sentimiento negativo sobre la posible evolución económica, la inflación, los tipos o el consumo, las cotizaciones están obedeciendo a otro tipo de narrativas que han dejado fuera de mercado a un gran número de inversores.

Mientras que el sector tecnológico y el de semiconductores lideran los mayores avances, otros sectores como el “retail”, el bancario o las “small caps” en general, se han quedado muy rezagados. NVIDIA sube un 169% en el año, Meta un 127% y AMD, por poner los punteros, un 82%. Y justo el cambio de sentimiento que se está produciendo en esos activos, ganando mucho peso en los medios de difusión y atrayendo a los inversores retrasados que no entraron hace unos meses, nos lleva a llamar a la cautela y al cumplimiento estricto de los niveles de control. El uso de “stops”, tanto para posiciones ganadoras o para aquellas que se puedan abrir ahora son, más que nunca, prioritarios en estos tiempos.

Mientras tanto, observamos como las expectativas sobre los tipos de interés en USA han cambiado radicalmente y, para 2023, no se esperan ya recortes. Ahora mismo se esperan aumentos para la reunión de julio con una probabilidad superior al 65% e incluso, para la reunión de septiembre, se descuenta otro aumento de tipos. Un crecimiento del PIB que se revisó al alza, pese a estar en clara desaceleración global, una inflación subyacente que ofrece más resistencia de lo previsto y un empleo que sigue mostrando gran fortaleza han dado al traste con las expectativas bajistas sobre los tipos. Además, mientras que la FED sigue con la idea de reducir balance (QT), el gasto público está jugando de contrapeso provocando un equilibrio de fuerzas.

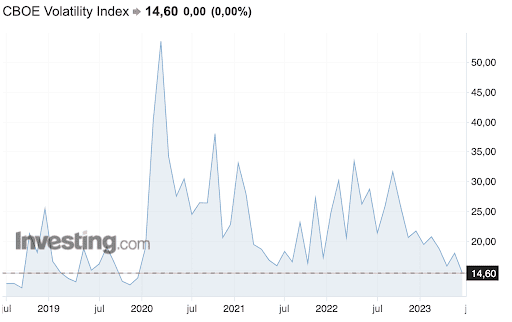

La complacencia en la que estamos entrando, medida por un sentimiento en zona de euforia y un nivel de volatilidad medido por el VIX por debajo de los 15 puntos, invitan a esa cautela que sólo es gestionable estableciendo de forma muy clara los objetivos perseguidos en cada posición abierta. Eso sí, mientras tanto debemos seguir en mercado… con el paracaídas puesto.

Niveles técnicos clave para la semana

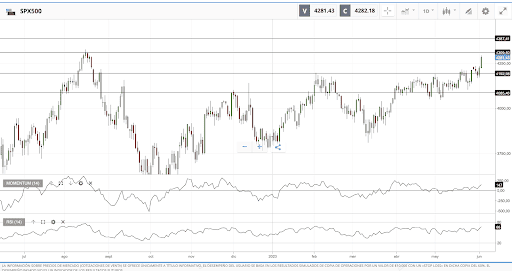

1.- S&P

Desde un punto de vista técnico, se ha confirmado la ruptura de los 4180-4200 puntos que veníamos marcando como resistencia relevante. El movimiento del viernes ha llevado al índice hasta las inmediaciones del siguiente punto de control que pasa por los 4300 puntos. Veremos si la fuerza relativa adquirida es suficiente para poder atacar y batir esos 4300 puntos. De momento, esa zona de los 4180 se convierte en el soporte que no debería perderse para seguir inmersos en un proceso de recuperación con objetivo inicial en los 4300 primero y los 4390 como siguiente referencia. Si los 4180 se pierden, siguiente soporte importante en los 4060-4080 puntos.

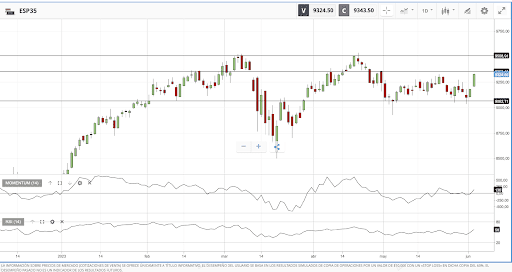

2. IBEX-35

Desde un punto de vista técnico, primer inidicio de movimiento relevante al conseguir superar los 9250 puntos. Todo ello dentro del rango 9000 – 9500 que domina el movimiento de precios de este índice. La superación de los 9250 lleva hasta los 9350 que, de superarse, dejan el camino abierto para la gran cita con los 9500 puntos. Se necesita de la participación de los bancos, Inditex, Iberdrola y Telefónica para poder acometer con éxito el intento de ruptura. Por abajo, 9250 primero y los 9080 como zonas de soporte.

3.- BITCOIN (BTC)

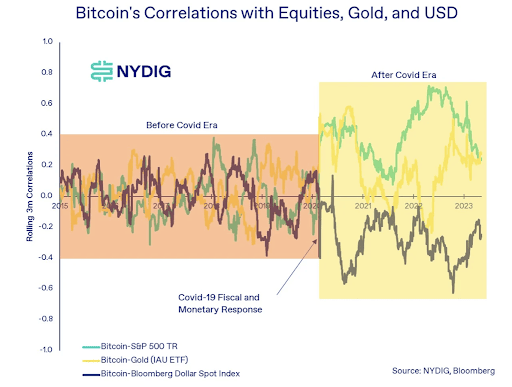

Seguimos asistiendo al descenso de volatilidad y correlación contra los mercados clásicos, tanto del BTC como del ETH. Eso supone regresar a niveles cercanos a 0,20 del BTC contra el S&P y niveles de volatilidad anualizada inferiores al 60%.

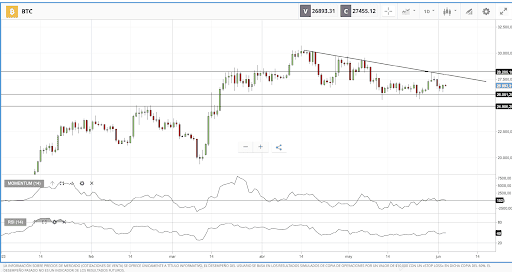

Desde un punto de vista técnico, seguimos observando bajos niveles de volumen, salidas de flujos de productos utilizados por inversores institucionales… y de otro lado, un aumento constante de inversores que mantienen sus posiciones durante más de un año que, a fecha de mayo, suponen un 67% del total oferta. Desde un punto de vista de precios, sigue la presión sobre el primer soporte de los 26500-26800 USD. Mientras no se pierdan los 26.000-25.800 USD, consideramos estas referencias como los niveles clave a vigilar. Perderlos sería muy bajista y llevaría los precios a los 25.000 primero y a los 23.800 como siguiente soporte. Por arriba hay que superar los 28.000-28.200 para pensar en cotas mayores que tienen en los 31.000USD el primero de los objetivos alcistas.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 77% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.