Mientras seguimos asistiendo a una divergencia entre la tendencia alcista de los principales mercados y sus fundamentales, la realidad marca detalles interesantes a contemplar. En primer lugar y mientras nos enfrentamos a las primeras resistencias, observamos como los gestores activos en USA y tras el alza del 20% en el S&P500, mantienen un grado de exposición (medido por el NAAIM exposure Index) del 85% al índice, el mayor desde enero de 2022. En septiembre de 2022 esa exposición había caído hasta el 12%…

En segundo lugar, llama la atención la baja volatilidad con la que se ha producido la subida. Además, el número de inversores bajistas había permanecido en cifras mucho mayores que los alcistas (AAII) hasta hace escasas sesiones. Es decir, el mercado ha subido en un entorno de sentimiento contrario y sin grandes movimientos del lado de la volatilidad.

Desde un punto de vista más macro, hay que destacar la fuerte demanda y colocación de bonos USA a 10 años que vimos la semana pasada. El tipo de referencia quedó en el 3,6% y vendría a descontar que el mercado está asumiendo la narrativa de tener una inflación controlada que regrese a los niveles del 2%-2,5% y que se mantenga ahí en el largo plazo. En ese sentido, las expectativas de tipos a largo los sitúan en referencias similares del 2%.

Y mientras este contexto de noticias y datos se van oponiendo unas a otras, beneficios empresariales bajo lupa incluidos, los índices se han topado con las primeras resistencias técnicas relevantes. La semana en curso será, bajo nuestro punto de vista, decisiva para poder proyectar los siguientes movimientos.

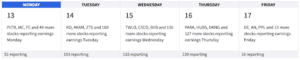

Calendario de resultados

Con el 79% de empresas que ya han presentado sus resultados y tomando el crecimiento del BPA en términos GAAP, este ha caído un 23% YoY.

Fuente: Stocktwits

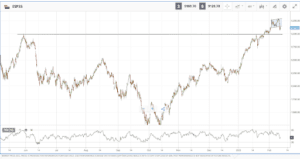

Niveles técnicos clave para la semana

S&P

Desde un punto de vista técnico y utilizando un gráfico de corto plazo para indicar los puntos relevantes, apreciamos la importancia del momento actual. Máximos decrecientes desde la zona de 4180-4200 y mínimos que han ido creciente en ese despliegue de los precios. En la zona alta, los precios deberían superar los 4100 para pensar en un cambio de sesgo y volver a intentar superar los 4150 primero y la resistencia clave de los 4200 después. Por abajo, perder los 4050 indicaría debilidad y caída hasta los 3980 y ahí testearíamos el nuevo movimiento.

IBEX-35

Desde un punto de vista técnico y haciendo el mismo ejercicio de corto plazo, los 9250 se conforman como la resistencia clave a superar. De momento y tras el ajuste de final de semana pasado, los 9170 marcan la primera resistencia a superar antes de ir a por la zona 9250. Por abajo, los 9080 primero y los 9000 puntos son las zonas clave a vigilar. Perder los 9000 supone ir a por los 8750 puntos.

BITCOIN (BTC)

Desde un punto de vista técnico, pérdida momentánea del soporte marcado por los 22.000 USD y apoyo en los 21.300 USD. Si esa referencia se pierde, directos a los 20.000USD. Por arriba, hay que recuperar los 22K USD y atacar la zona clave de los 24.000USD. Mientras esta zona no se supere, seguiremos dentro del gran rango que domina el BTC desde verano pasado.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 79% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.