Situación global

Mientras el mercado intenta descubrir si vamos hacía una recesión o hacía una estanflación de la economía mundial, las expectativas sobre la inflación y cómo la FED actuará con respecto a los tipos de interés, son los datos que debemos vigilar para entender qué puede pasar de ahora en adelante en las bolsas.

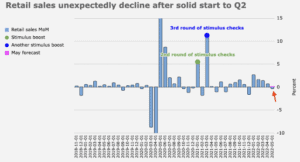

Esta semana pasada vimos cómo las encuestas de PMI en USA caían de forma importante, las ventas minoristas experimentaron el primer descenso desde diciembre pasado, el sentimiento del consumidor se colocaba en cotas mínimas históricas y los inventarios de los mayores “retailers” de Estados Unidos aumentaban en el último trimestre. Si a esto le unimos la caída del precio del petróleo y los ajustes a la baja de las principales materias primas (alimentos incluidos), la pregunta de si hemos dejado atrás lo peor de la inflación vuelve a colocarse sobre la mesa. Gráfico: H.Report

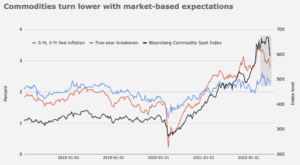

Si estuviéramos en ese caso, lo siguiente que deberíamos observar es el descenso en las expectativas de alzas de tipos. De un lado, las descontadas para este año serían menores y, de otro, podríamos intuir un adelantamiento de los descensos en 2023. En este contexto, esto coincidiría con un suelo del precio de los bonos… y el impacto de las bolsas podría cambiar radicalmente. Gráfico: H.Report

S&P

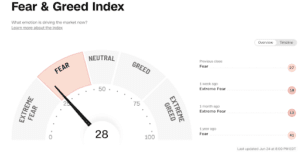

Semana de cierta recuperación en cuanto a sentimiento inversor. Pasamos de zona de extremo miedo a lecturas algo superiores, pasando la volatilidad (VIX) a zona de 27 puntos, por debajo de la referencia de los 30 que marca tensión mayor.

Desde un punto de vista técnico, seguimos marcando la zona de los 3680-3700 puntos como la referencia de soporte clave. Esa es la referencia que no debiera perderse para pensar en movimiento de consolidación / recuperación futura. Por arriba tenemos los 3860 y los 3960 como resistencias a superar en caso de rebote de precios. No olvidemos que el cierre de mes/semestre suele incluir re-balanceos de las carteras globales que tras las caídas acumuladas, pueden suponer cierta entrada de flujos en renta variable.

IBEX-35

Desde un punto de vista técnico, se sigue respetando la zona de soporte marcado por los 8000 puntos. Esa es la referencia que no debiera perderse para intentar buscar apoyo y recuperación hacía los 8250 primero y 8400 puntos después. La lucha a nivel de grandes valores, como los del sector eléctrico tras los planes de alzas de impuestos, el sector bancario que no consigue recuperar zonas clave, la mejora de Teléfonica o la fuerte caída de Indra, deberá unificarse de alguna manera para poder acometer ese primer ataque a los 8400 puntos. Perder los 8000 abriría muchas dudas y caidas fuertes.

Criptoactivos

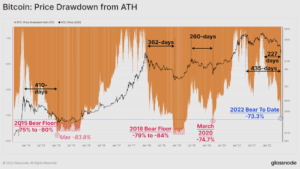

Año de ajustes brutales en criptoactivos que, sin embargo, responde a movimientos similares observados en el pasado. Si tomamos los ATH de noviembre de 2021 y hasta hoy, la caída del 73% en el precio de BTC en 227 días de 2022 y 435 desde esos máximos, se corresponde con los ciclos anteriores como vemos en el gráfico.

Esto no quiere decir que lo peor haya pasado, sino que estos movimientos se corresponden con la naturaleza de los criptoactivos, en pleno proceso de descubrimiento de valor.

Si hay que indicar que ratios como el de Mayer, que utiliza la media móvil de 200 sesiones, se encuentran en lecturas de 0,48, muy cercanas a las mínimas históricas desde donde, y en un plazo medio, se recuperaron las cotizaciones.

Desde un punto de vista técnico y dados los niveles de sobreventa observados, intento de recuperación con mejora del sentimiento inversor (aún en extremo miedo), la zona de los 22200-22500 es la primera de las resistencias a superar. Si fuera posible, no hay referencias importantes hasta los 28K USD. Por abajo, primero los 20.000USD y después los mínimos cercanos a los 18K USD marcan los soportes.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 68% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.