Tras lograr cierta estabilidad en el sector financiero a costa de inyectar liquidez, los inversores volverán a centrarse esta semana en los datos. El ISM del sector manufacturero se conocerá el lunes, el ISM del sector servicios el miércoles y el viernes tendremos datos de desempleo. El consenso de mercado espera una cifra cercana a los 240.000 en lo que será otra lectura fuerte en un mercado laboral, que no da muestras de debilidad pese al aumento de 475 puntos básicos en los tipos en el último año.

En ese contexto y a la espera de más data, las narrativas que presentan los Bancos Centrales y los mercados difieren sensiblemente. Si nos vamos a Estados Unidos, por ejemplo, la FED estima un tipo de equilibrio en el 5,25%. Esto significa que aún quedaría un ajuste al alza de 25bps que podría darse en la reunión de mayo. Para el restante 2023 la FED no tocaría los tipos y tal vez, en la primera mitad del año siguiente se podrían ver reducciones. El objetivo de control sobre la inflación sigue siendo el objetivo principal de los principales bancos centrales. La recesión se podría salvar en este escenario.

Mientras tanto y con respecto a las bolsas, éstas descuentan que el techo de tipos ya se ha visto, que la inflación empieza a estar controlada y que se evitará una recesión fuerte. Los tipos podrían empezar a bajar en la segunda mitad del año en un contexto de crecimiento suave con baja inflación.

Lectura diferente es la que tenemos del lado de Bonos. La inversión de la curva informa de la recesión que se viene encima. Lo que estamos viendo no coincide con lo que se piensa del lado de renta variable y la recesión sería mucho más fuerte de lo que bolsas y Bancos Centrales esperan. La FED se estaría pasando con el alza de los tipos y el daño sobre la economía sería mucho mayor

En este sentido, observar un descenso de tipos en agosto, sería una señal de mala situación económica y se podría estar actuando ante el escenario de una recesión más fuerte de lo descontado. Este aterrizaje forzoso generaría unas bolsas a la baja en un contexto mucho más complicado.

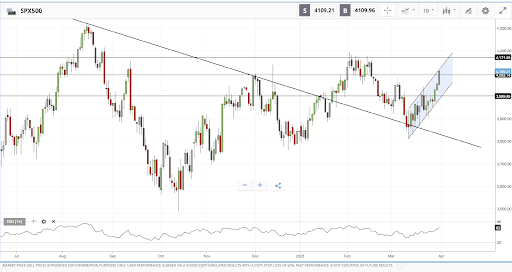

Niveles técnicos clave para la semana

S&P

Desde un punto de vista técnico, el objetivo de los 4080 puntos que marcamos fue superado en la sesión del viernes pasado. Esto abre la posibilidad a buscar niveles de los 4160-4170 puntos una vez se confirme esa superación. Para ello, deberemos confirmar otro cierre por encima de los 4080 antes de pensar en atacar las referencias indicadas. Si los precios vuelven a situarse por debajo de los 4080, objetivo inicial en los 4000 puntos primero y los 3940 puntos.

IBEX-35

Desde un punto de vista técnico y superados los 9000 puntos, el panorama cambia sensiblemente a mejor en el índice. Situado ahora ese nivel como soporte que no debe perderse para seguir pensando en nuevos máximos anuales, la resistencia inicial está en los 9250 puntos. Por arriba, 9300 primero y los 9500 como el ran muro de granito a superar. Si los precios no superan los 9250, podemos pasar a un periodo de consolidación delimitado por los 9000 – 9250. Perder los 9000 abriría el camino a buscar los 8750.

BITCOIN (BTC)

Desde un punto de vista técnico, son ya varios ataques fallidos por superar los 28500 USD los que hemos visto en las últimas sesiones. Esta referencia está actuando como verdadero muro de corto plazo que coincide con ciertas divergencias bajistas como los que marca el RSI. Si los precios son capaces de superar los 28,5K USD, objetivo inmediato en los 31.000USD. Por abajo, no deberían perderse los 26300-26.000USD. Si lo hacen, siguiente parada en los 25K USD.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 81% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.