Situación global

Nueva semana de descensos, ocho de las últimas nueve, para los principales índices norteamericanos. El último dato de desempleo del 3,6%, se sitúa en niveles previos a la pandemia (3,5%) volvió a tensionar los mercados y centró, de nuevo, la atención en la FED y su política de alza de tipos.

El conflicto de intereses entre los mercados y la Reserva Federal, se pone de manifiesto al darse una divergencia, no tanto en la magnitud, sino en el horizonte temporal de esas alzas de tipos. Esto se traduce en alta volatilidad intradía, falta de determinación en el movimiento desarrollado y cómo se asumen como “malas noticias” los buenos datos.

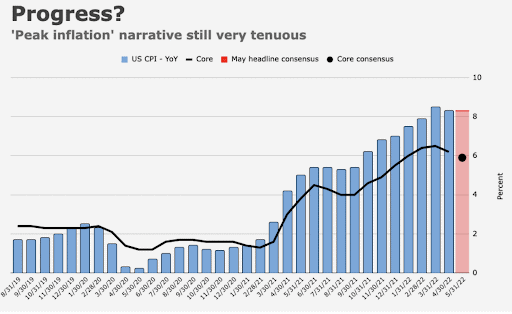

Esto nos sitúa frente al dato de inflación que se conocerá el viernes. Si el dato es mayor que el descontado por el mercado, parece lógico esperar un movimiento negativo por parte de las bolsas, máxime cuando tenemos la próxima reunión de la FED a la vuelta de la esquina. Datos superiores al 8% anualizados, con un aumento YoY del 5,9% serán los puestos a debate. Gráfico vía H.Report.

A punto de finalizar la presentación de resultados, al 97% completado en términos Q1 GAAP, el crecimiento frente al año anterior, apenas supera el 1%. Dado el aumento de los precios de las materias primas y el contexto económico, analizar los resultados de las empresas será clave para entender el posible comportamiento de los mercados. Sin embargo, no hay que dejar de comentar el alza del 12% anual de los beneficios operativos, por encima de la media de 20 años que se coloca en el 8,5%.

S&P

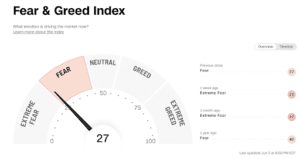

Desde un punto de vista de sentimiento y pese a la mayor estabilidad del S&P500, el sentimiento permanece muy cercano a la zona de extremo miedo. Así mismo, el VIX logra mantenerse por debajo de los 25 puntos y no descuenta, ahora mismo, un escenario tan extremo.

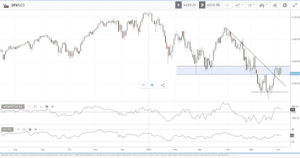

Desde un punto de vista técnico, el rebote dentro de la tendencia bajista dominante se ha detenido en la zona de control de los 4180-4200 y no ha llegado al objetivo inicial de los 4250 puntos. Esto nos indica la falta de fuerza suficiente para explorar cotas superiores y el regreso al primero de los soportes, justo en los 4080 puntos. Si esa referencia se pierde, la zona de los 4000-3980 primero y los 3900 son los niveles que vigilar. Por arriba, hasta que no veamos precios por encima de los 4250, no pensaremos en una recuperación de implicaciones mayores.

IBEX-35

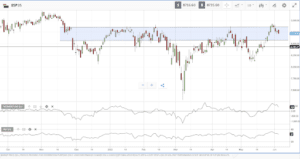

Desde un punto de vista técnico, la zona de los 9000 puntos se ha visto que es un verdadero muro de granito. No llegaron los precios a tocar esa zona en el intento de mediados de semana para, en las jornadas siguientes, encaminar el retroceso hacia los 8800-8750. El cierre por debajo de esa referencia abre el camino hacia los 8600 puntos, siguiente soporte. Por debajo, los 8520 marcan la zona de control relevante. Por arriba, hasta que no se superen los 9000 puntos, continuaremos dentro de un rebote ambientado en una tendencia bajista principal.

Criptoactivos

Seguimos inmersos en una narrativa que pone en tela de juicio todo el ecosistema de los criptoactivos. Su utilidad, su oportunidad y su legalidad son, cada día, sometidos a debate. Sin embargo y mientras esto sucede, observamos una gran cantidad de noticias que pasan desapercibidas y que se resumen en la siguientes.

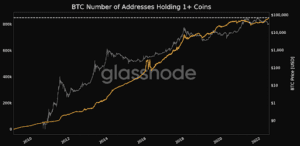

Y cómo ya decíamos la semana anterior, los inversores minoristas siguen acumulando BTC en estos tiempos de crisis. Sin embargo, el número de entidades (ballenas) con posiciones mayores a 1000 BTC sigue su peculiar goteo a la baja sin observar cambios al respecto.

Desde un punto de vista técnico, y bajo una perspectiva de muy corto plazo, seguimos dentro de un canal marcado por la zona 27.500-32.000USD. Mientras los precios permanezcan ahí, será interesante observar los datos anteriores de participación y flujos. Si los precios superan los 32.500 USD, vía libre hacía los 35K primero y los 37.500 USD después, zona que representa la verdadera prueba a superar antes de pensar en nuevas alzas. Por abajo, perder los 27.500 abre el camino hacía los 24.000 USD, nivel medio ponderado que marca ese precio medio de todos los BTC en circulación.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 68% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.