Situación global

Sumidos en la lucha entre aquellos que creen que la recesión es inevitable en USA (como Larry Summers o Bill Dudley), y Jerome Powell o Joe Biden que apuntan a mantener la economía fuera de la misma, asistimos al pinchazo de la burbuja de los bonos (acumula la peor caída de su historia) y a un mercado de acciones que, pese a no haber tocada aún zona de mínimos, puede estar ya muy cerca. Decía David Kostin de Goldman que, el reciente comportamiento de los sectores defensivos sobre los cíclicos indicaría niveles equivalentes a un crecimiento del 1% y que, consecuentemente, no estaríamos en recesión.

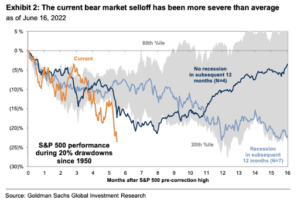

Si observamos los anteriores mercados bajistas, la media de caídas ha sido del 34%. A día de hoy, el S&P500 acumula solo un 24%… lo que supone que el suelo, pese a poder estar próximo, aún no se ha tocado. Sin embargo, la violencia del actual movimiento sí excede la media histórica. El caer ahora en recesión o salvarnos de la misma será, de ahora en adelante, la clave para entender movimientos futuros.

En este contexto la inflación y su posible techo es la clave. Si el consumo se sigue retrayendo, los tipos de interés suben y la FED continúa drenando liquidez, los problemas para las bolsas pueden no haber terminado.

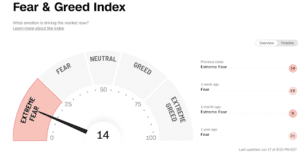

Ahora mismo y del lado del sentimiento inversor, se estaría descontando una economía en recesión. Las lecturas de sentimiento muestran ese extremo miedo, lo que nos puede estar dando la pista (junto al resto de variables) de estar ante los primeros síntomas de capitulación a corto plazo.

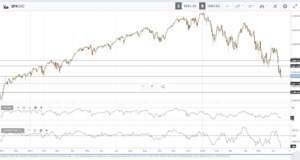

S&P

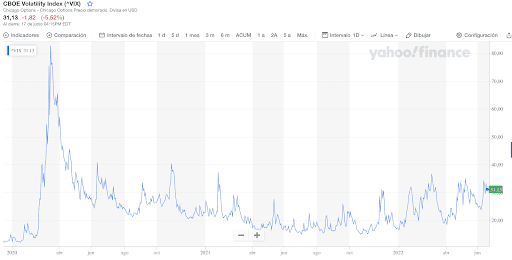

Aumento semanal de la volatilidad que cierra, a nivel del VIX, por encima de los 30 puntos. Sin embargo, también podemos observar cierta divergencia con respecto a los nuevos mínimos alcanzados en precios, que podrían estar avisando de esa posible zona de suelo a corto.

Desde un punto de vista técnico, la zona de los 3680 puntos es el primero de los niveles de soportes que no debiera perderse. En caso de hacerlo, los 3550 serían el siguiente objetivo bajista y los 3400 la última de las referencias de soporte. Por arriba tenemos los 3860 y los 3960 como resistencias a superar en caso de rebote de precios.

IBEX-35

Desde un punto de vista técnico, alcanzado el nivel bajista objetivo de los 8000- 8100 puntos, la batalla en esa zona es clave esta semana. Perder los 8000 abren el camino directo a los 7700 puntos. Ser capaz de superar los 8250 vuelve a ponernos en situación de intentar recuperar los 8400.

Criptoactivos

Tras los fuertes movimientos bajistas, con ETH perdiendo casi un 80% desde su ATH y BTC un 72%, podríamos estar (mera probabilidad) ante la capitulación en este mercado. En un entorno repleto de malas noticias, proyectos en serias dudas de continuidad, DeFi bajando a menos de 71.000 millones de USD en TVL y el salto de posiciones apalancadas de todo tipo, conviene no olvidar que los ciclos de BTC son de esas magnitudes y que, hasta la fecha, han sido continuadas por movimientos alcistas exponenciales.

Desde un punto de vista técnico, estamos en zona clave marcada por los 19400-19800 puntos. Este nivel ha sido perdido durante las últimas jornadas, pero sigue en plena lucha por recuperarse. Si no lo hiciera, el abismo no se cerraría hasta los 13.000USD. Sin embargo, el alto nivel de pánico observado puede hacer pensar en un movimiento de capitulación próximo a su fin en el corto plazo. Si así fuera, recuperación violenta hasta los 28.000USD y la clave estará en la capacidad o no de saltar por encima de los 30.000USD.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 68% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.