Continúa la gran rotación hacía Europa, mientras el S&P500 rebota desde niveles clave.

Seguimos asistiendo a la gran rotación en un entorno de alza de tipos e inflación elevada, desde aquellos sectores tecnológicos a otros como el lujo y el bancario donde por su estructura, resultan favorecidos por aquella situación. Hasta el cierre del viernes pasado el S&P500 acumula un alza del 5,2%, contra el 12,2% del Eurostoxx50, en clara muestra del relevo que ha tomado Europa.

Venimos comentando la oportunidad de seguir estando invertidos en mercado. Aquello que decíamos de estar “con el paracaídas puesto” sigue siendo acertado, pues se trata de dejar correr a los caballos ganadores mientras fijamos los niveles de salida. De momento, los riesgos que veíamos la semana pasada se han mitigado al rebotar el S&P500 desde zonas de soporte clave y continuar, de forma imparable, su modo alcista las bolsas europeas.

Sin embargo y pese al momento dulce en el que estamos, hay que seguir manteniendo bien claros los factores de riesgo que siguen presionando. Del lado de tipos y en USA, las expectativas sitúan ahora un tipo de referencia para junio de 2023, en el 5,25%-5,5%. Esto significa asistir a aumentos de 25bps en las reuniones de la FED de marzo, mayo y junio. Tras esa fecha, se descuenta una pausa hasta febrero de 2024 donde se daría el primer recorte. Del lado europeo, importante cita el día 16 para conocer el mensaje que desde el BCE se de a los mercados.

Para la semana que empezamos, habrá que observar los datos de paro en USA pues serán clave de cara a entender qué puede hacer la FED. Tenemos publicación el miércoles de los datos JOLTs. Y el viernes el informe de empleo. De momento, los costes laborales siguen subiendo y será importante ver su evolución.

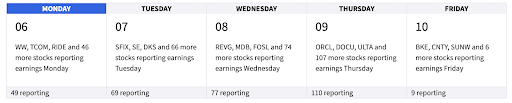

Calendario de resultados

Última semana en la que se presentarán resultados. Con el 97% de empresas que ya han presentado resultados y midiendo en términos GAAP para el Q4 de 2022, el crecimiento de beneficios año contra año (YoY) cae un 28%, experimentando el tercer trimestre negativo y el mayor desde el Q2 de 2020.

Fuente: Stocktwits

Niveles técnicos clave para la semana

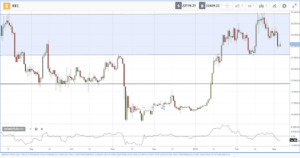

S&P

Desde un punto de vista técnico, se perdieron los 3980 y los precios fueron a buscar la zona de los 3940 que marcamos como soporte de gran relevancia. La media de 200 sesiones justo pasa por esas referencias y el movimiento del viernes, que deberá ser confirmado, supone un primer rebote desde zona clave. De cara a fijar el Stop de protección, esa zona de los 3940 podría ser válida. De perderse, objetivo en los 3900 puntos primero y los 3800 puntos después. Si los 4040 puntos vuelven a recuperarse, el siguiente tramo alcista tendría como objetivo los 4100 puntos primero y los 4150 como segundo nivel.

IBEX-35

Desde un punto de vista técnico, nuevos máximos historicos si observamos el Ibex con dividendos. De vuelta al índice sin los mismos, superados los 9250 camino abierto hasta los 9650. De momento toca abrocharse el paraciadas y seguir disfrutando de un índice que se coloca entre los mejores de Europa. Soporte en los 9250 primero y los 9100 como segunda referencia. En la zona alta, no hay apenas referencias importantes hasta los 9650. Por encima, los 10.000 puntos. Precaución ante el nivel de complacencia y ciertas divergencias bajistas que observamos.

BITCOIN (BTC)

Desde un punto de vista técnico, seguimos dentro del rango 21K-25K que venimos manteniendo desde hace varias semanas. Además, la importancia de la zona de lo 25.000USD es mayúscula y no abriríamos posiciones largas hasta que esa zona sea superada. Por encima, los 28K serían el primer objetivo alcista. Por la zona baja, primer apoyo en los 22.000USD que, sin embargo, ponen en la diana los 21.000USD. Ese nivel no debería ser perdido para seguir manteniendo la tendencia de recuperación en la que se encuentra el BTC.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 81% de las cuentas de inversionistas minoristas pierden dinero cuando intercambian CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.