Recientemente, los valores de renta fija han ganado popularidad debido a las subidas de los tipos de interés, que aumentan su atractivo para inversores conservadores que buscan generar ingresos estables con un menor riesgo que las inversiones tradicionales. Sigue leyendo para descubrir algunos de estos instrumentos financieros, como los bonos y los ETF de bonos.

Tras las subidas de los tipos de interés, la renta fija ha sido la gran beneficiada. De hecho, el furor por este tipo de productos financieros ha sido tal que se llegaron a formar colas en el Banco de España para adquirir letras del Tesoro, cuya rentabilidad marginal a 12 meses supera el 3 % actualmente.

Esto es debido a que la rentabilidad que ofrecen los bancos españoles es baja, ya sea por el exceso de liquidez o por el desfase temporal de la política monetaria, pues la remuneración media de los nuevos depósitos se situó en un 0,37 % en enero de 2023, frente al 1,53 % de los bancos europeos.

Consejo: Los valores de deuda pública española se dividen en letras del Tesoro, con un vencimiento inferior a 2 años; bonos del Estado, con una duración de 2 a 5 años; y obligaciones del Estado, con un vencimiento superior a 5 años.

¿Qué son los instrumentos de renta fija?

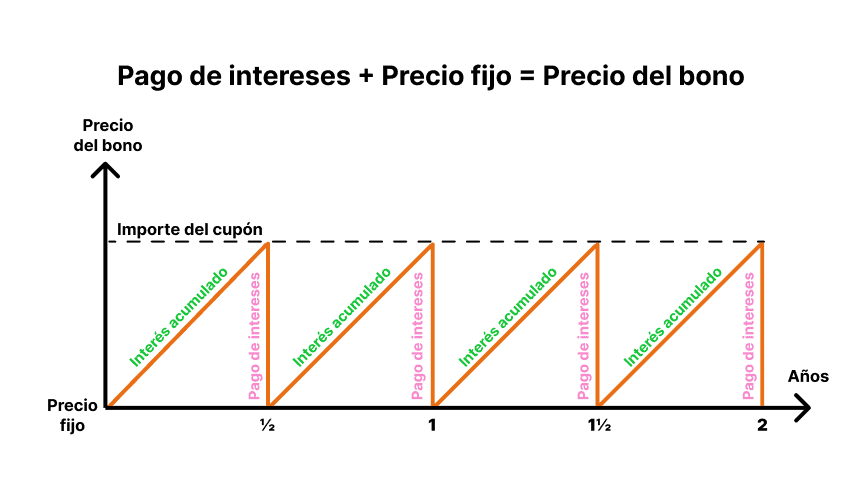

Los bonos son instrumentos financieros que representan un préstamo de un inversor a un prestatario, normalmente una empresa o un gobierno. A cambio del capital prestado, el prestatario acuerda pagar al inversor una tasa de rentabilidad fija durante un periodo específico, momento en el cual el bono «vence» y se reembolsa el valor nominal o

En la jerga financiera, el término renta fija se refiere precisamente a que la tasa de rentabilidad se «fija» con anterioridad a la compra de un bono, del mismo modo que la fecha de vencimiento y los periodos de pago de intereses, llamados cupones o dividendos en el caso de los ETF de bonos.

La inversión en renta fija es óptima para inversores que buscan preservar su capital y obtener un rendimiento estable, en comparación con la inversión en instrumentos de renta variable como las

En la plataforma de eToro, puedes invertir en este tipo de activos mediante los

¿Por qué invertir ahora?

Durante la última década, los tipos de interés se han mantenido excepcionalmente bajos. Los cupones de los bonos también reflejaban estas tasas, por lo que su rendimiento era muy reducido. Además, la devaluación del valor nominal del bono por la

Sin embargo, eso está cambiando. Los bancos centrales han subido los tipos de interés a nivel global para contrarrestar la inflación, por lo que los valores de renta fija ahora ofrecen mayores rendimientos. Este cambio hacia rentabilidades más altas en instrumentos de renta fija puede verse como un desarrollo positivo para los inversores.

Consejo: Los valores de renta fija pueden proporcionar una mayor seguridad durante periodos de alta volatilidad e incertidumbre en los mercados, como los causados por los cambios bruscos en la política monetaria.

Las ventajas de los ETF de bonos

Cuando se trata de invertir en bonos, hay dos formas principales de hacerlo: mediante la inversión en bonos individuales o usando ETF de bonos. Elegir una u otra opción dependerá de las preferencias y los objetivos financieros de cada inversor, si bien las diferencias principales entre ambos métodos son las siguientes:

| Bonos individuales | ETF de bonos |

|---|---|

| Se trata de bonos específicos emitidos por una empresa, gobierno u otra entidad. Tienen una tasa de rentabilidad fija y una fecha de vencimiento concreta.El inversor recibirá el valor nominal del bono en la fecha de vencimiento, más los pagos de intereses acumulados. Son más apropiados para inversores que buscan ingresos estables en un plazo de tiempo determinado. | Son un conjunto de bonos que cotizan como un solo activo.Permiten diversificar la inversión de forma sencilla entre bonos emitidos por diferentes entidades. Exigen una menor cantidad de capital inicial que los bonos individuales, por lo que son más accesibles. Son más apropiados para inversores que prefieren la diversificación y la |

Los ETF de bonos destacan por su liquidez, ya que se pueden comprar y vender a diario en el

Consejo: Aprende a gestionar el riesgo para saber si te conviene invertir en valores de renta fija y, si es necesario, consulta con un asesor financiero para asegurarte de hacerlo correctamente.

Terminología importante

A continuación, puedes encontrar los términos clave más relevantes que debes conocer a la hora de invertir en valores de renta fija, como bonos y ETF de bonos:

- Mercado de bonos: mercado en el que se negocian los bonos, incluyendo los mercados primarios donde se emiten los bonos y los mercados secundarios donde se negocian posteriormente.

- Valor nominal: cantidad de dinero que el prestatario o emisor del bono pagará al inversor en la fecha de vencimiento del bono.

- Tasa de cupón: tasa de rentabilidad o interés que el emisor pagará al inversor, la cual se fija como un porcentaje del valor nominal del bono.

- Fecha de vencimiento: fecha en la que el bono «vence» y el emisor pagará al inversor el valor nominal fijado previamente.

- Rendimiento al vencimiento: tasa de rendimiento anual esperada de un bono si se mantiene hasta la fecha de vencimiento y todos los pagos de intereses se reinvierten a la misma tasa. También se conoce como Yield to Maturity (YTM).

Cuando se trata de invertir en bonos, hay dos formas principales de hacerlo: mediante la inversión en bonos individuales o usando ETF de bonos.

- Duración: métrica que indica la sensibilidad de un bono a los cambios en los tipos de interés. Los bonos con duraciones más largas son generalmente más sensibles a los cambios que los bonos con duraciones más cortas.

- Opción de compra: posibilidad de redimir el bono por parte del emisor antes de la fecha de vencimiento. Puede ser adecuado para el emisor si los tipos de interés bajan, ya que puede emitir nuevos bonos a una tasa de interés más baja. También se conoce como call option.

- Calificación crediticia: sistema de puntuación basado en letras que mide la solvencia del emisor del bono, proporcionada por las agencias de calificación crediticia, la cual refleja su capacidad de pago. Los bonos con mejor puntuación generalmente se consideran menos arriesgados.

- Riesgo de impago: riesgo de que el emisor del bono no pueda reembolsar al inversor el valor nominal o principal. Los bonos emitidos por gobiernos o empresas con peores calificaciones crediticias suelen tener un mayor riesgo de impago.

Tipos de bonos

Las letras del Tesoro o T-Bills del gobierno estadounidense son emitidas por el Tesoro de los Estados Unidos y se venden con un descuento sobre su valor nominal, es decir, los inversores pagan menos de lo que vale la letra o T-Bill y luego recuperan el valor nominal completo en la fecha de vencimiento.

Las letras del Tesoro estadounidenses tienen diferentes periodos de vencimiento, desde 4 hasta 52 semanas. Generalmente, cuanto menor sea la duración de un bono, la

Aunque los bonos de larga duración pueden estar expuestos a una mayor volatilidad en el precio en comparación con los bonos de corta duración, son una inversión muy segura, con un vencimiento de 10 años o más, por lo que puedes esperar obtener un rendimiento sólido y estable a largo plazo.

Por otro lado, los bonos corporativos son emitidos por empresas y no por gobiernos, por lo que pueden conllevar un riesgo crediticio mayor, en contraste con la seguridad de los bonos gubernamentales.

Sin embargo, los bonos corporativos ofrecen mejores rentabilidades para compensar el mayor riesgo. A la hora de invertir en ellos, debes analizar cuidadosamente las

Puesta en práctica de los conceptos

En cuanto a los diferentes mercados de renta fija, el mercado de bonos de EE. UU. destaca por ser el más grande del mundo, con un valor total de alrededor de 40 billones de dólares. Está dividido en bonos gubernamentales, bonos corporativos y bonos de valores respaldados por hipotecas (mortgage-backed securities o MBS).

«La gente subestima la importancia de unas pocas ideas simples. Las ideas simples realmente funcionan.»

Charlie Munger

Para obtener exposición de forma sencilla al mercado de bonos de EE. UU. puedes invertir en ETF de bonos, como el Vanguard Total Bond Market ETF (BND), el fondo cotizado de renta fija más grande a nivel global, con más de 80 000 millones en activos, que invierte en una amplia gama de bonos de varios tipos.

Concretamente, este ETF contiene todo el universo de bonos estadounidenses con calificación de grado de inversión. Otras características del fondo cotizado BND son las siguientes:

- Rendimiento al vencimiento del 4,3 %*

- Duración media de 6,6 años

- Índice de gastos de tan solo el 0,03 %

- Alta calidad crediticia al invertir solo en bonos con calificación de grado de inversión

- Diversificación en más de 10 000 valores de renta fija individuales

*A fecha de 28 de febrero de 2023.

Composición del portafolio (a fecha de 31 de enero de 2023)

| Fundamental | BND |

|---|---|

| Número de bonos | 10 164 |

| Rentabilidad al vencimiento | 4,30 % |

| Vencimiento efectivo medio | 8,9 años |

Asignación de activos del portafolio

| Emisor | % de fondos |

|---|---|

| Respaldado por activos | 0,50 % |

| Respaldado por hipotecas comerciales | 2,00 % |

| Financiero | 9,00 % |

| Extranjero | 3,50 % |

| Respaldado por hipotecas gubernamentales | 20,30 % |

| Industrial | 15,60 % |

| Otro | 0,80 % |

| Tesorería/Agencia | 46,10 % |

| Suministros | 2,20 % |

Los riesgos que debes conocer

Como cualquier inversión en el mercado de valores, los bonos conllevan riesgos que debes conocer antes de invertir. Entre los más significativos se encuentran los siguientes:

- Riesgo de tipos de interés: los bonos son sensibles a los cambios en los tipos de interés y, a medida que estos aumentan, los precios de los bonos tienden a bajar, y viceversa. Por lo tanto, si posees un bono y los tipos de interés aumentan, su valor puede disminuir.

- Riesgo de inflación: la inflación puede resultar en una pérdida de valor para el inversor, ya que erosiona el poder adquisitivo de los pagos de intereses fijos recibidos por poseer un bono.

- Riesgo de redención anticipada: este riesgo surge cuando un emisor decide redimir el bono antes de su fecha de vencimiento ejecutando una opción de compra (call option) pactada previamente. Esto puede dar lugar a que el inversor reciba una rentabilidad inferior a la esperada.

Consejo: Los ETF de bonos reducen el impacto del riesgo de impago de un emisor al invertir en un conjunto diversificado de bonos, lo cual puede ayudar a reducir el riesgo.

- Riesgo de liquidez: cuando el bono no es fácilmente negociable o no hay suficientes compradores en el mercado en el momento de vender, esto puede significar que el inversor obtenga un importe más bajo de lo esperado.

- Riesgo crediticio: es el riesgo de que el emisor del bono incumpla los pagos. El riesgo crediticio es mayor en los bonos emitidos por países con economías en desarrollo o por empresas con calificaciones crediticias más bajas.

| Calificación crediticia | % de fondos |

|---|---|

| Gobierno de EE. UU. | 67,40 % |

| AAA | 3,60 % |

| AA | 2,90 % |

| A | 12,00 % |

| BBB | 14,10 % |

Resumen

Pese a la caída en desgracia de los bonos durante la última década por los tipos de interés bajos o incluso negativos, recientemente esto ha cambiado debido a las presiones inflacionarias. La subida de los tipos de interés aumenta el atractivo de esta

Como hemos mencionado anteriormente, los ETF de bonos pueden ser una oportunidad interesante para los inversores que valoren su diversificación y liquidez, ya que combinan las ventajas de los bonos con las de los fondos cotizados en bolsa.

Pon en práctica tus conocimientos sobre los valores de renta fija en eToro.

Cuestionario

Preguntas frecuentes

- ¿Son adecuados los bonos para diversificar un portafolio?

-

Los bonos y las letras del Tesoro son inversiones con una tasa de rentabilidad conocida y, por lo tanto, pueden ser un complemento útil para otros activos de mayor riesgo, como las acciones. Si bien son óptimos para preservar el capital y obtener un rendimiento predecible, recuerda que existen riesgos involucrados, como en cualquier inversión.

- ¿Cómo se asigna la calificación crediticia de los bonos?

-

Hay tres entidades financieras que proporcionan las calificaciones crediticias, las cuales siguen un patrón similar: los menos arriesgados se puntúan con AAA y así sucesivamente, hasta llegar a los bonos basura, que tienen una calificación de Ba1/BB+ o inferior, lo que indica un riesgo particularmente alto.

- ¿Qué factores afectan el precio de los bonos?

-

Los tipos de interés, la inflación y las fluctuaciones de los mercados financieros pueden afectar el precio de los bonos. Sin embargo, los bonos de larga duración pueden ser una valiosa adición de bajo riesgo para tu portafolio, siempre que comprendas los riesgos y estés dispuesto a mantener tu inversión hasta la fecha de vencimiento.

Esta información es únicamente para fines educativos y no debe interpretarse como un consejo de inversión, una recomendación personalizada, una oferta o una solicitud para comprar o vender instrumentos financieros.

Este material se ha preparado sin considerar objetivos de inversión o situaciones financieras particulares. Además, no cumple con los requisitos legales y regulatorios que promueven la investigación independiente. No todos los servicios e instrumentos financieros mencionados están disponibles en eToro. Cualquier referencia al rendimiento pasado de un instrumento financiero, índice o producto de inversión consolidado no es, ni debe considerarse, un indicador fiable de resultados futuros.

eToro no se responsabiliza ni asume ninguna obligación por la precisión o integridad del contenido de esta guía. Asegúrate de comprender los riesgos asociados con la inversión antes de comprometer tu capital. Nunca arriesgues más de lo que puedas permitirte perder.