Beim Pairs-Trading geht es um eine Strategie, bei der Trader zwei Positionen, eine Long- und eine Short-Position, in zwei Instrumenten mit entgegengesetzter Korrelation eingehen.

Die Kurse eines Wertpapiers können am Finanzmarkt steigen, fallen oder sich seitwärts bewegen.

Beim normalen Handeln eines Wertpapiers oder Instrumentes eröffnen Sie eine Position und erwarten eine gewisse Bewegung, um die Position später wieder zu schließen. Wenn der Markt sich gemäß Ihren Erwartungen (oder Hoffnungen) bewegt, können Sie Geld verdienen.

Allerdings sind Sie auch einem Marktrisiko ausgesetzt, wenn dies nicht der Fall ist – worauf Sie Geld verlieren würden.

In diesem Artikel zeigt eToro Ihnen, wie Sie Ihr Marktrisiko mindern und gleichzeitig aus der Differenz zwischen den Preisen zweier Instrumente Gewinne erzielen können.

Marktneutrale Strategien

Eine marktneutrale Strategie ist eine Art Anlagestrategie, die von einem Investor verfolgt wird, der versucht, sowohl von steigenden als auch von fallenden Preisen in einem oder mehreren Märkten zu profitieren und gleichzeitig eine bestimmte Form von Marktrisiko vollständig zu vermeiden.

Marktneutrale Strategien werden häufig erreicht, indem man Long- und Short-Positionen in verschiedenen Instrumenten eingeht, um die Rendite aus einer guten Auswahl zu erhöhen und die Rendite aus breiten Marktbewegungen zu verringern.

Pairs Trading ist marktneutral, d. h. die Richtung des Gesamtmarkts hat keinen Einfluss auf Gewinn oder Verlust.

Das Ziel besteht darin, zwei Handelsinstrumente zusammenzubringen, die stark korreliert sind, indem man eines long und das andere short handelt, wenn das Preisverhältnis des Paares um „x“ Standardabweichungen divergiert – x“ wird anhand historischer Daten optimiert.

Wenn das Paar zu seinem mittleren Trend zurückkehrt, wird mit einer oder beiden Positionen ein Gewinn erzielt.

Diese Strategien können sowohl mit einfachen Instrumenten wie Aktien als auch mit komplexeren Finanzinstrumenten umgesetzt werden.

Für letztere werden häufig leistungsstarke, statistisch basierte Algorithmen eingesetzt, um die Beziehungen zwischen den Instrumenten präzise zu berechnen. Beide Ansätze können – abhängig von der Strategie – profitabel sein.

Tipp: Bevor Sie mit dem Pairs Trading beginnen, sollten Sie diese Strategie zuerst einmal risikofrei mit einem Demokonto ausprobieren.

Prinzipien des Pair-Tradings

Pairs-Trading ist eine strategische Handelsstrategie, die verwendet wird, um unabhängig von der Marktrichtung Gewinne zu erzielen.

Trader, die die Pair-Trading-Strategie verwenden, bestimmen zwei Wertpapiere, die:

- ähnliche Eigenschaften aufweisen und eine hohe Korrelation haben

- zu einem Preis gehandelt werden, der im Widerspruch zu ihren historischen Börsenpreisen steht

- eines der beiden muss unterbewertet und das andere überbewertet sein, gemäß ihren historischen Börsenpreisen

Der Trader, der die Pair-Trading-Strategie verwendet, verkauft dann das überbewertete Wertpapier leer und geht mit den Aktien des Wertpapiers, das unterbewertet ist, long.

Die Strategie ermöglicht es dem Trader, die absolute Marktneutralität zu gewährleisten und Gewinne zu erzielen, unabhängig davon, ob der Markt steigt, fällt oder seitwärts geht.

Auswahl der Pair-Trading-Instrumente

Dieser Teil der Strategie erfordert, dass der Trader seinen Handelsbereich bestimmt – ob er Wertpapiere aus einer bestimmten Branche handeln möchte, Unternehmen innerhalb einer bestimmten Marktkapitalisierungsspanne und andere Leitlinien, die ihm helfen, das Feld einzugrenzen, bevor er zwei Wertpapiere zum Handel auswählt.

Die Dauer, für die der Trader den Handel offen halten möchte, und seine Ressourcen sind zwei weitere wichtige Faktoren, da es einige Zeit dauern kann, bis der Handel zu seinen Gunsten verläuft.

Die Korrelation zwischen dem Paar, das einen Wert zwischen -1 und 1 hat, muss hergestellt werden, damit der Trader versteht, wie eng das Paar miteinander verbunden ist.

In den meisten Fällen suchen Trader nach einer Korrelation von mindestens 0,8.

Das Preisverhältnis des Paares – der Preis einer Aktie geteilt durch die andere – muss bestimmt werden, um dem Trader einen Mittelwert zu geben, den er aufzeichnen kann.

Unabhängig vom Preisverhältnis muss der Trader den Markt beobachten, um zu sehen, was er tendenziell tut, wenn er den Mittelwert des Paares erreicht.

Der Markt zeigt an, welche Wertpapiere der Trader leerverkaufen und welche er kaufen sollte und wann.

Tipp: Anleger sollten sich am besten Firmen aus Branchen oder Regionen aussuchen, zu denen sie Vorkenntnisse haben und die sie verstehen, um ein unnötiges Risiko zu vermeiden.

Bei Betrachtung der Kursdaten in der folgenden Tabelle sehen wir die Korrelation von Unternehmenssparten verschiedener Firmen von Januar 2022 bis Januar 2023:

| Firmen | Branche | Korrelation |

|---|---|---|

| Lloyds | Banking | 0.70 |

| Barclays | ||

| Sainsbury | Einzelhandel | 0.79 |

| Tesco | ||

| Legal & General | Versicherung | 0.61 |

| Aviva | ||

| HSBC | Banking | 0.63 |

| Standard Chartered | ||

| Anglo American | Bergabu | 0.87 |

| Antofagasta | ||

| Barratt Developments | Hausbau | 0.98 |

| Taylor Wimpey | ||

| Haleon | Konsumgüter | 0.75 |

| Unilever | ||

| HSBC | Banking | 0.53 |

| Natwest |

(Daten basieren auf bereinigten Schlusskursen)

Mathematisch betrachtet entspricht eine 1 einer perfekten Korrelation (die es so natürlich nicht geben kann), während eine 0 keine Korrelation anzeigt. Allen Aktien ist gemeinsam, dass sie FTSE 100-Aktien sind. Auffällig ist direkt, dass es Firmen mit stärkerer und Firmen mit schwächerer Korrelation gibt.

Zwei Firmen mit einem hohen Korrelationskoeffizient sind Antofagasta und Anglo American. Im weiteren Verlauf dieses Artikels verwenden wir diese beiden Firmen beispielhaft zur Veranschaulichung des Pairs Tradings.

Pairs Trading ist marktneutral, d. h. die Richtung des Gesamtmarkts hat keinen Einfluss auf Gewinn oder Verlust.

Allgemein gilt, dass eine Korrelation umso stärker ist, je länger sie besteht. Bei einer Betrachtung der Vergangenheit fällt auf, dass die Korrelation sogar noch stärker ist: Je länger wir sehen, dass die Korrelation anhält, desto mehr Vertrauen haben wir in diese Beziehung.

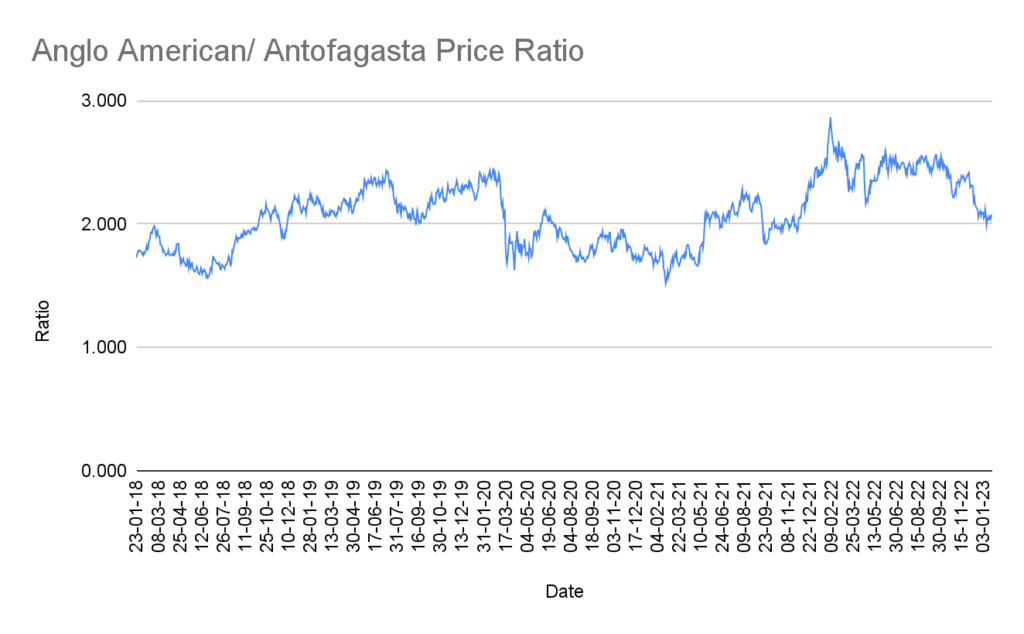

Noch stärker als in der Gegenwart war die Korrelation sogar in der Vergangenheit, mit 0,91 zwischen Januar 2018 bis Januar 2023. Weiterhin kann ein Blick auf das Preisverhältnis beider Instrumente zueinander hilfreich sein, um die Preisbeziehung historisch einschätzen zu können – wie in der folgenden Grafik ersichtlich ist.

Grafik basiert auf bereinigten Schlusskursen.

Quelle: Yahoo Finance

Die Grafik zeigt das Verhältnis beider Aktien im Zeitverlauf an, wobei der oberste Wert bei etwa 2,4 (mit einem Höhepunkt bei 2,9) liegt und der untere bei etwa 1,6. Der Mittelwert hingegen scheint tendenziell bei um ca. 2,1 zu liegen, wozu das Verhältnis immer wieder zurückfindet.

Anhand dieser Erkenntnis kann im Folgenden die Basis für die Handelsstrategie entwickelt werden. Wir definieren, dass ein Anstieg des Verhältnisses bis an das obere Ende der Spanne als Ausgangspunkt für das Eingehen eines Handels dient.

In diesem Fall würden wir Wertpapiere für Anglo American verkaufen und gleichzeitig Wertpapiere von Antofagasta kaufen. Würde hingegen das Verhältnis zum unteren Ende fallen, würden wir Anglo American kaufen und simultan Antofagasta einkaufen.

CFDs sind ein sehr gut geeignetes Hilfsmittel für das Pairs Trading. Denn sie erlauben dem Anleger, simultan long und short zu gehen.

Beispiel eines Pairs Trades

Trader können entweder fundamentale oder technische Daten verwenden, um eine Pairs-Trading-Strategie zu entwickeln. Unser Beispiel hier ist technischer Natur, aber einige Trader verwenden ein KGV oder andere fundamentale Faktoren, um Korrelation und Divergenz zu messen.

Am 20. Mai 2022 hätte sich das Kursverhältnis (Ratio) zwischen zwei korrelierten Aktien – Anglo American und Antofagasta – vom Mittelwert auf 2,4 erhöht. Laut unserer Strategie wäre dies ein Einstiegssignal, da wir davon ausgehen, dass sich das Verhältnis wieder normalisiert (Mean Reversion).

Die Handelsstrategie sieht vor:

- Short-Position: Verkauf von Anglo American bei einem Kurs von 3.575 EUR.

- Long-Position: Kauf von Antofagasta bei einem Kurs von 1.450 EUR.

| Eröffnungswert: |

| Anglo American | Antofagasta | |

|---|---|---|

| Eröffnungstransaktion | Verkauf von 280 Aktien | Kauf von 690 Aktien |

| Wert | 35,75 EUR | 14,50 EUR |

| Wert | 10.010 EUR | 10.005 EUR |

Jede Position wird mit einem Gesamtwert von 10.000 EUR aufgebaut, um das Risiko beider Trades auszugleichen.

| Schlusswert: |

| Anglo American | Antofagasta | |

|---|---|---|

| Abschlusstransaktion | Kauf von 280 Aktien | Verkauf von 690 Aktien |

| Schlusspreis | 35,88 EUR | 17,60 EUR |

| Wert | 10.046,40 EUR | 12.144 EUR |

| Ergebnis | 36,40 EUR Verlust | 2.139 EUR Gewinn |

Gesamtgewinn = 2.139 EUR

36,40 EUR

2.102,60 EUR

Das Ziel dieses Trades ist es, von einer erwarteten Normalisierung des Kursverhältnisses zu profitieren. Sobald sich die Preise der beiden Aktien wieder annähern, wird der Trade geschlossen und der Arbitragegewinn realisiert.

Diese Strategie minimiert das Marktrisiko, da sie auf die relative Bewegung der Instrumente setzt, nicht auf deren absolute Preisentwicklung.

Risiken des Pairs Tradings

Selbstverständlich fußt das Pairs Trading auf der Annahme der Fortsetzung historischer Kursverhältnisse in der Zukunft. Dass dies nicht immer der Fall sein kann, ist klar. So kann jeder Handel, egal wie chancenreich er wirken mag, am Ende zu hohen Verlusten führen.

Im Pairs Trading besteht vor jedem Handel das Risiko, dass sich Marktbedingungen ändern, die sich anders auf die Instrumente auswirken, als erwartet – zum Beispiel kann es zum Bankrott einer der beiden unterliegenden Firmen kommen. Anleger sollten daher stets die Nachrichten verfolgen und aktuell informiert bleiben, um ihre Risiken zu minimieren.

Mit fortschreitender Dauer des Haltens einer CFD-Position werden die Finanzierungskosten immer größer, welche Sie über Ihre Gewinne bezahlen möchten. In diesem Fall müssen Sie die Position vor diesem Zeitpunkt schließen, um zu verhindern, dass die Gewinne von den Kosten vernichtet werden.

Fazit

Pairs Trading ist eine marktneutrale Handelsstrategie, bei der Trader von Preisabweichungen zwischen zwei stark korrelierten Wertpapieren profitieren, unabhängig von der Marktrichtung. Die Strategie basiert auf statistischer Analyse und nutzt historische Muster, um Über- und Unterbewertungen zu identifizieren.

Trader gehen long in einem unterbewerteten und short in einem überbewerteten Wertpapier, wobei eine Rückkehr zum Mittelwert als Gewinnchance dient. Die Strategie minimiert Marktrisiken, erfordert jedoch genaue Planung und birgt Risiken wie Änderungen der Marktbedingungen oder hohe Finanzierungskosten.

Vor dem Einsatz sollte Pairs Trading risikofrei getestet werden, um Erfahrung mit der Strategie zu sammeln.

Besuchen Sie die eToro-Akademie, um mehr über Pairs Trading zu erfahren.

Quiz

FAQ

- Kann Pairs Trading mehr Risiken als das Marktrisiko reduzieren?

-

Nein. Über das Pairs Trading können Sie lediglich Ihr Marktrisiko reduzieren. Das bedeutet, dass Sie weiterhin mit dem Kontrahentenrisiko, dem systemischen Risiko oder anderen Risiken rechnen müssen.

- Kann man Pairs Trading nur auf Aktien anwenden?

-

Nein. Wenn Sie mit Paaren handeln möchten, können Sie jedes beliebige Instrument verwenden, wie zum Beispiel Rohstoffe oder auch kompliziertere Instrumente. Achten Sie dabei stets darauf, Ihr Risiko zu kennen und möglichst zu minimieren.

- Kann ich die Pairs-Trading-Strategie bei jedem herkömmlichen Broker verwenden?

-

Nein. Wenn Sie Paare handeln, dann führen Sie stets simultan den Verkauf eines Instrumentes und den Kauf eines anderen durch. Sie gehen also long, während Sie shorten. Um dies technisch umsetzen zu können, brauchen Sie einen speziellen Broker, wie zum Beispiel einen CFD-Anbieter.

- Wenn ein Paar von Instrumenten in der Vergangenheit eine Korrelation gezeigt hat, bedeutet dies, dass sie auch in Zukunft korrelieren werden?

-

Nein. Genauso, wie sich die Kurse eines Wertpapiers am Finanzmarkt stets und unberechenbar ändern können, werden sich auch die Preisbeziehungen zwischen Instrumenten dynamisch ändern können. Am besten entwickeln Anleger eine Strategie, wie Sie mit solch einer Volatilität am besten umgehen können.

Diese Informationen dienen ausschließlich zu Bildungszwecken und sollten nicht als Anlageberatung, persönliche Empfehlung oder als Angebot bzw. Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten verstanden werden.

Dieses Material wurde ohne Berücksichtigung bestimmter Anlageziele oder finanzieller Situationen erstellt und stimmt nicht mit den gesetzlichen und behördlichen Anforderungen zur Förderung eigenständiger Forschung überein.

Nicht alle der genannten Finanzinstrumente und Dienstleistungen werden von eToro angeboten und jegliche Verweise auf die Wertentwicklung eines Finanzinstruments, eines Index oder eines verpackten Anlageprodukts sind keine verlässlichen Indikatoren für zukünftige Ergebnisse und sollten auch nicht als solche angesehen werden. Die Verfügbarkeit aller oben genannten Produkte und Dienstleistungen kann je nach Gerichtsbarkeit und Land variieren.

eToro übernimmt weder Gewähr noch Haftung für die Richtigkeit oder Vollständigkeit des Inhalts dieses Guides. Stellen Sie sicher, dass Sie die mit dem Handel verbundenen Risiken verstehen, bevor Sie Kapital einsetzen. Riskieren Sie niemals mehr, als Sie zu verlieren bereit sind.