Einleitung

Kaufen und Verkaufen sind die beiden grundlegendsten Instrumente, die uns die Märkte bieten. Warum also konzentrieren wir uns so sehr auf nur eines von beiden? Nur long zu gehen (kaufen) ist zweifellos die einfachere Option – sie ist sowohl leichter zu verstehen als auch zu handhaben und bietet auf lange Sicht eine gute Lösung. Sie eignet sich gut für diejenigen, die ein stressfreies, passives Portfolio wünschen.

Wenn Sie zu diesen Menschen gehören, ist Ihnen wahrscheinlich nicht bewusst, wie viel Wert Sie ungenutzt lassen.

Wenn Sie Leerverkäufe in Ihre Strategie einbeziehen (d. h. von einem fallenden Kurs eines Vermögenswerts profitieren), können Sie die Gewinne, die Sie während eines Bullenmarktes erzielen, behalten, sobald der unvermeidliche Bärenmarkt einsetzt. Außerdem kann dies dazu beitragen, Ihr Gesamtrisiko zu senken, und Sie können sogar in der Lage sein, eine positive Rendite zu erzielen, während die Märkte sinken!

Bedeutende Marktzyklen

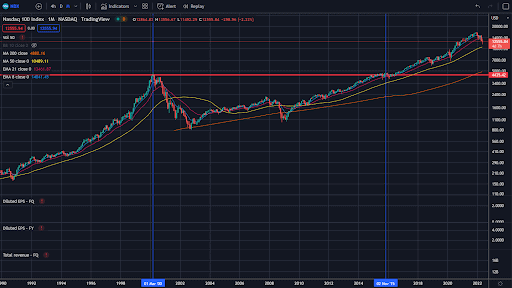

Der Markt bewegt sich immer und immer wieder in Zyklen: mal nach oben, mal nach unten – und während der Haupttrend historisch gesehen nach oben geht, gibt es immer wieder Abwärtsphasen, die in Ausmaß und Dauer manchmal erheblich sind. Warum sollten wir sie nicht einkalkulieren oder sogar das Beste aus ihnen machen? Wir verfügen über die notwendigen Instrumente, um diese Phasen bestens auszunutzen!

Wussten Sie, dass Sie, wenn Sie zum Höchststand im Jahr 2000 in den Nasdaq investiert hätten, einen Verlust von 84 % erlitten und erst 2015 wieder die Gewinnschwelle erreicht hätten? Fünfzehn Jahre!

Die Wertentwicklung in der Vergangenheit ist kein Indikator für zukünftige Ergebnisse

Dies ist ein dramatisches Beispiel, aber glauben Sie nicht, dass es ein Einzelfall ist. Große Drawdowns und Phasen der Stagnation sind ein normaler Bestandteil von Marktzyklen.

Seit 2009 haben wir einen epischen Bullenmarkt erlebt und sind darauf konditioniert worden, nur noch „long“ zu handeln und bei jeder Kursschwäche zu kaufen, weil es ganz einfach Sinn macht! Viele Anleger haben sich fälschlicherweise daran gewöhnt, das letzte Jahrzehnt insgesamt als Stichprobengröße zu betrachten und daraus einen ewig steigenden Markt abzuleiten. Leider funktionieren die Märkte so nicht.

Die überraschende Kalkulation hinter den Drawdowns

Bei Leerverkäufen geht es nicht nur darum, auf dem Weg nach unten eine positive Rendite zu erzielen, sondern vor allem darum, einen Großteil der Gewinne aus dem Bullenmarkt nicht wieder abzugeben.

Man weiß nie, wie tief die nächste Korrektur ausfallen wird. Die meisten Menschen sind sich nicht bewusst, dass es immer schwieriger wird, aus dem Loch wieder herauszukommen, das sie sich selbst gegraben haben, indem sie während eines Bärenmarktes stur an Long-Positionen festhielten.

Beispiel: Wenn Sie eine 50-prozentige Börsenflaute durchmachen, während Sie voll investiert sind, ist das hart, aber Sie denken vielleicht: „Ich kann in den nächsten Jahren eine 50-prozentige Rendite erzielen und damit wieder in die Gewinnzone kommen.“ Nun, warten Sie mal einen Moment. Wenn Sie von einem Portfolio im Wert von 1.000 $ auf 500 $ gesunken sind und jetzt einen Gewinn von 50 % erzielen, sind Sie bei 750 $ und nicht wieder bei 1.000 $. Sie haben 50 % verloren, aber Sie brauchen jetzt einen Gewinn von 100 %, um wieder auf den Ausgangswert zu gelangen. Diese Berechnung zeigt, warum es so wichtig ist, Maßnahmen zu ergreifen, um Ihr Portfolio vor Drawdowns zu schützen. Außerdem wird es umso schlimmer, je tiefer Sie fallen (ein Verlust von 75 % erfordert beispielsweise einen Gewinn von 300 %, damit Sie wieder in die Gewinnzone zu kommen).

Es ist nicht nur wichtig, Ihr Kapital vor Verlusten zu schützen, sondern auch sich auf dessen Wachstum zu konzentrieren – wenn nicht sogar noch wichtiger! Wenn Sie ein paar Gewinne verpassen, können Sie immer noch auf eine andere Gelegenheit warten, aber wenn Sie alle Ihre Chips verlieren, ist das Spiel vorbei.

Warum sollte man nicht alle Möglichkeiten nutzen, die einem der Markt bietet?

Märkte sind wettbewerbsorientiert. Das wird leicht vergessen, denn viele haben sich daran gewöhnt, ohne allzu viel Arbeit ansehnliche Renditen zu erzielen. Das mag zwar über einen bestimmten Zeitraum hinweg möglich sein (vor allem in Bullenmärkten), aber wenn Sie über längere Zeit konstant überdurchschnittliche Renditen erzielen wollen, dürfen Sie nicht das Gleiche wie alle anderen machen.

Das ist kein leichtes Unterfangen – und es werden große Anstrengungen gemacht, wenn es darum geht, auch nur einen hauchdünnen Vorsprung zu erzielen. Long- und Short-Positionen sind die beiden grundlegendsten Tools, die uns der Markt bietet, so dass es absolut verrückt erscheint, diese beiden Hauptinstrumente nicht zu nutzen.

Also … was ist eigentlich Shorting?

Es ist ein Begriff, der oft mit negativen Konnotationen verbunden ist und der sehr riskant bzw. manchmal sogar böse klingt! Schauen wir uns das einmal genauer an.

Angenommen, Sie glauben, dass der Kurs von Tesla fallen wird – wie können Sie aus einem Vermögenswert, der fällt, einen Gewinn erzielen? Sie finden jemanden, der bereit ist, Ihnen seine Tesla-Aktien zu leihen. Sie erklären sich bereit, eine Tesla-Aktie (die derzeit etwa 600 Dollar wert ist) zu leihen und dafür einen kleinen Zinsbetrag zu zahlen, bis Sie sie zurückgeben. Der springende Punkt ist, dass Sie dem Kreditgeber nicht 600 $ schulden, sondern eine Tesla-Aktie. Sie verkaufen diese Tesla-Aktie sofort auf dem Markt und behalten Ihre 600 $. Wenn sich der Markt dann zu Ihren Gunsten entwickelt und Tesla einige Zeit später mit 300 $ gehandelt wird, können Sie eine Aktie für 300 $ zurückkaufen, Ihre Schulden für eine Tesla-Aktie zurückzahlen und haben immer noch 300 $ übrig!

All dies geschieht natürlich im Hintergrund – alles, was Sie tun müssen, wenn Sie Leerverkäufe tätigen wollen, ist auf Verkaufen zu klicken! Nachdem wir nun verstanden haben, wie Leerverkäufe funktionieren, wollen wir uns ansehen, wie wir sie nutzen können, um eine überlegene Strategie an den Märkten zu entwickeln.

Einsatz einer Long/Short-Strategie zur Absicherung

„Hedging“ hat nichts mit Gartenarbeit zu tun, sondern bedeutet in diesem Zusammenhang, dass Sie versuchen, Ihr Risiko zu minimieren, indem Sie Positionen eingehen, von denen Sie erwarten, dass sie eine Rendite abwerfen, die das Gegenteil Ihrer aktuellen Bestände darstellt.

Nehmen wir an, Sie besitzen eine TSLA-Position, die Sie langfristig halten wollen, aber Sie glauben, dass die Aktie derzeit vielleicht etwas überbewertet ist. Sie könnten einen Leerverkauf in gleicher Höhe in einem Index oder einem börsengehandelten Fonds tätigen, der eine hohe Korrelation zu TSLA aufweist, wie z. B. ARKK oder dem NSDQ100. Wenn Sie auf diese Weise mit Ihrer TSLA-Position Geld verlieren, erzielen Sie mit Ihrer Short-Position Gewinne in gleicher Höhe. Falls Tesla hingegen weiter steigt, werden diese Gewinne größtenteils durch Verluste aus Ihren Short-Positionen ausgeglichen.

Eine Möglichkeit besteht darin, einen Vermögenswert zu finden, der oberflächlich betrachtet so ähnlich wie möglich ist (im Fall von Tesla könnte dies ein anderes EV-Unternehmen wie Rivian Automotive sein) und der daher ein sehr ähnliches Risikoprofilaufweist. Auf diese Weise können Sie Ihr Risiko fast auf Null reduzieren, indem Sie eine Aktie long und die andere short handeln, denn wenn die eine Aktie steigt, sollte die andere um etwa den gleichen Betrag steigen und umgekehrt. Wenn Sie jedoch das beste Unternehmen in diesem Bereich (meiner Meinung nach Tesla) long und das schlechteste short handeln, können Sie mit minimalem Risiko einen Gewinn erzielen. In dem genannten Beispiel sind Sie der Ansicht, dass Tesla in einem Bullenmarkt wahrscheinlich stärker als Rivian steigen (und in einem Bärenmarkt weniger fallen) wird, so dass Sie mit Ihrer Long-Position mehr verdienen, als Sie mit Ihrer Short-Position verlieren würden (oder umgekehrt), während Sie gleichzeitig ein nahezu neutrales Nettoengagement beibehalten.

Strategien sind nicht Schwarzweiß

Während die einen für eine reine Long-Strategie und die anderen für eine Long/Short-Strategie plädieren, ist es wichtig, daran zu denken, dass es sich um ein Spektrum handelt. Sie können zu 100 % long, zu 100 % abgesichert oder zu 100 % short positioniert sein, aber es gibt auch einen breiten Mittelweg zwischen diesen Positionierungsextremen. Wenn Sie der Meinung sind, dass der Markt übersättigt oder eine bestimmte Aktie überbewertet ist, können Sie einige Short-Positionen eröffnen, die, sagen wir, 20 % Ihres Portfolios ausmachen, während Sie zu 80 % long bleiben. Oder Sie halten überwiegend Short-Positionen und nur einzelne Aktien als Long-Positionen. Es gibt unzählige Kombinationen und Nuancen.

Ein Beispiel ist der derzeitige Markt: Sie könnten Short-Positionen in den Indizes eingehen, wenn diese weiter abwärts tendieren, und gleichzeitig Long-Positionen in Rohstoffen oder Rüstungs- und Ölaktien halten. Mit dieser Strategie hätten Sie einen Großteil Ihres direktionalen Risikos abgesichert und gleichzeitig eine positive Rendite sowohl für Ihre Long- als auch für Ihre Short-Positionen erzielt! Unter dem Strich geht es bei einer optimalen Strategie darum, unabhängig von den Marktbedingungen so viel wie möglich zu gewinnen und gleichzeitig so wenig Risiko wie möglich einzugehen.

Eine andere Form der Diversifizierung

Betrachten Sie die Ausrichtung Ihres Portfolios einmal unter dem Aspekt der Diversifizierung. Jeder kennt die traditionelle Idee der Diversifizierung: Setzen Sie nicht alles auf eine Karte! Dies ist ein typischer Ratschlag, denn Sie sollten nicht das Risiko eingehen und alles von einer Variablen abhängig machen. Wenn Ihr gesamtes Portfolio in Amazon investiert ist, das Unternehmen aber eine schlechte Wertentwicklung aufweist, würde Ihr gesamtes Portfolio negativ abschneiden. Aus diesem Grund ist es ratsam, auch andere Vermögenswerte einzubeziehen. Wenn sich einige nicht gut entwickeln, stehen die Chancen gut, dass zumindest einige der anderen es tun werden.

Direktionale Investitionen entsprechen der gleichen Idee: Eine reine Long-Position, die häufigste Form des Investierens, erscheint mir unglaublich undiversifiziert. Alle Ihre Positionen beruhen auf der gleichen Variable (z. B. dass der Markt weiterhin stabil ist und steigt) und sind wahrscheinlich ziemlich korreliert. Wenn die Märkte stark einbrechen und Sie keine Änderungen vornehmen, könnten Sie am Ende sehr hohe Verluste erleiden. Dies gilt umso mehr, wenn die Märkte einen sehr starken Einbruch erleiden – mit zunehmender Volatilität steigen auch die Korrelationen. Der Grund dafür ist, dass die Menschen in Panik geraten und wahllos alles verkaufen. In diesem Szenario nützt Ihnen ein diversifizierter Korb von Long-Positionen nicht viel – die einzige Diversifizierung, die Ihnen wirklich hilft, sind ein paar Short-Positionen!

Ist es nicht sehr riskant, „short“ zu handeln?

Technisch gesehen hat eine isolierte Short-Position ein viel riskanteres Profil als eine Long-Position. Dafür gibt es zwei Hauptgründe:

- Historisch gesehen sind die Märkte im Aufwärtstrend, d.h. wenn Sie „short“ handeln, stehen die Chancen (auf lange Sicht) gegen Sie.

- Der maximale Gewinn, den Sie durch Leerverkäufe erzielen können, beträgt 100 % (wenn der Wert, den Sie leerverkaufen, auf Null fällt), während Ihr maximaler Verlust unbegrenzt ist (da ein Wert technisch gesehen bis ins Unendliche steigen kann).

- Short-Positionen sind CFD-Positionen. CFDs sind komplexe Finanzprodukte, die spekulativen Charakter haben können. Sie sind möglicherweise nicht für alle Anleger geeignet, und Sie besitzen die zugrunde liegenden Vermögenswerte nicht. Sie riskieren, in Zeiten hoher Marktvolatilität Ihre gesamte Investition zu verlieren.

Aber halt – so einfach ist es nicht. Zwar birgt das Halten von Short-Positionen an sich Risiken, aber es kann in einem ausgewogenen Portfolio einige Ihrer Risiken tatsächlich verringern. Überlegen Sie einmal: Wenn Sie nur Long-Positionen halten, sind Sie ständig dem Risiko ausgesetzt, dass die Aktienkurse fallen. Niemand weiß, wann ein unschöner Bärenmarkt eintreten könnte, so dass Sie immer der Gefahr eines erheblichen Drawdowns ausgesetzt sind. Wenn Sie dagegen eine Mischung aus Long- und Short-Positionen halten, können Sie zumindest den Schlag abfedern.

Fazit

Die Aufnahme von Short-Positionen in Ihr Portfolio mag zwar kompliziert oder riskant erscheinen, kann aber eine gute Möglichkeit sein, das Gesamtrisiko Ihres Portfolios zu verringern und Sie vor Zeiten schützen, in denen die Märkte nach unten tendieren.

Die Aufnahme einiger Absicherungen oder absoluter Short-Positionen in ein Portfolio erfordert Geschick, Urteilsvermögen und Timing. Für diejenigen, die einen langfristigen Zeitrahmen haben und so einfach und passiv wie möglich investieren wollen, ist ein reines Long-Portfolio durchaus akzeptabel. Wenn Sie jedoch versuchen, beständig die Märkte bei ihren Auf- und Abbewegungen zu übertreffen, müssen Sie einfach eine aktivere Strategie anwenden, die auch Short-Positionen einschließt.

Kaufen und Verkaufen sind die beiden wichtigsten Instrumente, die uns der Markt zur Verfügung stellt, und wenn man nur eines von beiden benutzt, lässt man meiner Meinung nach immer einen Teil des Wertes unbeachtet.

CFDs sind komplexe Finanzinstrumente. Wegen der Hebelwirkung tragen sie ein hohes Risiko, Geld schnell zu verlieren. 78 % der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Diese Mitteilung dient ausschließlich zu Informations- und Bildungszwecken und sollte nicht als Anlageberatung, persönliche Empfehlung, Angebot oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten verstanden werden. Diese Materialien wurden ohne Berücksichtigung der Anlageziele oder der finanziellen Situation eines bestimmten Adressaten erstellt und nicht in Übereinstimmung mit den gesetzlichen und behördlichen Anforderungen zur Förderung unabhängiger Forschung bereitgestellt. Verweise auf die vergangene oder künftige Wertentwicklung eines Finanzinstruments, eines Index oder eines gebündelten Anlageprodukts sind kein verlässlicher Indikator für künftige Ergebnisse und sind auch nicht als solcher zu betrachten. eToro macht keine Zusicherungen und übernimmt keine Haftung für die Genauigkeit oder Vollständigkeit des Inhalts dieser Veröffentlichung.