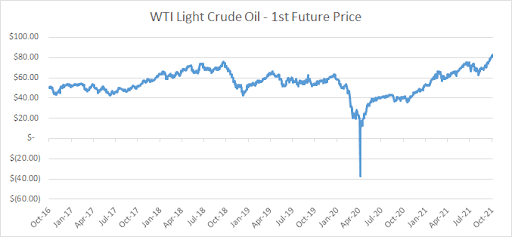

Nach einem spektakulären Absturz im letzten Jahr in den frühen Stadien der Coronavirus-Pandemie sind die Öl-Preise zurückgestiegen und kletterten 2021 auf Mehrjahreshochs. Zuletzt schoss der Preis von WTI-Rohöl über 80 USD pro Barrel hinaus – sein höchster Stand seit 2014.

Können die Öl-Preise von hier aus weiter steigen? Viele Analysten glauben, dass dies möglich ist. Derzeit scheinen wir uns inmitten einer globalen Energiekrise zu befinden. Hier ist ein Blick darauf, was im Moment auf den Energiemärkten vor sich geht.

Warum die Öl-Preise explosionsartig gestiegen sind

Der signifikante Anstieg der Ölpreise, den wir in letzter Zeit gesehen haben, kann letztendlich auf ein massives Ungleichgewicht zwischen Angebot und Nachfrage zurückgeführt werden.

Letztes Jahr fiel die Öl-Nachfrage stark während der Pandemie. Da sich der Großteil der Welt im Lockdown befand, gab es viel weniger Bedarf für den Rohstoff. Da Flugzeuge jetzt wieder starten und Autos wieder auf der Straße sind, steigt die Nachfrage nach Öl wieder an. Laut der Internationalen Energieagentur (IEA) wird der weltweite Ölverbrauch in diesem Jahr um 5,5 Millionen Barrel pro Tag und im nächsten Jahr um weitere 3,3 Millionen Barrel pro Tag steigen. Anzumerken ist, dass die Nachfrage nach Öl durch den Anstieg der Erdgaspreise angekurbelt wurde, was Öl zu einer billigeren Alternative für die Stromerzeugung gemacht hat. In der Vergangenheit war es sinnvoll für den Energiesektor, Erdgas anstelle von Öl zu verwenden, da die Gaspreise sehr niedrig waren. Heute sieht die Lage jedoch anders aus.

Das Problem ist jedoch, dass das Ölangebot zurzeit sehr knapp ist. Ein Grund dafür ist, dass die Organisation der erdölexportierenden Länder (OPEC) und ihre Partner – die letztes Jahr die Fördermengen verringerten– die Förderung in diesem Jahr nur langsam angekurbelt haben. Die OPEC+ hat kürzlich mitgeteilt, dass sie plant, die Produktion in naher Zukunft schrittweise zu erhöhen, und zwar jeden Monat um bescheidene 400.000 Barrel pro Tag. Dies reicht nicht annähernd aus, um die Nachfrage zu befriedigen.

Ein zweiter Grund ist, dass Unwetterereignisse zu einer Störung des Ölmarkts geführt haben. Beispielsweise hat der Hurrikan Ida in den USA zunächst die Förderung von 1,7 Millionen Barrel pro Tag stillgelegt. Analysten sind der Meinung, dass sich der Angebotsverlust beim Rohöl aufgrund des Kategorie-4-Sturms auf insgesamt fast 30 Millionen Barrel belaufen könnte.

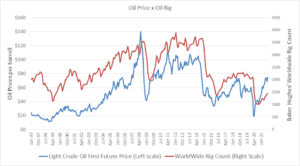

Ein weiteres Problem ist, dass die Anzahl der Bohranlagen nach wie vor gering ist. Typischerweise steigt die Anzahl der betriebsfähigen Plattformen mit dem Anstieg der Ölpreise. Wenn wir uns jedoch die neuesten Daten des Ölfeld-Serviceunternehmens Baker Hughes anschauen, können wir sehen, dass die Anzahl der Bohranlagen nicht im gleichen Tempo gestiegen ist wie zuletzt die Ölpreise.

Warum ist das so? Das mag etwas damit zu tun haben, dass die großen Ölproduzenten in den letzten 18 Monaten ihre Aufmerksamkeit auf erneuerbare Energien gelenkt haben. Da der Klimawandel zu einem wichtigen Schwerpunkt für Regierungen, Unternehmen, Verbraucher und Investoren auf der ganzen Welt wird, verlagern Ölgiganten ihren Fokus von fossilen Brennstoffen auf grüne Energie und pumpen Milliarden von Dollar in Projekte für saubere Energie.

In Europa haben beispielsweise BP, Total und Eni ehrgeizige Zusagen gemacht, auf der Grundlage von Regierungsinitiativen wie dem europäischen Green Deal auf erneuerbare Energien umzusteigen. Diese Unternehmen wollen nicht mehr als Ölgesellschaften bezeichnet werden. Stattdessen wollen sie als „Energieunternehmen“ bezeichnet werden. Inzwischen investieren in den USA Ölriesen wie Chevron und Exxon-Mobil in neue Technologien wie „Kohlenstoffabscheidung“, die darauf abzielt, mehr als 90 % der Kohlendioxidemissionen (CO2) von Kraftwerken und Industrieanlagen aufzufangen. Das bedeutet, dass keine Investitionen in neue Ölplattformen und Bohrplattformen getätigt wurden.

Dieser Schritt ist langfristig sinnvoll, da erneuerbare Energien der Weg in die Zukunft zu sein scheinen. Heute aber ist vieles in der Welt noch von Energie aus fossilen Brennstoffen abhängig, so dass der Mangel an Investitionen in diesen Raum zu ernsthaften Versorgungsproblemen geführt hat.

Ölpreisprognosen: Kann Öl auf 100 USD steigen?

Auf kurze Sicht erwarten viele Experten, dass die Ölpreise hoch bleiben werden, insbesondere wenn der kommende Winter in der nördlichen Hemisphäre kalt werden sollte.

Analysten der Investmentbank Goldman Sachs beispielsweise haben kürzlich ihre Prognose für den Preis von Brent-Rohöl zum Jahresende von 80 USD pro Barrel auf 90 USD angehoben, was eine schnellere Erholung als erwartet andeutet.

Währenddessen sagten Analysten von JP Morgan vor kurzem, dass Öl möglicherweise auf 150 USD bis 200 USD pro Barrel steigen könnte. „Wir glauben, dass die Entwicklung der Kohlepreise Probleme im Zusammenhang mit Angebot, Nachfrage, Produktionskosten und der Energiewende widerspiegeln könnte, und es wäre sicherlich möglich, dass die Ölpreise dem gleichen Muster folgen (inflationsbereinigt wäre das für Öl im Bereich von 150 bis 200 USD pro Barrel)“, schrieb ein Team von „JP Morgan“-Analysten unter der Leitung des führenden Marktstrategen Marko Kolanovic.

Es lohnt sich, darauf hinzuweisen, dass die Ölpreise bekanntermaßen schwer vorherzusagen sind, da es viele Faktoren gibt, die sich auf die Preise auswirken können. Solche Prognosen sind also mit Vorsicht zu genießen.

Wenn die Ölpreise jedoch weiterhin hoch bleiben, wird dies Auswirkungen auf die Finanzmärkte und auf Investoren haben. Beispielsweise dürfte die Inflation steigen, was die Gewinne der Unternehmen in Mitleidenschaft ziehen würde. Es lohnt sich also, jetzt über die Risiken und Chancen nachzudenken.

Investitionsmöglichkeiten beim Öl

Wer in Bezug auf Öl optimistisch ist, könnte eine Reihe potenzieller Optionen in Erwägung ziehen:

- Die Eröffnung einer direkten Position auf den Preis des Öls selbst über einen Differenzkontrakt (CFD). Ein CFD ist ein Finanzinstrument, das es Ihnen ermöglicht, von den Preisbewegungen eines Vermögenswerts zu profitieren, ohne ihn tatsächlich zu besitzen (d. h. ein Barrel Öl).

- Investieren Sie in Ölförderunternehmen. Beispiele hierfür sind Exxon-Mobil, Royal Dutch Shell und Chevron. Ölaktien neigen dazu, zu steigen, wenn die Öl-Preise steigen, weil höhere Ölpreise ihre Gewinne steigern. Bei Energieaktien besteht jedoch immer ein gewisses „aktienspezifisches“ Risiko.

- Investieren Sie in einen aktienorientierten börsennotierten Fonds (ETF) wie den SPDR S&P Oil & Gas Exploration & Production ETF. Dieser ETF verfolgt die Wertentwicklung von US-Unternehmen, die in der Exploration und Förderung von Öl und Gas tätig sind. Dieser Ansatz minimiert das aktienspezifische Risiko.

- Investieren Sie in das Smart Portfolio OilWorldWide von eToro. Dies ist ein vollständig zugeordnetes Portfolio, das Exposition zu Aktien führender globaler Unternehmen enthält, die in der Ölexploration und -förderung und ölbezogenen Produkten sowie ETFs mit Schwerpunkt auf Ölaktien und Ölterminkontrakte involviert sind. Ähnlich wie bei einem ETF werden aktienspezifische Risiken minimiert, da Kapital über eine größere Anzahl von Unternehmen gestreut wird. Darüber hinaus bietet es außerdem eine breitere Diversifizierung durch die Kombination von Aktien und direkte Anlagenexposure.

Saubere Energie ist die Zukunft

Zwar könnten sich die Öl-Preise in nächster Zeit positiv entwickeln, doch langfristige Investoren sollten eventuell auch darüber nachdenken, in erneuerbare Energien zu investieren.

Heute erleben wir einen gewaltigen Wandel hin zu sauberer Energie aufgrund von Bedenken in Bezug auf Klimawandel und Nachhaltigkeit. Bis 2030 wird erwartet, dass Sonnen-, Wind- und Wasserkraftenergie sowie weitere nachhaltige Energiequellen etwa die Hälfte unseres globalen Energiemixes ausmachen werden, im Vergleich zu nur 11 % im Jahr 2019. Diese Verlagerung hin zu nachhaltiger Energie wird voraussichtlich einige lukrative Chancen für Investoren schaffen.

Wer an einer Investition in saubere Energie interessiert ist, könnte das Smart Portfolio RenewableEnergy von eToro in Betracht ziehen, das Kapital auf Unternehmen zuweist, die an der Entwicklung nachhaltigerer Energielösungen arbeiten. Dieses Portfolio bietet Exposition zu einer breiten Palette führender Unternehmen für erneuerbare Energien, die saubere Energiequellen wie Sonne, Wind und Wasserkraft nutzen, sowie zu Unternehmen, die Technologien entwickeln, die hinter den Systemen für die Erzeugung von erneuerbarer Energie stehen.

Quellen

- https://www.reuters.com/business/energy/oil-rises-expectation-high-natural-gas-drive-switch-heating-2021-10-14/

- https://www.reuters.com/business/energy/opec-seen-sticking-november-output-plans-despite-80-oil-2021-09-29/

- https://www.worldoil.com/news/2021/9/14/extra-opec-oil-production-canceled-out-by-hurricane-ida-outages

- https://www.worldoil.com/news/2021/9/22/goldman-sachs-projects-90-oil-if-winter-is-colder-than-normal

- https://www.foxbusiness.com/markets/oil-prices-200-barrel-possible-stocks-jpmorgan

- https://about.bnef.com/new-energy-outlook/

- https://ourworldindata.org/renewable-energy

Smart Portfolios ist ein Produkt, das CFDs enthalten kann.

CFDs sind komplexe Finanzinstrumente. Wegen der Hebelwirkung tragen sie ein hohes Risiko, Geld schnell zu verlieren. 68% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Eine Wertentwicklung in der Vergangenheit lässt nicht auf zukünftige Ergebnisse schließen.

Diese Mitteilung dient ausschließlich Informations- und Fortbildungszwecken und ist nicht als Investmentberatung, persönliche Empfehlung oder als Angebot oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten zu verstehen. Dieses Infomaterial wurde ohne Berücksichtigung der Investmentziele oder der finanziellen Situation eines bestimmten Empfängers erstellt und wurde nicht in Übereinstimmung mit den gesetzlichen und aufsichtsrechtlichen Anforderungen zur Förderung unabhängiger Recherche erstellt. Etwaige Bezüge auf vergangene oder zukünftige Performance eines Finanzinstruments, Indexes oder eines Packaged-Investment-Product sind kein verlässlicher Indikator zukünftiger Ergebnisse und sollen nicht als solcher ausgelegt werden. eToro übernimmt keine Garantie für oder Haftung in Bezug auf die Richtigkeit oder Vollständigkeit des Inhalts dieser Publikation.