In den letzten Jahren ist das Interesse an „alternativen Anlagen“ explosionsartig gestiegen. In einer Welt hoher Aktienmarktvolatilität und fallender Anleihekurse haben viele Anleger – insbesondere institutionelle und vermögende Anleger – versucht, ihre Portfolios mit neuen Anlagen zu diversifizieren. Hier boten alternative Anlagen, die eine geringe Korrelation zu traditionellen Anlageklassen wie Aktien und Anleihen aufweisen, eine Lösung. Diese Anlagen haben es den Anlegern nicht nur ermöglicht, ausgewogenere Portfolios zu erstellen, sondern auch neue Renditequellen zu erschließen.

Zu den Unternehmensgruppen, die von diesem wachsenden Interesse an alternativen Anlagen profitieren, gehören Private-Equity-Firmen (PE). Private Equity ist eine Untergruppe des alternativen Investmentmarktes und bezieht sich auf Beteiligungen an Unternehmen, die nicht an der Börse notiert sind oder dort gehandelt werden. Unternehmen, die in diesem Bereich tätig sind, nehmen Geld von Anlegern auf und investieren dieses Kapital dann in Unternehmen, denen ein erhebliches Wachstumspotenzial zugeschrieben wird. Wenn ihre Investitionen erfolgreich sind, erhalten sie einen Anteil an den Gewinnen. Es handelt sich um ein lukratives Geschäftsmodell, das Aktionären langfristig hohe Renditen bescheren kann.

Im Folgenden werfen wir einen genaueren Blick auf die Funktionsweise der Private-Equity-Welt und erörtern, warum es momentan ein guter Zeitpunkt sein könnte, Private-Equity-Aktien für Ihr Portfolio in Betracht zu ziehen.

Entdecken Sie hier das Private-Equity Smart-Portfolio von eToro

Copy Trading stellt keine Anlageberatung dar. Der Wert Ihrer Anlagen kann steigen oder fallen. Ihr Kapital ist Risiken ausgesetzt.

Wie funktioniert Private Equity?

Die Welt des privaten Beteiligungskapitals (Private Equity, PE) besteht im Wesentlichen aus Fonds und Investoren, die in private Unternehmen investieren, um bessere Renditen zu erzielen, als dies auf den öffentlichen Märkten der Fall wäre.

Im Zentrum der Branche stehen Private-Equity-Unternehmen wie Blackstone, KKR, The Carlyle Group und Apollo Global Management. Diese Investmentgesellschaften sammeln Geld von einer Reihe von Anlegern, darunter institutionelle Anleger (Pensionsfonds, Staatsfonds, Versicherungsgesellschaften, Stiftungen usw.) und vermögende Privatpersonen, und bündeln dieses Kapital in PE-Fonds. Diese Fonds investieren dann in Unternehmen, die über ein erhebliches Potenzial verfügen.

Die meiste Zeit verwenden Private-Equity-Firmen das aufgenommene Kapital, um in Start-ups und private Unternehmen in Branchen wie Technologie, Gesundheitswesen und Biotechnologie zu investieren. Das Kapital kann verwendet werden, um neue Technologien zu finanzieren, Übernahmen zu tätigen, das Betriebskapital zu erweitern oder die Bilanzen zu stärken.

Manchmal verwenden PE-Firmen jedoch das aufgebrachte Kapital, um die Kontrolle über börsennotierte Unternehmen zu erlangen, damit sie diese in einem als „Buyout“ bekannten Prozess privatisieren können. Ziel ist es dabei, die Unternehmen zu verbessern – außer Sichtweite der Investoren des öffentlichen Marktes – und sie später zu einem höheren Preis weiterzuverkaufen. Dieser Ansatz kann angewandt werden, wenn die Bewertung eines Unternehmens niedriger ist als seine Barreserven in der Bilanz.

Private-Equity-Firmen versuchen häufig, den Wert der Unternehmen, in die sie investieren, zu steigern. So können sie beispielsweise einige Sitze im Vorstand übernehmen, ein neues Managementteam einsetzen, die Kosten aggressiv senken oder Geschäftsbereiche mit unterdurchschnittlicher Leistung ausgliedern. Diese Maßnahmen können dazu beitragen, den Wert der Unternehmen zu maximieren.

Die Belohnungen können beträchtlich sein. In der Regel verdienen PE-Firmen sowohl an den Verwaltungs- als auch an den Wertentwicklungsgebühren. So können sie beispielsweise eine jährliche Verwaltungsgebühr von 2 % auf das verwaltete Vermögen erheben und dann 20 % der Gewinne aus dem Verkauf der Unternehmen. Je höher die Rendite der Fonds ist, desto höher sind auch die Wertentwicklungsgebühren der Firmen.

Private-Equity-Deals in der realen Welt

Es sollte erwähnt werden, dass die Finanzierung durch privates Beteiligungskapital vielen bekannten Unternehmen geholfen hat, dorthin zu gelangen, wo sie heute stehen. Hier sind einige Beispiele für Unternehmen, die in den letzten Jahren von PE profitiert haben:

- Airbnb: Nachdem Airbnb seine Pläne für einen Börsengang im Jahr 2020 aufgrund der Coronavirus-Pandemie verschieben musste, erhielt das Unternehmen mehr als 1 Milliarde Dollar an Finanzmitteln von den PE-Firmen Silver Lake und Sixth Street Partners. Airbnb erklärte damals, dass die Mittel für langfristige Investitionen verwendet werden sollten. Als Airbnb schließlich 2021 auf den Markt kam, stieg der Aktienkurs explosionsartig an, sodass diese Firmen höchstwahrscheinlich eine hohe Rendite erzielen konnten.

- Hilton Worldwide Holdings: Im Jahr 2007 übernahm die Blackstone-Gruppe das Unternehmen Hilton Worldwide (damals Hilton Hotels Corporation) im Rahmen eines fremdfinanzierten Übernahmeangebots (auf Englisch „leveraged buyout“, auch LBO) im Wert von 26 Milliarden Dollar. In den darauffolgenden Jahren strukturierte Blackstone das Management, die Schuldenstruktur und die betrieblichen Abläufe von Hilton um und machte aus dem Unternehmen eine wesentlich rentablere Organisation. Anschließend brachten sie das Unternehmen über einen Börsengang wieder an die Börse. Insgesamt erzielte Blackstone mit dem LBO einen Gewinn von etwa 14 Milliarden Dollar.

- Lululemon: Im Jahr 2014 erwarb Advent International die Hälfte des Anteils des Lululemon-Gründers Chip Wilson an dem Athleisure-Unternehmen für 845 Millionen Dollar. David Mussafer, geschäftsführender Gesellschafter von Advent, und Steven Collins, geschäftsführender Direktor, traten dem Vorstand bei, um die Wertentwicklung des Unternehmens zu verbessern. Sie erreichten ihr Ziel, und es hat sich ausgezahlt. Seit dieser Transaktion ist der Aktienkurs von Lululemon von etwa 40 auf 280 Dollar gestiegen.

Die Vorteile der Aufnahme von Private-Equity-Aktien in ein Portfolio

Für Anleger bietet die Aufnahme von Private-Equity-Aktien in ein Portfolio eine Reihe von potenziellen Vorteilen. Einige der wichtigsten Vorteile sind:

- Zugang zum Private-Equity-Markt. Direkte Private-Equity-Investitionen sind für den durchschnittlichen Anleger nicht so einfach zugänglich. Das liegt daran, dass die meisten PE-Firmen in der Regel nur mit Anlegern arbeiten, die bereit sind, Hunderttausende oder sogar Millionen von Dollar zu investieren. Durch Investitionen in die Aktien dieser Unternehmen können Anleger jedoch am Markt teilhaben. Durch den Besitz von Aktien dieser Investmentgesellschaften können Anleger von deren Fachwissen und hoher Rentabilität profitieren, ohne so viel Kapital aufbringen zu müssen, wie wenn sie in die eigentlichen Private-Equity-Fonds investieren würden.

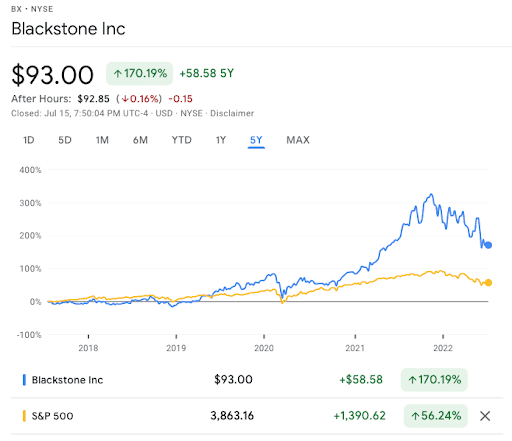

- Das Potenzial für hohe langfristige Renditen. Der Private-Equity-Markt wächst derzeit aufgrund der hohen Nachfrage nach alternativen Anlagen rasant, was sich auch in den Aktienkursen vieler Unternehmen der Branche widerspiegelt. Die Aktienkurse von Blackstone und KKR beispielsweise sind in den letzten fünf Jahren um rund 170 % bzw. 150 % gestiegen. Viele PE-Firmen zahlen zudem regelmäßig Dividenden.

Nur zu Illustrationszwecken. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf zukünftige Ergebnisse.

- Die Möglichkeit, wachstumsstarke Unternehmen und Unternehmer zu unterstützen. Der PE-Markt ermöglicht es Anlegern, sich an kleineren, aufstrebenden Unternehmen zu beteiligen, die etwas weniger bekannt sind, sowie an visionären Führungskräften. Ein Beispiel hierfür ist der Fortnite-Entwickler Epic Games, der in den vergangenen Jahren erhebliche PE-Finanzierungen erhalten hat. Im Jahr 2018 lag die Bewertung des Unternehmens unter 5 Milliarden Dollar. Heute hat das Unternehmen jedoch eine Bewertung von über 30 Mrd. Dollar.

- Exponierung gegenüber wichtigen Technologietrends. In den letzten Jahren haben viele PE-Firmen in Technologien investiert, deren Einsatz durch die Pandemie beschleunigt wurde. Beispiele für solche Technologien sind Cloud Computing, Unternehmenssoftware und Cybersicherheit. Zum Beispiel erwarben Anfang dieses Jahres KKR und Global Investment Partners den Rechenzentrumsbetreiber CyrusOne für 15 Milliarden Dollar.

- Diversifizierung. Wenn Anleger nach Aktien aus dem Finanzsektor suchen, entscheiden sie sich häufig für Bankaktien. Die Investition in PE-Firmen kann eine alternative Möglichkeit bieten, im Finanzsektor mitzumachen.

Warum jetzt ein guter Zeitpunkt für Private-Equity-Aktien sein könnte

Angesichts der aktuellen Entwicklungen an den Kapitalmärkten könnte es ein guter Zeitpunkt sein, Private-Equity-Aktien in Betracht zu ziehen. Momentan erleben die Finanzmärkte weltweit eine umfassende Neubewertung. Infolgedessen sind die Bewertungen von börsennotierten und privaten Unternehmen – insbesondere im Technologiebereich – signifikant gesunken. Diese Neubewertung wird wahrscheinlich einige attraktive Möglichkeiten für PE-Firmen schaffen, da sie in innovative Unternehmen zu viel niedrigeren Bewertungen investieren können. Der Kauf zu niedrigen Preisen sollte langfristig zu höheren Renditen führen, was wiederum die Rendite der Aktionäre steigern dürfte. Um Anlegern ein Engagement in Private-Equity-Aktien zu ermöglichen, hat eToro das Private-Equity Smart Portfolio konzipiert. Dies ist ein vollständig zugeteiltes Anlageportfolio, das sich speziell auf börsennotierte PE-Firmen konzentriert. Dieses Smart Portfolio wurde für langfristige Anleger entwickelt, gibt mit einem Klick Zugang zur Private-Equity-Welt und bietet ein Engagement in einigen der führenden Namen in der Branche, einschließlich Blackstone, Apollo Global Management, KKR und Carlyle.

Sehen Sie sich hier das Private-Equity Smart Portfolio an.

Copy Trading stellt keine Anlageberatung dar. Der Wert Ihrer Anlagen kann steigen oder fallen. Ihr Kapital ist Risiken ausgesetzt.