Die Nervosität vor der US-Wahl ist überall spürbar – auch an den Finanzmärkten. Anleger haben vergangene Woche das Risiko deutlich reduziert, die Wall Street verzeichnete den heftigsten Ausverkauf seit neun Wochen. Donald Trump oder Kamala Harris – hat jemand die Nase vorne? Oder bleibt es am Ende ein Münzwurf? Am Dienstag wissen wir mehr. Klar ist: Die US-Wahlen bergen erhebliches Potenzial für kurzfristige Volatilität. Wer die wirtschaftlichen Rahmenbedingungen versteht, kann die damit verbundenen Risiken genauer einordnen.

Wall Street bleibt auf Kurs, aber mit Vorsicht

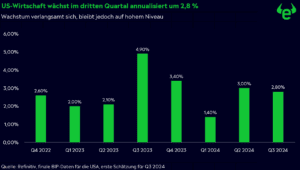

Die vergangene Woche lieferte zahlreiche Konjunkturdaten und Quartalszahlen aus den USA. Für die Wall Street wurde kein Best-Case-Szenario erreicht, doch die Ergebnisse bleiben für Anleger vertretbar. Das Wirtschaftswachstum verlangsamt sich nur leicht, während die Inflation stagniert. Das BIP wuchs im dritten Quartal annualisiert um 2,8 Prozent und die PCE-Kernrate blieb im September zum dritten Mal unverändert bei 2,7 Prozent. Im Oktober wurden nur 12.000 Stellen geschaffen, die Arbeitslosenquote verharrte bei 4,1 Prozent. Positiv ist, dass 75 Prozent der Unternehmen im S&P 500 eine positive Überraschung beim Gewinn pro Aktie (EPS) gemeldet haben. Während die Daten ein Soft Landing unterstützen, sind die Rezessionsrisiken gestiegen, was Anleger veranlassen dürfte, erneut auf stärkere Zinssenkungen zu setzen.

Wer hat das bessere Rezept für die US-Wirtschaft?

Inmitten der hitzigen Diskussionen des Wahljahres steht die Steuerpolitik im Rampenlicht und wird zum entscheidenden Differenzierungsmerkmal zwischen den Kandidaten. Die Republikaner treten als Befürworter von Steuererleichterungen auf, in der Hoffnung, der Wirtschaft neuen Schwung zu verleihen. Gleichzeitig plant Trump, mit einem schockierenden 60-prozentigen Zoll auf chinesische Importe einen klaren Kurswechsel einzuleiten. Ein Drahtseilakt zwischen Unterstützung und Belastung für die US-Verbraucher.

Auf der anderen Seite des politischen Spektrums setzen die Demokraten auf eine Erhöhung der Steuern für die wohlhabendsten Bürger, um die wachsende Einkommensungleichheit zu bekämpfen. Diese divergierenden Ansätze könnten weitreichende Auswirkungen auf zahlreiche Sektoren haben, von Luxusgütern über Telekommunikation bis hin zu Finanzdienstleistungen, die nun in einem Wettlauf um die Gunst der Wähler und Investoren stehen.

Doch das ist nur der Anfang. Die Sektoren Verteidigung, Gesundheit und Energie stehen ebenfalls im Schussfeld der politischen Agenda. Sollte Trump triumphieren, wird ein Anstieg des Verteidigungsbudgets erwartet, was Unternehmen wie GE Aerospace, Lockheed Martin und Palantir zugutekommen könnte. Im Gegensatz dazu könnte ein Sieg von Harris den Gesundheitssektor ins Rampenlicht rücken, was Firmen wie UnitedHealth in eine vorteilhafte Position bringen würde.

Die Energiepolitik zeigt ebenfalls deutliche Unterschiede: Während die Republikaner auf fossile Brennstoffe setzen, blicken die Demokraten auf erneuerbare Energien. Doch hier ist das Terrain ungewiss. Trumps erste Amtszeit sah eine Vorliebe für ExxonMobil und Chevron, doch der Ölsektor erlebte dramatische Verluste aufgrund sinkender Preise. Unter Bidens Führung erlebten die Aktien erneuerbarer Energien einen anfänglichen Aufschwung, viele Ziele erwiesen sich jedoch als sehr kostspielig.

Ein Unternehmen wie First Solar könnte von Trumps protektionistischen Bestrebungen profitieren, die eine Erhöhung der Zölle auf chinesische Importe mit sich bringen könnten. Über alle Parteigrenzen hinweg gibt es jedoch einen Konsens über den dringenden Investitionsbedarf in die US-Infrastruktur und das gemeinsame Ziel, die technologische Führungsposition gegenüber China zu verteidigen.

Der Markt wartet auf den nächsten Taktgeber

Der Ausgang der US-Wahlen hat für den Markt erhebliche Bedeutung, da der Gewinner den Takt für die nächsten Jahre vorgibt. Allerdings bleibt es komplex zu bewerten, wie stark ein Präsident oder eine Präsidentin das Bruttoinlandsprodukt oder die Aktiengewinne tatsächlich beeinflussen wird. Wichtiger als die politische Führung ist der allgemeine Gesundheitszustand der Wirtschaft, und hier befinden sich die USA weiterhin in einer verhältnismäßig starken Position. Die Federal Reserve verfügt über ausreichend Spielraum, um auf unerwartete Entwicklungen unterstützend zu reagieren. Trotz der gegenwärtigen Abwärtsrisiken, die die Anfälligkeit für Schocks erhöhen, bleibt der langfristige Ausblick positiv. Dennoch sollten die politischen Auswirkungen auf die Wirtschaft keinesfalls unterschätzt werden.

Diese Mitteilung dient ausschließlich zu Informations- und Bildungszwecken und darf nicht als Anlageberatung, persönliche Empfehlung oder als Angebot oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten verstanden werden. Dieses Material wurde ohne Berücksichtigung der spezifischen Anlageziele oder der finanziellen Situation eines bestimmten Empfängers erstellt. Es entspricht nicht den gesetzlichen und regulatorischen Anforderungen zur Förderung unabhängiger Analysen. Jegliche Hinweise auf die vergangene oder zukünftige Performance eines Finanzinstruments, Index oder eines Anlageprodukts sind keine verlässlichen Indikatoren für zukünftige Ergebnisse und dürfen daher nicht als solche betrachtet werden. eToro übernimmt keine Gewähr für die Richtigkeit oder Vollständigkeit des Inhalts dieser Veröffentlichung und schließt jegliche Haftung dafür aus.