Diese Woche: Anleger haben sich weiter von Tech-Aktien getrennt

Der Nasdaq fiel um 4% auf 18.300 Punkte (Stand: Freitag 16 Uhr) und steuert auf die vierte Verlustwoche in Folge zu, wobei die Verluste gegenüber dem Rekordhoch auf 12% anwuchsen. Der S&P 500 und der Dow verzeichneten kleinere Verluste (jeweils 2%), während der Russell 2000 nach einem Anstieg von 10% im Juli um 7% nachgab. Gold stieg um 3% dank sinkender Anleiherenditen und näherte sich seinem Rekordhoch. Bitcoin korrigierte um 6% nach einer dreiwöchigen Rally.

Im Juli wurden in den USA nur 114.000 neue Arbeitsplätze geschaffen und die Arbeitslosenquote stieg unerwartet auf 4,3%. Die Markterwartungen für eine Zinssenkung um 50 Basispunkte im September liegen bei 70%. Der US ISM Manufacturing PMI sank im Juli von 48,5 auf 46,8 (Erwartung: 48,8), was auf eine tiefere Rezession in diesem Sektor hinweist. Fed-Chef Jerome Powell deutete eine mögliche Zinssenkung im September an. Die europäische Wirtschaft wuchs im zweiten Quartal um 0,6% im Vergleich zum Vorjahr, während die Inflation unerwartet von 2,5% auf 2,6% stieg (Erwartung: 2,4%).

Vier der Magnificent 7 präsentierten Quartalszahlen. Microsofts Cloud-Geschäft wuchs im zweiten Quartal langsamer als erwartet. Meta übertraf die Umsatzprognosen durch KI-gestützte, zielgerichtete Werbung. Amazons Gewinnprognose enttäuschte die Analysten. Apple übertraf die Umsatzprognosen, trotz schleppender Verkaufszahlen in China.

Nächste Woche: Quartalszahlen von Eli Lilly, Walt Disney und Novo Nordisk

Der Wirtschaftskalender bietet nächste Woche wenig Daten, wobei der US ISM Services PMI und die Inflationsdaten aus China am wichtigsten sind. Im Fokus steht besonders die laufende Q2-Berichtssaison.

- Montag: Palantir Technologies, Infineon

- Dienstag: Caterpillar, Airbnb, SMCI, Uber

- Mittwoch: Novo Nordisk, Walt Disney, Shopify, Softbank, Honda

- Donnerstag: Eli Lilly, Sony, Siemens, Deutsche Telekom, Allianz

- Freitag: Constellation Software, Assicurazioni Generali

Eine verbesserte Marktbreite würde dem Bullenmarkt zusätzliche Stabilität verleihen

Die jüngste Rotation von Tech-Aktien zu Small Caps sowie zins- und konjunktursensiblen Titeln ergibt Sinn. Tech ist teuer, andere Sektoren sind günstiger bewertet. Die Marktbreite verbessert sich bereits, was mittelfristig bis langfristig Stabilität versprechen könnte. 74% der S&P 500-Aktien liegen über ihrer 200-Tage-Linie. Tech wird jedoch nicht abgeschrieben: Große Unternehmen wie Nvidia und Alphabet erzielen weiterhin hohe Gewinne, was gegen eine Blase spricht. Tech zeigt sich in diesem Jahr insgesamt sehr robust, kurzfristige Preisrückgänge könnten von vielen als Kaufgelegenheiten angesehen werden.

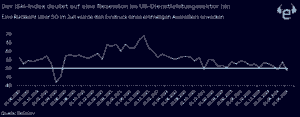

US ISM Services PMI: Anzeichen für Rezession oder nur ein einmaliger Ausreißer?

Trotz hoher Zinsen hat der Dienstleistungssektor in den vergangenen Jahren zur Stabilität der US-Wirtschaft beigetragen. Doch der ISM Services PMI ist im Juni von 53,8 auf 48,8 gefallen – der niedrigste Stand seit vier Jahren. Die Marke von 50 Punkten trennt Expansion von Schrumpfung, was darauf hindeutet, dass die Aktivität in diesem Sektor nun schrumpft. Anleger fragen sich, ob dies lediglich ein einmaliger Ausreißer war oder ob der Index längere Zeit im rezessiven Bereich bleiben wird oder gar weiter sinkt. Die Juli-Daten sollen am Montag einen Anstieg auf 51,0 zeigen.

China hat den Kampf gegen die Deflation noch nicht gewonnen

Die Verbraucherpreise fielen in den letzten beiden Monaten auf Monatsbasis. Trotz eines Anstiegs im Vergleich zum Vorjahr erreichte die Inflation im Juni nur 0,2%. Schwache Konsumausgaben und der angeschlagene Immobilienmarkt bremsen die wirtschaftliche Erholung. Vor zwei Wochen überraschte die People’s Bank of China (PBoC) mit einer unerwarteten Zinssenkung, um das Wachstum zu stützen. Die CPI-Daten für Juli, die am Freitag veröffentlicht werden, könnten darauf hindeuten, dass die Deflationsrisiken nachlassen (Erwartung: 0,4% im Jahresvergleich). Einen Tag zuvor werden die Handelsdaten bekannt gegeben, die zeigen könnten, ob der Handelsüberschuss zum vierten Mal in Folge wächst.

Diese Mitteilung dient ausschließlich zu Informations- und Bildungszwecken und darf nicht als Anlageberatung, persönliche Empfehlung oder als Angebot oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten verstanden werden. Dieses Material wurde ohne Berücksichtigung der spezifischen Anlageziele oder der finanziellen Situation eines bestimmten Empfängers erstellt. Es entspricht nicht den gesetzlichen und regulatorischen Anforderungen zur Förderung unabhängiger Analysen. Jegliche Hinweise auf die vergangene oder zukünftige Performance eines Finanzinstruments, Index oder eines Anlageprodukts sind keine verlässlichen Indikatoren für zukünftige Ergebnisse und dürfen daher nicht als solche betrachtet werden. eToro übernimmt keine Gewähr für die Richtigkeit oder Vollständigkeit des Inhalts dieser Veröffentlichung und schließt jegliche Haftung dafür aus.