Trotz möglicher Rückschläge könnte sich das Börsenjahr 2024 als vielversprechend erweisen, gestützt durch solide Fundamentaldaten, geplante Zinssenkungen und das in Aussicht stehende beschleunigte Gewinnwachstum.

Rally im S&P 500 macht Investoren nachdenklich

Das US-Börsenbarometer stieg neun Wochen in Folge, was die längste Gewinnserie seit zwei Jahrzehnten darstellt. Insgesamt ergab sich ein Anstieg von 17 Prozent gegenüber dem Tiefstand im Oktober. Bei näherer Betrachtung wird deutlich, dass bestimmte Einzelaktien überbewertet sind, jedoch nicht der gesamte breite Markt.

2024 ist vielversprechend

Es wird mit einer Verschiebung der Marktdynamik gerechnet. Im Jahr 2023 verzeichnete der S&P 500 einen Anstieg von 26 Prozent. Die historischen Daten verdeutlichen, dass es selten ist, in zwei aufeinanderfolgenden Jahren ein Wachstum von über 20 Prozent zu erzielen. Ein vergleichbarer Anstieg wurde zuletzt 1999 vor dem Platzen der Dotcom-Blase beobachtet.

Die Fundamentaldaten unterstützen weiterhin die Bullen. Wir rechnen mit einem positiven Jahr, das von Zinssenkungen und einem beschleunigten Gewinnwachstum begleitet wird. Eine auffällige Entwicklung wird dabei die Rotation von Technologieaktien zu zyklischen und unterbewerteten Titeln sein.

Das Timing-Dilemma

Die Finanzmärkte sind von Natur aus volatil und schwer vorhersehbar, sodass es nahezu unmöglich ist, den Markt perfekt zu timen. Die optimale Rendite erzielt natürlich derjenige, der am absoluten Tiefpunkt einsteigt. Allerdings liegt der Fokus nicht darauf, Höchst- und Tiefststände zu erraten, sondern vielmehr auf einem wiederholbaren Prozess. Zum Beispiel durch strategische Zukäufe, um den Cost-Average-Effekt zu nutzen.

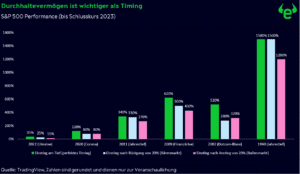

Durchhaltevermögen zahlt sich aus

Ein langer Zeithorizont minimiert die Relevanz des Timings, insbesondere für Anleger, die über Jahre oder Jahrzehnte planen. Man könnte argumentieren, dass das größte Risiko langfristig darin liegt, nicht investiert zu sein.

Die nachfolgende Grafik zeigt, dass selbst simple Regeln wie der Einstieg nach einem 20-prozentigen Rückgang vom letzten Höchststand (Bärenmarkt) oder nach einem 20-prozentigen Anstieg nach einem starken Einbruch (Bullenmarkt) profitabel sein können.

Rücksetzer und Korrekturen wahrscheinlicher als ein Crash

Man muss nicht auf einen großen Crash warten, um mit dem Investieren zu starten. Das Jahr 2024 wird voraussichtlich einige attraktive Einstiegschancen bieten.

Ein Rücksetzer bedeutet einen Rückgang von 5 Prozent oder mehr und eine Korrektur einen Rückgang von mindestens 10 Prozent. Derartige Kursverluste treten typischerweise mehrmals im Jahr auf und werden häufig durch kurzfristige Gewinnmitnahmen nach negativen Nachrichten ausgelöst.

Fazit

2024 dürfte sich die Marktdyamik verändern, da aufeinanderfolgende jährliche Kursanstiege von über 20 Prozent ungewöhnlich sind. Die Fundamentaldaten sprechen aber nach wie vor für die Bullen: Der Countdown für Zinssenkungen läuft und das Gewinnwachstum wird sich beschleunigen. Korrekturen sind daher wahrscheinlicher als ein Crash, was Anlegern zahlreiche Chancen für einen strategischen Einstieg bietet.