Dass sich das Investieren lohnt, ist den meisten Menschen bekannt. Wie man aber genau ein diversifiziertes Portfolio über verschiedene Anlageklassen aufbaut, erfordert ein wenig Grundwissen. eToro leitet Sie beim Aufbau eines solchen Portfolios an.

Um ein Portfolio zu diversifizieren, reicht der einfache Kauf einer großen Anzahl verschiedener Anlagepositionen nicht aus. Stattdessen sollten Anleger mit verschiedenen Positionen die Kursschwankungen gegeneinander ausgleichen. Allgemein besteht Portfoliodiversifizierung aus zwei Faktoren: Vermögensallokation und Portfoliostruktur.

Tipp: Es gibt keine standardisierte, ideale Vermögensallokation. Je nach Alter, Einkommen und anderen Umständen sollte die Allokation des Vermögens stattdessen individuell angepasst sein. Wichtige Faktoren sind das Risikoprofil sowie die Dauer einer einzelnen Investition.

Was bedeutet Vermögensallokation?

Unter dem Begriff der Vermögensallokation versteht man die Aufteilung des Anlagekapitals auf verschiedene Positionen, zum Beispiel Aktien. Dabei werden die Positionen meist in Prozent der gesamten Anlagesumme angegeben. Je nachdem, welche Ziele ein Anleger verfolgt, ändert sich die Aufteilung auf unterschiedliche Anlageklassen und die Größe der einzelnen Positionen.

Vergessen Sie nicht, dass es nicht den einen richtigen oder falschen Weg zur Aufteilung des Kapitals gibt. Stattdessen können Anleger je nach Portfolio die Vor- und Nachteile einer sogenannten Über- oder Unterallokation in bestimmte Vermögenswerte analysieren. Dies wird von Fall zu Fall stets unterschiedlich sein.

Eine typische Aufteilung ist die 70/30-Aufteilung zwischen Aktien und Anleihen.

Viele Anleger bevorzugen für ihr Portfolio typischerweise einen Fokus auf Positionen mit mittlerem oder höherem Risiko und einer höheren Volatilität, die sie wiederum mit risikoarmen Anleihepositionen auszugleichen versuchen.

Tipp: Um das Portfolio an Ihr Alter anzupassen, können Anleger ihr Alter von der Zahl 100 abziehen und das Ergebnis als Prozentwert für den Anteil von Aktienpositionen an ihrem gesamten Portfolio verwenden. So können Sie mit steigendem Alter den Anteil risikoreicher Aktienpositionen schrittweise reduzieren.

Was bedeutet Diversifizierung?

Unter dem Begriff der Diversifizierung versteht man allgemein die Reduzierung des Anlagerisikos durch die Verteilung des angelegten Kapitals auf mehrere unterschiedliche Positionen. So können Sie Kapital in verschiedene Länder, Branchen sowie über Anlageklassen wie Aktien, ETFs, Indizes, Währungen, Rohstoffe und Kryptowährungen streuen.

Beliebt ist es außerdem, Geld auf Aktien und Anleihen aufzuspalten, zum Beispiel in den Verhältnissen 70/3, 60/40 oder 50/50. Es ist aber empfehlenswert, darüber hinaus mehrere Anlageklassen hinzuzufügen und über eine geordnete Verteilung das Risiko noch mehr zu streuen.

Tipp: Allgemein gilt, dass höhere Renditen mit höherem Risiko verbunden sind. Doch Ihr Portfolio als Ganzes muss nicht unbedingt ein höheres Risiko erhalten. Wenn Sie zum Beispiel einen Teil Ihres Kapitals in Kryptowährungen investieren, dann können Sie das größere Risiko-Rendite-Verhältnis mit anderen Positionen ausgleichen.

Durch die Diversifizierung können Sie zudem die Preiskorrelation Ihrer Positionen verringern. So kann der Gewinn einer Position die Verluste einer zweiten Position ausgleichen. In Summe soll die Rendite des Portfolios natürlich langfristig maximiert werden.

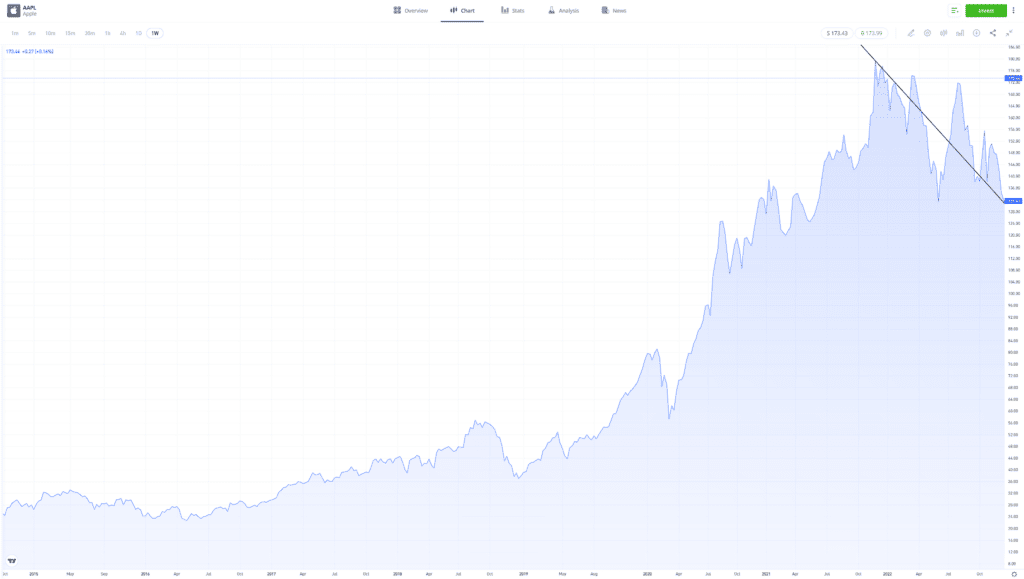

Wenn Sie, statt zu diversifizieren, nur in eine Aktie, zum Beispiel die von Apple Inc. investieren, können Sie stark von Kursschwankungen betroffen sein. Trotz der starken Wertentwicklung musste diese Aktie zum Beispiel im Jahr 2022 Kursverluste von mehr als 25 % hinnehmen.

Die vergangene Performance ist kein Hinweis auf zukünftige Ergebnisse

Quellen: eToro

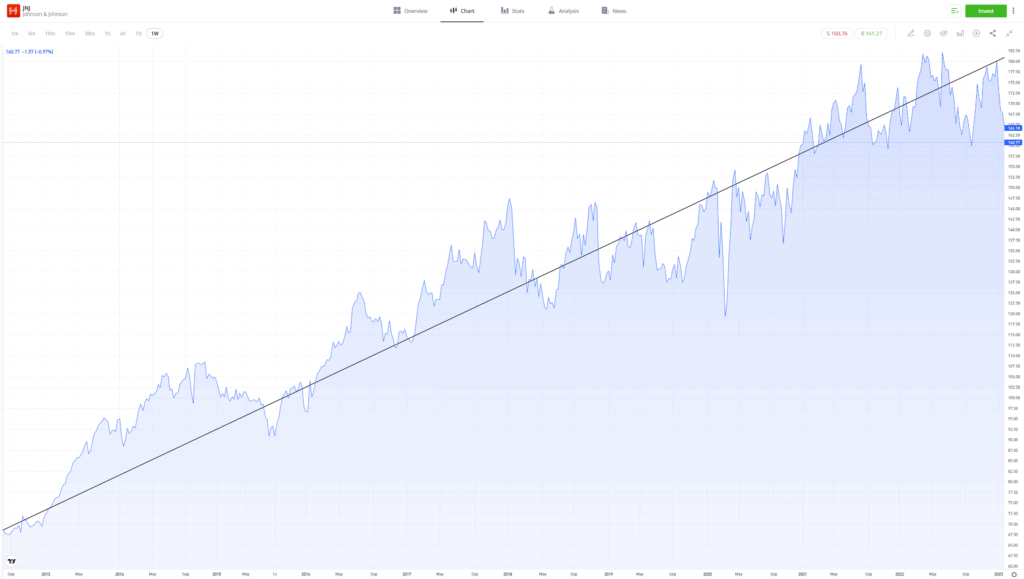

Ebenfalls im Jahr 2022 erlebte die Aktie des Gesundheitskonzerns Johnson & Johnson hingegen ein Wachstum von 5 %. Hätte dieses hypothetische Portfolio eine 50/50-Aufteilung zwischen AAPL und JNJ, wäre die größere Volatilität von Apple und die höheren Kursverluste teilweise durch die Performance von JNJ ausgeglichen worden.

Darüber hinaus hätte dies den Anleger weniger emotional unter Stress gesetzt, was dazu beitragen kann, dass es in Zeiten von Kursverlusten weniger wahrscheinlich zu emotionsbasierten (Fehl-)Entscheidungen kommen würde. Ein Portfolio zu diversifizieren, hilft daher beim Minimieren von Risiken und langfristigen Maximieren der Rendite.

Die vergangene Performance ist kein Hinweis auf zukünftige Ergebnisse

Quellen: eToro

Mithilfe der Diversifizierung über zwei, drei oder mehr Positionen können Anleger die Performance ihres Portfolios glätten und die Volatilität reduzieren. Wichtig ist hierbei, dass dieser Effekt auch bei einer deutlich höheren Anzahl von Vermögenswerten beibehalten wird.

Besonders für Anfänger ist die Korrelation von Positionen manchmal nicht nachvollziehbar. Korrelationen können über Anlageklassen, Regionen, Branchen oder auch zeitlich bedingt sein. Versuchen Sie, Korrelationen historisch über die Entwicklung des Preises nachzuvollziehen und basieren Sie auf diesen Beobachtungen Ihrer Investmententscheidungen.

Tipp: Anleger können über das sogenannte Copytrading die diversifizierten Portfolios von anderen Investoren analysieren oder sich für das Aufbauen ihrer Portfolios daran orientieren.

Ihr Portfolio managen

Ein Portfolio wird nicht nur einmal aufgesetzt, sondern muss auch danach stets gepflegt und aufrechterhalten werden. Marktereignisse, politische Umschwünge oder geopolitische Verwerfungen können nämlich ihr Portfolio beeinflussen und es nötig machen, den Aufbau anzupassen.

Einzelne Positionen können sich in ihrer Volatilität verändern. So hat zum Beispiel Amazon Inc. den Fokus seines Geschäfts immer mehr auf die Expansion im Cloud-Geschäft ausgerichtet. Diese Änderung wirkt sich auch auf den Aktienkurs aus.

Obwohl Amazon damit nicht unbedingt eine schlechtere Aktie wird, wirkt sich dies auf den Risikowert Ihres Portfolios aus und kann eine Neugewichtung verlangen. Es gehört daher zu den Aufgaben des Portfoliomanagements, den Aufbau stets zu überdenken und Vermögenswerte langfristig anpassend umzuschichten. Vermeiden Sie dennoch „Übertrading“ (Exzessives Traden).

Unter dem Begriff der Diversifizierung versteht man allgemein die Reduzierung des Anlagerisikos durch die Verteilung des angelegten Kapitals auf mehrere unterschiedliche Positionen.

Fazit

Die Planung und der Aufbau eines Portfolios sind ein nicht zu unterschätzender Teil des Investmentprozesses. Zu den Aufgaben des Portfoliomanagements gehört es, die möglichen Faktoren, die Ihr Portfolio beeinflussen können, zu kennen und mit ihnen umgehen zu können. Investoren und Profis stimmen überein, dass die Diversifikation von Portfolios wichtig ist.

Egal, wie professionell Ihr Portfolio aufgebaut ist. Es wird ein Zeitpunkt kommen, wo Sie es neu ausrichten müssen.

Besuchen Sie die eToro-Akademie und erfahren Sie mehr über die Diversifikation von Portfolios.

Quiz

FAQ

- Mit welchen Anlagepositionen kann ich mein Portfolio am besten diversifizieren?

-

Wichtiger als die Auswahl der Positionen ist in erster Linie ihre Anzahl. Portfolios mit 15–20 Positionen werden immer besser diversifiziert sein als solche mit 2–3 Positionen. Ansonsten sollten Sie beachten, dass Sie jede einzelne Position verstehen und das Einzelrisiko einer Position nicht unterschätzen.

- Kann die Diversifikation von Portfolios negativ sein?

-

Ihr Portfolio zu diversifizieren, wird nie eine schlechte Idee sein. Trotzdem kann es natürlich vorkommen, dass Sie dabei mehr oder weniger geschickt vorgehen. So ist es zum Beispiel wichtig, beim Diversifizieren Ihr Alter zu berücksichtigen. Junge Investoren können sich ein höheres Risiko, zum Beispiel über Aktien, leisten als solche, die kurz vor ihrer angestrebten Pensionierung stehen.

- Wie kann ich mein Portfolio am einfachsten diversifizieren?

-

Die meisten Anleger werden Aktien in ihren Portfolios halten. Daher sollten sie auch über mehrere Aktien-Positionen diversifizieren. Anleger können aber auch Smart Indices oder ETFs kaufen, wie zum Beispiel basierend auf dem S&P 500-Aktienindex, um so mit wenig Kapital in sehr viele Einzelfirmen investieren zu können. ETFs sind der beste Weg, auch mit wenig Kapital das Portfoliorisiko zu minimieren.

Diese Informationen dienen ausschließlich zu Bildungszwecken und sollten nicht als Anlageberatung, persönliche Empfehlung oder als Angebot bzw. Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten verstanden werden.

Dieses Material wurde ohne Berücksichtigung bestimmter Anlageziele oder finanzieller Situationen erstellt und stimmt nicht mit den gesetzlichen und behördlichen Anforderungen zur Förderung eigenständiger Forschung überein. Nicht alle der genannten Finanzinstrumente und Dienstleistungen werden von eToro angeboten und jegliche Verweise auf die Wertentwicklung eines Finanzinstruments, eines Index oder eines verpackten Anlageprodukts sind keine verlässlichen Indikatoren für zukünftige Ergebnisse und sollten auch nicht als solche angesehen werden.

eToro übernimmt weder Gewähr noch Haftung für die Richtigkeit oder Vollständigkeit des Inhalts dieses Guides. Stellen Sie sicher, dass Sie die mit dem Handel verbundenen Risiken verstehen, bevor Sie Kapital einsetzen. Riskieren Sie niemals mehr, als Sie zu verlieren bereit sind.