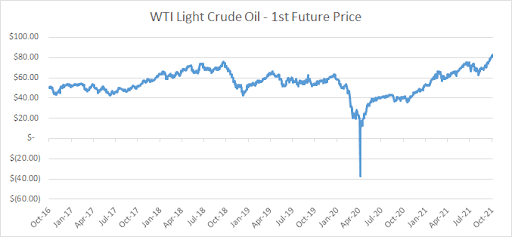

Efter at olieprisen faldt kraftigt sidste år i de tidlige faser af coronaviruspandemien, er den kommet stærkt igen og er i 2021 steget til det højeste niveau i flere år. For nylig steg prisen på WTI-råolie til op over 80 USD pr. tønde – det højeste niveau siden 2014.

Kan oliepriserne fortsætte med at stige herfra? Mange analytikere tror, de kan. Lige nu ser det ud til, at vi befinder os midt i en global energikrise. Her er et kig på, hvad der foregår på energimarkederne lige nu.

Hvorfor oliepriserne er på himmelflugt

Den betydelige stigning i oliepriserne, som vi har set for nylig, kan i sidste ende tilskrives en massiv uligevægt mellem udbud og efterspørgsel.

Sidste år under pandemien faldt efterspørgslen efter olie. Med det meste af verden lukket ned var der langt mindre behov for råvaren. Men nu hvor fly er tilbage i luften og biler tilbage på vejene, er efterspørgslen efter olie ved at stige igen. Ifølge Det Internationale Energiagentur (IEA) vil det globale olieforbrug stige med 5,5 mio. tønder om dagen i år og yderligere 3,3 mio. tønder om dagen næste år1. Det er værd at bemærke, at efterspørgslen efter olie er blevet styrket af stigningen i naturgaspriserne, som har gjort olie til et billigere alternativ til elproduktion. Tidligere gav det mening for energisektoren at bruge naturgas i stedet for olie, fordi gaspriserne var meget lave. Men i dag er det en anden historie.

Problemet er imidlertid, at olieforsyningen er meget knap i øjeblikket. En af grundene til dette er, at Organisationen af Olieeksporterende Lande (OPEC) og dens partnere – som reducerede udbuddet sidste år – har været langsomme til at øge produktionen i år. OPEC+ har for nylig meddelt, at de agter at øge produktionen gradvist på kort sigt med små 400.000 tønder om dagen hver anden måned.2 Dette er langtfra nok til at imødekomme efterspørgslen.

En anden grund er, at ugunstige vejrforhold har forårsaget forstyrrelser på oliemarkedet. Et eksempel er orkanen Ida i USA, der i første omgang lukkede en olieproduktion på 1,7 mio. tønder olie om dagen ned. Analytikere mener, at det samlede tab af råolieleverancer som følge af kategori 4-stormen kan beløbe sig til 30 mio. tønder olie3.

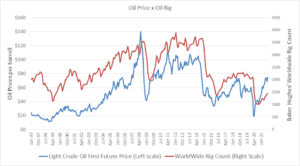

Et andet problem er, at antallet af boreplatforme fortsat er lav. Typisk stiger antallet af boreplatforme i drift i takt med, at oliepriserne stiger. Men når vi ser på de seneste data fra virksomheden inden for oliefeltstjenester, Baker Hughes, kan vi se, at antallet af boreplatforme ikke er steget i samme tempo som oliepriserne for nylig.

Hvordan kan det være? Det kan have noget at gøre med, at store olieproducenter i løbet af de sidste 18 måneder har rettet deres opmærksomhed mod vedvarende energi. Da klimaændringer er ved at blive et fokusområde for regeringer, virksomheder, forbrugere og investorer over hele verden, har oliegiganterne skiftet fokus fra fossile brændstoffer til grøn energi og pumpet milliarder af dollars ind i projekter inden for ren energi.

I Europa har f.eks. BP, Total og Eni afgivet ambitiøse løfter om at skifte over til vedvarende energi på baggrund af regeringsinitiativer som den europæiske grønne pagt. Disse virksomheder ønsker ikke længere at blive kendt som olieselskaber. I stedet ønsker de at blive kaldt “energiselskaber”. I mellemtiden investerer oliegiganter som Chevron og Exxon-Mobil i nye teknologier som “CO2-opsamling”, som sigter mod at opfange mere end 90 % af CO2-emissionerne fra kraftværker og industrielle anlæg. Det betyder, at der ikke er blevet foretaget investeringer i nye olieplatforme og borerigge.

Dette skridt giver mening på lang sigt, da vedvarende energi synes at være vejen frem. Men i dag er verden stadig meget afhængig af energi fra fossile brændstoffer, så manglende investeringer inden for dette område har skabt nogle alvorlige forsyningsproblemer.

Prognoser for olieprisen: Kan olien stige til 100 USD?

På kort sigt forventer mange eksperter, at oliepriserne forbliver høje, især hvis den kommende vinter på den nordlige halvkugle bliver kold.

Analytikere i f.eks. investeringsbanken Goldman Sachs opgraderede for nylig deres prognose for prisen på råolie ved årets udgang til 90 USD pr. tønde, op fra 80 USD pr. tønde, under henvisning til et hurtigere opsving i den globale efterspørgsel end forventet.4

I mellemtiden sagde analytikere fra JP Morgan for nylig, at olieprisen potentielt kunne stige så meget som til 150–200 USD pr. tønde. “Vi mener, at udviklingen i kulpriserne kan afspejle udbud, efterspørgsel, kapitalomkostninger og energiovergang for alle fossile brændstoffer og det vil bestemt være muligt, at oliepriserne vil følge samme mønster (inflation justeret for olie, der ville befinde sig mellem 150–200 USD/pr. tønde),” skrev et team af JP Morgan-analytikere anført af førende markedsstrateg Marko Kolanovic.5

Det er værd at påpege, at oliepriserne er notorisk svære at forudsige, da der er mange faktorer, der kan påvirke priserne. Så sådanne prognoser bør tages med et gran salt.

Men hvis oliepriserne forbliver høje, vil det få konsekvenser for de finansielle markeder og investorerne. Inflationen vil f.eks. sandsynligvis stige og det vil gå ud over virksomhedernes overskud. Så det er værd at tænke på risici og muligheder nu.

Investeringsmuligheder i olie

Dem, der er tror på olieprisstigninger, kan overveje en række potentielle muligheder:

- Åbn en direkte position på selve olieprisen gennem en differencekontrakt (CFD). En CFD er et finansielt instrument, der giver dig mulighed for at udnytte et aktivs prisudsving uden faktisk at eje det (dvs. en tønde olie).

- Investér i olieproducerende virksomheder. Nogle eksempler her er Exxon-Mobil, Royal Dutch Shell og Chevron. Olieaktier har tendens til at stige, når oliepriserne stiger, fordi højere oliepriser øger virksomhedernes overskud. Med energiaktier er der dog altid en “aktiespecifik” risiko.

- Investér i en børsnoteret fond (ETF), der har fokus på olieaktier, som f.eks. SPDR S&P oil & Gas Exploration & Production ETF. Denne ETF følger resultatet af amerikanske virksomheder, der opererer inden for olie- og gasudforskning samt produktionsindustrien. Denne tilgang minimerer den aktiespecifikke risiko.

- Investér i eToros OilWorldWide Smart Portfolio. Dette er en fuldt tildelt portefølje, der indeholder eksponering mod aktier i førende globale virksomheder, der er involveret i olieudvinding, -efterforskning og -produktion og olierelaterede produkter, samt ETF’er med fokus på olieaktier og oliefutures. I lighed med en ETF minimeres den aktiespecifikke risiko, da kapitalen spredes ud over en bred vifte af virksomheder. Derudover tilbyder den også en bredere diversificering gennem en kombination af aktier og direkte eksponering mod aktiver.

Ren energi er fremtiden

Selv om oliepriserne kan have fremgang på kort sigt, kan langsigtede investorer måske overveje at tænke på at investere i vedvarende energi.

I dag oplever vi et enormt skift i retning mod ren energi på baggrund af bekymringerne over klimaændringer og bæredygtighed. I 2030 forventes sol, vind, vandkraft og andre bæredygtige kilder at udgøre omkring halvdelen af vores globale energimiks6, sammenlignet med kun 11 % i 20197. Dette skift til grøn energi vil sandsynligvis skabe nogle lukrative muligheder for investorer.

Dem, der er interesserede i at få eksponering mod ren energi, kan overveje eToros RenewableEnergy Smart Portfolio, som tildeler kapital til virksomheder, der stræber efter at udvikle mere bæredygtige energiløsninger. Denne portefølje giver eksponering mod en bred vifte af førende virksomheder inden for vedvarende energi, der bruger rene energikilder som sol, vind og brint, samt virksomheder, der udvikler teknologier bag de systemer, der anvendes til produktion af vedvarende energi.

Kilder

-

- https://www.reuters.com/business/energy/oil-rises-expectation-high-natural-gas-drive-switch-heating-2021-10-14/

- https://www.reuters.com/business/energy/opec-seen-sticking-november-output-plans-despite-80-oil-2021-09-29/

- https://www.worldoil.com/news/2021/9/14/extra-opec-oil-production-canceled-out-by-hurricane-ida-outages

- https://www.worldoil.com/news/2021/9/22/goldman-sachs-projects-90-oil-if-winter-is-colder-than-normal

- https://www.foxbusiness.com/markets/oil-prices-200-barrel-possible-stocks-jpmorgan

- https://about.bnef.com/new-energy-outlook/

- https://ourworldindata.org/renewable-energy

Smart Portfolios er et produkt, der kan omfatte CFD’er.

CFD’er er komplekse instrumenter og medfører en høj risiko for at miste penge hurtigt på grund af gearing. 68% af detailinvestorer taber penge, når de handler CFD’er med denne udbyder. Du bør overveje, om du forstår, hvordan CFD’er fungerer, og om du har råd til at løbe den store risiko for at miste dine penge.

Tidligere afkast er ikke en indikator for fremtidige resultater.

Denne meddelelse er kun til oplysnings- og uddannelsesformål og bør ikke betragtes som investeringsrådgivning, en personlig anbefaling eller et tilbud om, eller opfordring til at købe eller sælge, nogen finansielle instrumenter. Dette materiale er blevet udarbejdet uden at tage højde for nogen specifik modtagers investeringsmål eller økonomiske situation og er ikke blevet udarbejdet i overensstemmelse med de juridiske og lovbestemte krav for at fremme uafhængig forskning. Enhver reference til tidligere eller fremtidige resultater for et finansielt instrument, indeks eller en investeringsproduktpakke er ikke, og bør ikke betragtes som, en pålidelig indikator for fremtidige resultater. eToro repræsenterer ikke og påtager sig intet ansvar med hensyn til nøjagtigheden eller fuldstændigheden af indholdet i denne publikation