Den Europæiske Centralbanks (ECB) seneste nedsættelse af styringsrenten fra 4,0 pct. til 3,75 pct. og den amerikanske centralbank Fed’s signal om, at renten kan blive sænket en enkelt gang i år, efterfulgt af potentielt fire nedsættelser næste år, bekræfter markedets opfattelse af, at verden stille og roligt bevæger sig mod et miljø med lavere renter. Men samtidig er det ikke starten på en snarlig tilbagevenden til en lavrentepolitik, som vi kendte det frem til 2022. For eksempel forventer Fed, at de langsomt vil bevæge sig mod et naturligt renteniveau på 2,8 pct. over de næste par år.

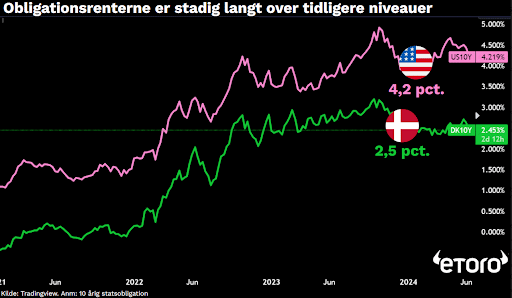

Med centralbankernes styringsrenter, der har toppet og nu langsomt bevæger sig mod mere normale niveauer, er det stadig interessant at kigge på obligationsmarkedet. Dette kommer efter en hård periode for obligationsinvestorerne gennem 2010’erne og frem til 2022 med faldende renter, der gav begrænsede afkast. For at gøre det værre, blev dette afsluttet af et 2022, hvor centralbankernes styringsrenter så drastiske rentestigninger, hvilket medførte, at kurserne på eksisterende lavrente-obligationer faldt kraftigt.

Men med den højere kuponrente på nye obligationer og pressede kurser på ældre obligationer med lav kuponrente, er der igen en fornuftig balance mellem afkast og risiko. Hvor en 10-årig dansk statsobligation gav et rundt nul i afkast i begyndelsen af 2022, er afkastet i dag ca. 2,5 pct. En 10-årig amerikansk statsobligation er i samme periode gået fra 1,7 pct. til over 4,0 pct.

Selvom disse afkast ikke lyder af meget, skal det også ses som det laveste (og sikreste) afkast i en given valuta. Afhængigt af obligationens kreditværdighed og løbetid kan der opnås højere afkast. Eksempelvis vil danske realkreditobligationer nu give lidt mere i rente (ca. 4,5 pct.). Virksomhedsobligationer kan give endnu højere afkast (typisk 4,0-9,0 pct.) afhængigt af kreditrisiko, løbetid og valuta.

Vi kan også se, at de danske privatinvestorer har genvundet interessen for obligationer. eToros seneste Retail Investor Beat-undersøgelse viser, at 42 pct. af de adspurgte danske privatinvestorer er investeret i indenlandske obligationer, mens 28 pct. investerer i udenlandske obligationer.

Ved investering i udenlandske obligationer er det dog vigtigt at være opmærksom på valutarisikoen, som kan være betydelig. For mange privatinvestorer kan danske eller euro-obligationer derfor være det naturlige valg.

Obligationer kan fungere godt som et defensivt supplement til aktier. For selvom obligationer giver et langsigtet lavere afkast end aktier, er de forbundet med mindre risiko. Obligationer kan være særligt attraktive for investorer, som har en kortere tidshorisont og ønsker større sikkerhed for at deres investerede kapital er intakt efter en given periode. Obligationer har typisk mere stabile kurser, og deres kurser har en tendens til at bevæge sig i den modsatte retning af aktiemarkedet (men ikke altid, se bare 2022). For eksempel faldt S&P 500-indekset med over 30 pct. på få uger tilbage i februar og marts 2020, da verden blev ramt af coronapandemien. I samme periode så mange statsobligationer kursstigninger på mellem 5-10 pct.

eToro er en investeringsplatform med flere slags aktiver. Værdien af dine investeringer kan stige eller falde. Investering indebærer risiko for tab.

eToro er reguleret i Europa af Cyprus Securities and Exchange Commission, autoriseret og reguleret af Financial Conduct Authority i Storbritannien og af Australian Securities and Investments Commission i Australien.

Denne meddelelse har kun et informations- og uddannelsesformål og bør ikke betragtes som investeringsrådgivning, en personlig anbefaling eller et tilbud om eller opfordring til at købe eller sælge finansielle instrumenter. Dette materiale er udarbejdet uden hensyntagen til en bestemt modtagers investeringsmål eller økonomiske situation og er ikke udarbejdet i overensstemmelse med de juridiske og lovgivningsmæssige krav til fremme af uafhængig research. Henvisninger til tidligere eller fremtidige udvikling for et finansielt instrument, indeks eller et sammensat investeringsprodukt er ikke og bør ikke betragtes som en pålidelig indikator for udviklingen i fremtiden. eToro laver ikke fremstillinger og påtager sig intet ansvar for nøjagtigheden eller fuldstændigheden af indholdet af i denne meddelelse.