Med en veloverstået amerikansk og dansk regnskabssæson for første kvartal, står markedet nu over for et data-vakuum uden regnskaber i løbet af forsommeren. Den stærke amerikanske regnskabssæson bød på en bedre end forventet indtjeningsvækst på hele 8 pct. og sluttede sæsonen med fanfare fra Nvidia, som endnu en gang præsenterede imponerende resultater, der overgik de ellers enorme forventninger.

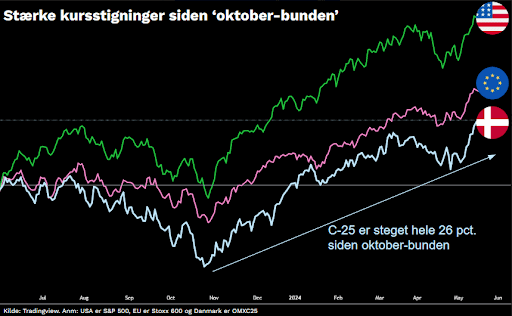

Den stærke regnskabssæson har været med til at drive et comeback i maj efter korrektionen i april. Det amerikanske marked er nu steget med 11 pct., mens det danske marked har leveret 8 pct. i årets første knap fem måneder. Det er nogenlunde, hvad et gennemsnitligt år leverer, og højere end hvad danskerne forventer. I den seneste eToro Retail Investor Beat-undersøgelse angiver danske privatinvestorer, at deres gennemsnitlige forventede årlige afkast er på 7,5 pct.

Men dette stærke momentum i markedet kan nu aftage og tage en velfortjent puster, med investorerne der står overfor et vakuum uden regnskaber og mangel på amerikanske rentenedsættelser.

Regnskabssæsonen for andet kvartal starter først i midten af juli, og der er bestemt ingen udsigt til amerikanske rentesænkninger i løbet af forsommeren. Den 6. juni vil vi højst sandsynligt se Den Europæiske Centralbank sænke renten fra de nuværende 4,0 pct. til 3,75 pct. Men det vil ikke overraske markedet, der allerede er godt forberedt.

Vi er fortsat optimistiske for året, men vil ikke blive overrasket, hvis markedet køler lidt af hen over sommeren. Vi skal også være forberedt på, at der kan komme naturlige korrektioner undervejs.

Men vi skal ikke lade os skræmme af disse korrektioner på markedet, som er helt naturlige. For eksempel har S&P 500-indekset i gennemsnit oplevet tre mindre ‘pullbacks’ på over 5 pct. om året. Med faldet i april har vi nu allerede en korrektion bag os. Sidste år oplevede det amerikanske marked et fald på 10 pct. mellem juli og oktober, mens det danske indeks oplevede et fald på 13 pct. i samme periode. Alligevel endte indeksene med at levere henholdsvis 24 pct. og 7 pct. for året. De periodiske korrektioner hører med, og der er ingen investeringsafkast uden risiko.

På længere sigt ser vi stadig, at de fundamentale forhold understøtter markedet. Det hviler på de to søjler af rentenedsættelser fra verdens centralbanker og forventet solid vækst i selskabernes indtjening i Europa og USA. Dertil kommer, at en rekordstor mængde kontanter, ca. 6.500 mia. dollars, står på sidelinjen i amerikanske pengemarkedsfonde. Det svarer til ca. 15 pct. af det samlede S&P 500-markedsværdi på ca. 44.000 mia. dollars. De kan begynde at bevæge sig mod aktiemarkedet, i takt med at de korte renter sandsynligvis falder mod slutningen af året.

eToro er en investeringsplatform med flere slags aktiver. Værdien af dine investeringer kan stige eller falde. Investering indebærer risiko for tab.

eToro er reguleret i Europa af Cyprus Securities and Exchange Commission, autoriseret og reguleret af Financial Conduct Authority i Storbritannien og af Australian Securities and Investments Commission i Australien.

Denne meddelelse har kun et informations- og uddannelsesformål og bør ikke betragtes som investeringsrådgivning, en personlig anbefaling eller et tilbud om eller opfordring til at købe eller sælge finansielle instrumenter. Dette materiale er udarbejdet uden hensyntagen til en bestemt modtagers investeringsmål eller økonomiske situation og er ikke udarbejdet i overensstemmelse med de juridiske og lovgivningsmæssige krav til fremme af uafhængig research. Henvisninger til tidligere eller fremtidige udvikling for et finansielt instrument, indeks eller et sammensat investeringsprodukt er ikke og bør ikke betragtes som en pålidelig indikator for udviklingen i fremtiden. eToro laver ikke fremstillinger og påtager sig intet ansvar for nøjagtigheden eller fuldstændigheden af indholdet af i denne meddelelse.