Efter mere end to år med dramatiske rentestigninger ser det endelig ud til, at styringsrenten i USA er på vej ned. Med onsdagens inflationsrapport for juli, der viste et større fald end forventet til 2,9 pct. og fortsatte den nedadgående trend, ser det ud til, at vejen er banet for den første rentesænkning fra den amerikanske centralbank Fed til september.

Hvis vi spørger markedet, er det ikke længere et spørgsmål om ‘hvis’ eller ‘hvornår’ Fed vil sænke renten, men snarere om Fed vil sænke den med 25 eller 50 basispoint på det næste rentemøde.

Markedet har taget godt imod denne retning med lavere styringsrenter, der også kommer af de rigtige grunde: lavere inflation, og uden at økonomien er gået i bakgear. Markedet har ventet på disse rentesænkninger længe. Ved indgangen til året forventede markedet seks til syv rentesænkninger i løbet af 2024. Med den første på vej i september, kan året komme til at byde på to, højst tre sænkninger i alt, hvis de økonomiske data tillader det.

Flere rentesænkninger på vej

Det kan blive fulgt op af endnu flere i 2025. Fed skønner, at renten på længere sigt skal bevæge sig mod et naturligt niveau på omkring 2,8 pct. Hvis Fed følger denne køreplan, kan vi komme til at se omkring ti rentesænkninger på 0,25 basispoint i løbet af de næste år. Det næste rentemøde kan således blive starten på en aftagende rentecyklus, som vil vare i de kommende år.

Hvad betyder det for markedet?

Det store spørgsmål er selvfølgelig, hvad det vil betyde for aktierne. Teorien angiver, at lavere renter er fordelagtige, med stimulering af økonomien, lavere finansieringsomkostninger til selskaberne, og aktiernes værdiansættelser, der øges, når alternativet renter er lavere – i hvert fald i teorien.

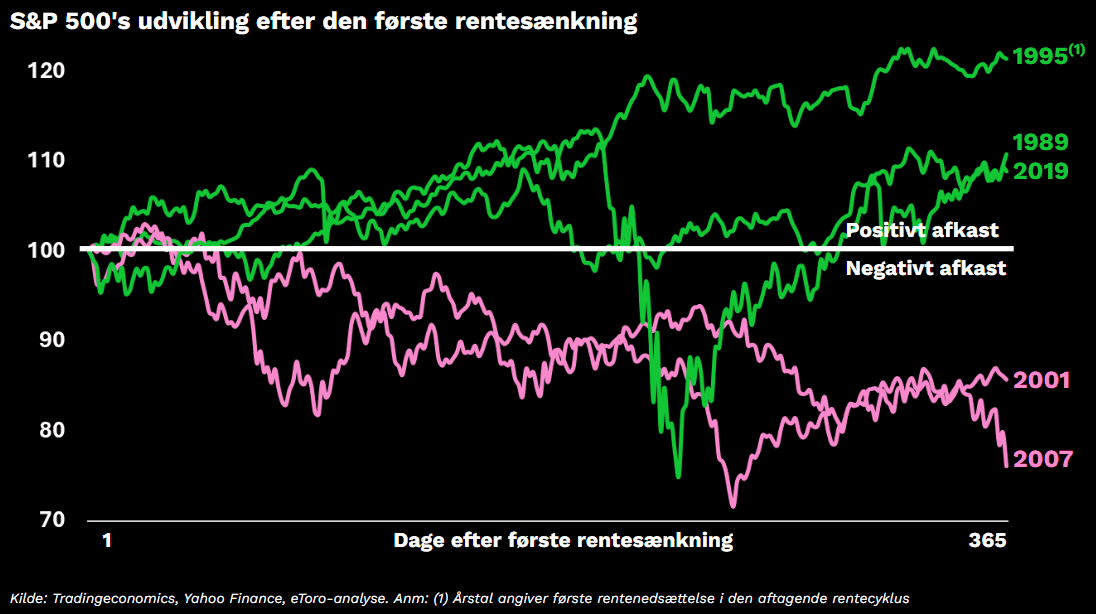

Men hvordan har aktiemarkedet reageret i den virkelige verden? Vi har kigget på historien for at finde svar. Vi har set på de sidste fem gange, hvor Fed har startet en aftagende rentecyklus, og fulgt hvordan det amerikanske aktiemarked (SPX500) klarede sig det følgende år.

Den første går tilbage til 1989, og vi har siden set rentesænkningscyklusser starte i 1995, i 2001 i kølvandet på dotcom-boblen, i 2007 omkring finanskrisen og senest i 2019. Historien giver ingen klare svar her, og kun i tre ud af de fem tilfælde har S&P 500 (SPX500) leveret positive afkast et år efter starten på rentenedtrapningen.

Men der er måske alligevel indikationer. De to tilfælde, hvor afkastet var negatiwvt, var under de store markedskorrektioner, dotcom-boblen i 2000-2001 og finanskrisen i 2007-2008, før de brast. Begge tilfælde tog det markedet hele seks-syv år at genvinde sine tidligere rekorder.

Det minder mere om rentecyklusserne fra 1989, 1995 og 2019

Hver rentecyklus er selvfølgelig unik og drevet af de gældende makroøkonomiske omstændigheder. I dag står økonomien dog ikke over for en umiddelbar markedskrise eller en dyb recession, og der ser ud til at være flere ligheder med rentecyklusserne i 1989, 1995 og senest 2019.

eToro er en investeringsplatform med flere slags aktiver. Værdien af dine investeringer kan stige eller falde. Investering indebærer risiko for tab.

eToro er reguleret i Europa af Cyprus Securities and Exchange Commission, autoriseret og reguleret af Financial Conduct Authority i Storbritannien og af Australian Securities and Investments Commission i Australien.

Denne meddelelse har kun et informations- og uddannelsesformål og bør ikke betragtes som investeringsrådgivning, en personlig anbefaling eller et tilbud om eller opfordring til at købe eller sælge finansielle instrumenter. Dette materiale er udarbejdet uden hensyntagen til en bestemt modtagers investeringsmål eller økonomiske situation og er ikke udarbejdet i overensstemmelse med de juridiske og lovgivningsmæssige krav til fremme af uafhængig research. Henvisninger til tidligere eller fremtidige udvikling for et finansielt instrument, indeks eller et sammensat investeringsprodukt er ikke og bør ikke betragtes som en pålidelig indikator for udviklingen i fremtiden. eToro laver ikke fremstillinger og påtager sig intet ansvar for nøjagtigheden eller fuldstændigheden af indholdet af i denne meddelelse.