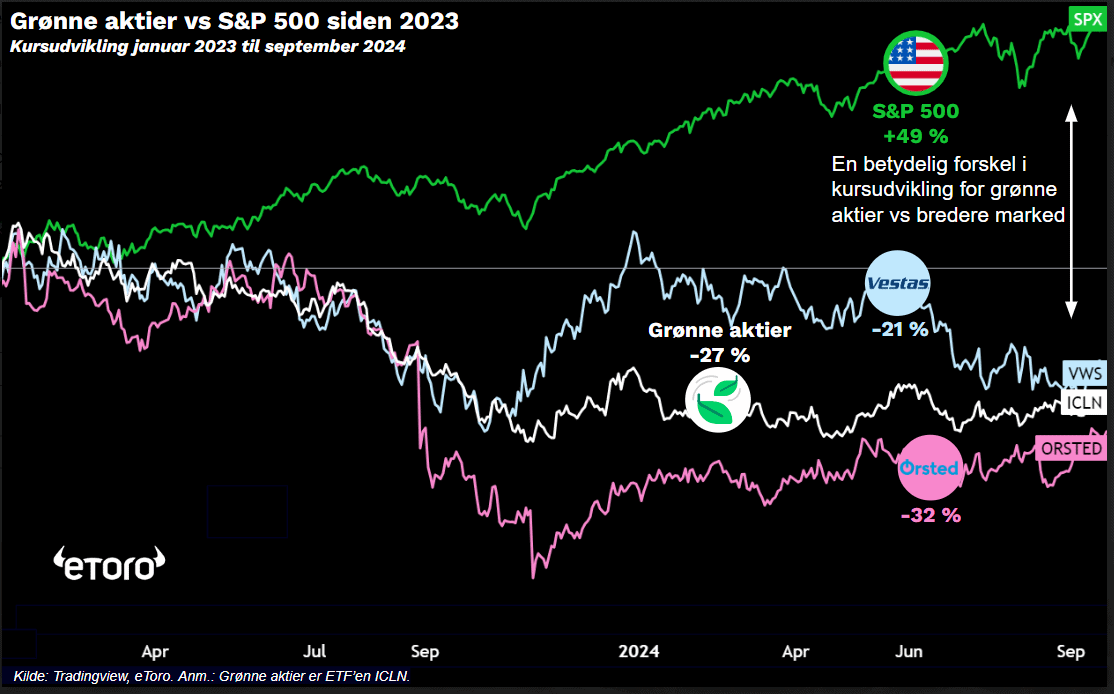

De seneste år har været udfordrende for investorer i vedvarende energi. iShares Global Clean Energy ETF (ICLN), der omfatter omkring 100 aktier inden for vedvarende energi, er faldet med ca. 27 pct. siden starten af 2023.

Senest har vi oplevet skuffende kvartalsregnskaber fra de to grønne danske aktier Vestas (VWS.CO) og Ørsted (ORSTED.CO). Vindmølleproducenten Vestas præsenterede et underskud i kvartalet og måtte nedjustere forventningerne til 2024, hvilket satte yderligere skub i aktiens fald, som er faldet ca. 23 pct. i år. Samtidig kunne den grønne energikoncern Ørsted annoncere yderligere nedskrivninger, herunder tab på en stor 700 MW havvindmøllepark ud fra den amerikanske østkyst.

Ramt af den perfekte storm

Sektoren har også over de sidste par år oplevet en perfekt, men forhåbentlig midlertidig storm af: i) høje værdiansættelser, ii) kraftige rentestigninger fra centralbankerne, iii) og en markant stigning i produktionsomkostningerne.

De seneste års faldende aktiekurser for de grønne selskaber, har gjort sektorens værdiansættelser mere attraktive. F.eks. handles iShares Global Clean Energy ETF’en (ICLN) nu til en price/earnings på cirka 15x, hvilket er på niveau med det bredere europæiske marked. Det er dog stadig væsentligt højere end olie- og gassektoren (eksempelvis ETF’en IS0D.DE), som også har et mere begrænset langsigtet indtjeningspotentiale.

Lavere renter kan støtte

Lavere renter kan også være en fordel for vedvarende energi. De seneste år med høje renter fra centralbankerne har gjort det dyrere at finansiere kapitalintensive energiprojekter. Institutionelle investorer, som f.eks. pensionsfonde, har fundet attraktive alternativer i obligationer, som også tilbyder stabile og forudsigelige afkast.

Nu, hvor de globale centralbanker har nået toppen af rentecyklussen, er der hjælp på vej til sektoren. Den amerikanske centralbank, Fed, har netop sænket renten med 0,50 procentpoint fra det unaturligt høje niveau på 5,5 pct. og forventer, at renten på længere sigt vil bevæge sig mod ca. 3,0 pct.

Tilbage til profitabilitet

Efter flere år med stigende produktionsomkostninger ser profitabiliteten også ud til at være på vej tilbage. Sektoren har lidt under, at de højere omkostninger ikke blev kompenseret af højere afregningspriser. F.eks. har vi set udbud på opførelse af vindmølleparker, hvor ingen udviklere ønskede at deltage, da de tilbudte afregningspriser ikke gjorde projekterne profitable.

Nu ser det dog lysere ud for sektorens profitabilitet. Produktions- og materialeinflationen er aftagende, og politikere træder til for at understøtte den grønne omstilling. Et eksempel er den britiske regerings beslutning om at hæve afregningsprisen for en havvindmøllepark med 66 pct. i en ny udbudsproces for igen at tiltrække udviklere.

Struktural medvind

Endelig ser den strukturelle medvind ud til at fortsætte med stærk støtte til vedvarende energi. Det Internationale Energiagentur forventer, at de globale investeringer i vedvarende energi vil nå 2.000 mia. dollars i år – en stigning på cirka 60 pct. siden 2020 og næsten det dobbelte af investeringerne i fossile brændstoffer. Ifølge IEA skal investeringerne i vedvarende energi mere end fordobles til 4.500 mia. dollars årligt inden 2030 for at begrænse den globale opvarmning til 1,5 °C.

En langsigtet tilgang og diversificering er alfa og omega

Med mere attraktive værdiansættelser, rentesænkninger, forbedret profitabilitet i sektoren og en strukturel efterspørgsel er grønne aktier potentielt godt positionerede til at genvinde det tabte fra de seneste år. Som privatinvestorer skal vi dog respektere, at det stadig er en ung sektor under udvikling. Det er afgørende at have tålmodighed og, vigtigst af alt, at sprede investeringerne på tværs af flere selskaber og teknologier inden for vedvarende energi for at reducere risikoen og afhængigheden af en enkelt teknologis succes.

eToro er en investeringsplatform med flere slags aktiver. Værdien af dine investeringer kan stige eller falde. Investering indebærer risiko for tab.