Både kapital- og pengemarkedet er finansielle markeder, der muliggør mødet mellem investorer, der har overskydende midler og virksomheder, der har behov for kapitalindsprøjtning. Investorerne låner penge ud til virksomheder bl.a. via direkte lån eller ved at købe aktier og obligationer. For at investere sit opsparingsoverskud forventer investorerne at få et afkast i form af renter, som gør, at deres opsparing vokser.

I denne artikel kigger vi nærmere på kapitalmarkedet og pengemarkedet og afklarer, hvad de dækker over hver især. Desuden forsøger vi at udrede de primære forskelle på pengemarkedet og kapitalmarkedet, så du kan bruge den nye viden til at træffe fornuftige investeringsbeslutninger.

Indholdsfortegnelse

Hvad er pengemarkedet?

Hvem bruger pengemarkedet?

Hvad er fordelene ved at bruge pengemarkedet?

Hvordan kan detailinvestorer få adgang til pengemarkedet?

Godt at vide om pengemarkedet

Hvad er kapitalmarkedet?

Hvem bruger kapitalmarkedet?

Hvad er fordelene ved at bruge kapitalmarkedet?

Hvordan kan detailinvestorer få adgang til kapitalmarkedet?

Pengemarkedet vs. kapitalmarkedet – Sammenfatning

Hvad er pengemarkedet?

Pengemarkedet, også kaldet money market, er et marked, hvor der handles med penge i form af lån med en løbetid på op til ét år. Markedet dækker over kortfristede investeringer, dvs. kortfristet gæld, som virksomheder stifter hos investorerne mod betaling i form af renter. Investering i gældsbreve giver et relativt lavt afkast og har en relativt lav risiko i forhold til f.eks. investering i aktier, fordi pengemarkedet er mere stabilt.

Hvad er kortfristet gæld?

Korte gældsbeviser er gældsforpligtelser, der skal betales tilbage indenfor 12 måneder. Der findes flere forskellige former for kortfristet gæld, bl.a.:

- Indlånsbeviser

- Indskudsbeviser

- Skatkammerbeviser

Hvem bruger pengemarkedet?

Pengemarkedet er ikke direkte tilgængeligt for private investorer, men det bruges af flere aktører, såsom store institutioner. Disse institutioner er som investorer ude efter at generere et afkast på evt. overskydende kapital. Det betyder dog ikke, at den eneste grund til at disse aktører er på pengemarkedet er håbet eller forventningen om et afkast.

Regeringer

Regeringer er aktive på pengemarkedet, hvor de primært er garant for likviditet og stabilitet. Er der stress på markedet, kan regeringen træde ind og støtte de andre aktører på markedet. Desuden kan regeringer også gå ind på markedet for at finde investorer, hvis de selv har problemer med deres pengestrøm.

Virksomheder

Virksomhederne er også aktive på pengemarkedet, hvor de forsøger at afhjælpe problemer med cashflow på den korte bane.

Banker

Erhvervsbanker er centrale aktører på pengemarkedet, hvor de står for en væsentlig del af pengene på markedet, og de er primært til stede der, fordi det ofte er mere rentabelt for dem end bare at få centralbankens standard sats. Centralbanker som f.eks. Danmarks Nationalbank er også aktive på pengemarkedet, hvor de bl.a. påvirker markedet gennem renteændringer og stiller ekstra likviditet til rådighed i nødsituationer.

Repomarkedet

Repomarkedet er et marked for salgs- og genkøbsaftaler, og dets centrale spiller er investeringsbankerne. De overvåger sine balancer dagligt og laver indbyrdes kortsigtede aftaler for at sikre, at de altid har en tilstrækkelig, men aldrig for stor mængde penge stående.

Description: Amerikansk O/N-rente 2012 – 21

Alt-text: Et diagram, der viser hvordan O/N-renten i USA har udviklet sig siden 2012.

Hvad er fordelene ved at bruge pengemarkedet?

Den primære fordel ved at bruge pengemarkedet er muligheden for at sikre sig hurtig likviditet og afkast på den korte bane. En pengemarkedskonto har ofte højere renter end f.eks. en almindelig opsparingskonto, der typisk kommer med negativ rente eller en meget lav positiv rentesats.

Dertil kommer, at en pengemarkedskonto har en forholdsvis lav risikoprofil, så aktørerne på pengemarkedet betragter det som en sikker måde at investere på.

Pengemarkedet er konstant i bevægelse, og de gældende satser ændrer sig i takt med, at udbud og efterspørgsel ændres.

Hvordan kan detailinvestorer få adgang til pengemarkedet?

Der er flere måder at komme ind på pengemarkedet på og drage fordel af den hurtige likviditet og den lave risikoprofil, man finder der. Her et par eksempler:

- Investeringsforeninger

- Pengemarkedsfonde

Godt at vide om pengemarkedet

Det er godt at kende til pengemarkedet, fordi man kan bruge det til at balancere enhver portefølje, der ikke udviser en fornuftig risikobalance.

Brug pengemarkedet som en førende indikator

Ved at kigge på pengemarkedet kan du få en indikation om, hvor højt likviditetspres der er på de finansielle markeder, fordi pengemarkedet influerer på disse.

Hvorfor varierer pengemarkedsrenterne?

Pengemarkedsrenter er knyttet til inflation, så når inflationen stiger eller falder, smitter det af på renterne.

Hvad er kapitalmarkedet?

Kapitalmarkedet, også kaldet capital market, er en samlet betegnelse for markeder for lån, kreditter, aktier, obligationer og pantebreve. Modsat pengemarkedet er kapitalmarkedet kendetegnet ved langfristet gæld, dvs., at de handlede finansielle fordringer har en løbetid på over et år. Dertil kommer, at et eventuelt afkast ikke er lige så sikkert som det er på pengemarkedet, fordi investeringerne kommer med en større risiko.

Hvad er langsigtet gæld?

Langfristet gæld er længere end tolv måneder. Blandt de finansielle instrumenter og aktivklasser, der bruges til at afspejle aftaler om langfristet gæld, er obligationer, direkte lån og aktier.

Virkelige eksempler på kapitalmarkederne

Kapitalmarkedet er spredt over hele verden, og i nogle finansielle centre er der oprettet særlige børser for at regulere aktiviteten. Det gælder bl.a. Nasdaq, New York Stock Exchange og London Stock Exchange.

Hvem bruger kapitalmarkedet?

Ligesom på pengemarkedet er der også mange aktører på kapitalmarkedet. Privatpersoner er nok den første type af aktører vi tænker på, når vi tænker på kapitalmarkedet. Oftest er det også som privatperson, at vi stifter bekendtskab med dette marked, når vi ønsker at investere vores opsparing.

Regeringer

Regeringer bruger kapitalmarkedet. På markedet er de både købere og sælgere. Som købere investerer de f.eks. i forskellige typer af projekter. Derudover søger de også at investere overskydende midler og opnå et bedre afkast end de ville have været i stand til ved andre typer af investeringer. Regeringer er også undertiden på udkig efter økonomiske indsprøjtninger og sælger også statsobligationer på kapitalmarkedet.

Banker

Investeringsbankerne er også aktive på kapitalmarkedet og leverer bl.a. rådgivningstjenester til regeringer, virksomheder og institutioner i forhold til f.eks. kapitaltilførsel, fusioner og opkøb (M&A). De fungerer som et bindeled mellem investorer (som har penge til at investere) og virksomheder (der kræver kapital for at vokse og drive deres forretninger).

Virksomheder

Virksomheder spiller som regeringer også en dobbeltrolle på kapitalmarkedet. Dels investerer de. Dels bliver de investeret i. Virksomhederne investerer for at få et større afkast på evt. overskydende kapital. Virksomhederne lader sig investere i gennem bl.a. udstedelsen af aktier eller obligationer, oftest fordi de skal bruge kapital til at finansiere strategiske mål på den lidt længere bane.

Institutionelle investorer

Blandt de institutionelle investorer finder man f.eks. de professionelle investeringsrådgivere og -managers, der tilbyder formuepleje eller formueforvaltning samt pensions- og hedgefonde. Præmissen er, at de kan sikre dig et bedre afkast end du selv ville være i stand til.

Hvad er fordelene ved at bruge kapitalmarkedet?

Der er mange fordele ved at bruge kapitalmarkedet, men den helt store fordel er muligheden for at investere og opnå endog rigtig pæne afkast. Samtidig er der også større risiko på dette marked, og ligesom der er meget at vinde, så er der også meget at tabe, da du kan tabe hele din oprindelige investering.

Aktiernes rolle på kapitalmarkederne

Køber man en aktie på kapitalmarkedet, køber man en lille andel i det selskab, som har udstedt aktien. Set fra det selskabs perspektiv, så opgiver det noget kontrol over sig, giver aktionæren medejerskab og siger farvel til en (lille) del af eventuelt fremtidigt overskud.

Obligationers rolle på kapitalmarkederne

På kapitalmarkedet fungerer obligationer som en måde, organisationer kan få en økonomisk indsprøjtning på. Når man køber obligationer, låner man penge ud til en organisation, og organisationen kan så bruge det lånte beløb til at realisere diverse mål. Modsat aktier er der på obligationer et fast afkast.

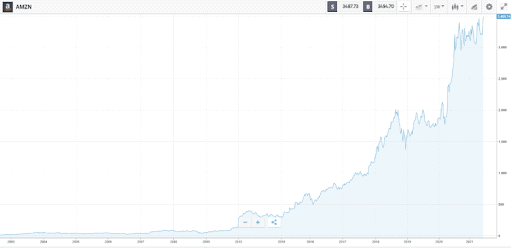

Description: Amazon.com Inc prisoversigt 2003 – 2021

Alt Text: Prisoversigt, der viserAmazon-aktiens kursstigning i perioden 2003 til 2021

Kilde: https://etoroprod.wpengine.com/markets/amzn/chart

Hvordan kan detailinvestorer få adgang til kapitalmarkedet?

Der er flere måder detailinvestorer kan få adgang til kapitalmarkedet på. Hos eToro har vi gjort det nemt for alle at få adgang til markedet. Vores platform er let at finde rundt på, og vi har en sektion med information om handel på både pengemarkedet og kapitalmarkedet, så du kan træffe valg på et bedre informationsgrundlag.

Copy Trader

En nem måde at investere på er at kigge på andre succesfulde investorer på kapitalmarkedet og kopiere deres strategier og taktikker. Det er faktisk en mulighed hos eToro, der har en funktion, der hedder Copy Trader. Med Copy Trader-funktionen skal du ikke gå og tænke over strategi; du lægger dig bare op ad en investor, som allerede har vist sig at være dygtig udi investeringens kunst. Det er kun købs- og salgsbeslutninger, der kopieres, og dine midler forbliver naturligvis dine midler. Ønsker du ikke længere at følge en investor, er det ganske let at stoppe funktionen igen.

Med Copy Trader har du også mulighed for at gøre brug af funktionen Smart Portfolios. Denne funktion blander ETF med copytrading, hvilket vil sige, at du køber et aktiv defineret i henhold til en sektor eller et særligt forhold mellem risiko og afkast, som den investor, du ønsker at følge, har valgt.

Uanset om du vælger at gøre brug af Copy Trader eller ej, så har vi hos eToro mange forskellige og interessante investeringsmuligheder, f.eks.:

Primære og sekundære markeder

Kapitalmarkedet kan inddeles i to markeder: det primære og det sekundære marked. Det primære marked er dér, hvor organisationer først stiller sine aktier til rådighed for interesserede købere, f.eks. ved en børsnotering (IPO). Der køber du aktier direkte fra virksomhederne.

Det sekundære marked refererer til et marked, hvor investorer handler indbyrdes med aktier, der allerede er blevet stillet til rådighed, altså efter en IPO. På den måde er det sekundære altså afhængigt af det primære marked.

Sådan administrerer du din portefølje på kapitalmarkedet

Det første råd man hører, når man begynder at investere, er nok, at man skal diversificere sin portefølje. Det er derfor også her vi starter. Jo mere spredt ud dine investeringer er i forhold til industri, geografi, markeder osv., desto mindre sårbar er du over for negative udsving på f.eks. Novo Nordisk, hvis du nu kun havde aktier der. Diversificering er kun en strategi, du kan anvende; der findes også andre metoder, du kan bruge til at håndtere og mindske risiko.

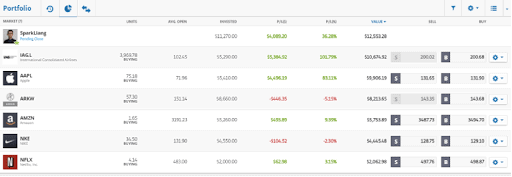

Description: Demokonto med oversigt over investeringer på kapitalmarkedet.

Alt-text: Tabel der viser en aktieportefølje med dens aktiver, markedspris, anskaffelseskurs og urealiserede gevinster og tab.

Kilde: https://etoroprod.wpengine.com

Sådan kan en forståelse for kapitalmarkedet hjælpe investorer

Med en forståelse for kapitalmarkedet har du bedre mulighed for at investere fornuftigt, og der er mange grunde til at investere kapitalmarkedets instrumenter. Én væsentlig grund er den høje likviditet, eller hvor hurtigt du igen kan forvandle din investering til penge.

Desuden giver en forståelse for kapitalmarkedet en bedre idé om trends og muligheder. Når du f.eks. ved noget om aktier og obligationer, kan du lettere jonglere med risiko og ramme et niveau, du kan være med på.

Pengemarkedet vs. kapitalmarkedet – sammenfatning

Pengemarkedet og kapitalmarkedet er på mange måder forskellige, men det er grundtanken bag dem, der forener dem: Det at give aktører med overskydende midler mulighed for at investere dem i organisationer, der har behov for en kapitalindsprøjtning.

Pengemarkedet er karakteriseret ved:

- Kortfristede investeringer, der typisk har en varighed på under 12 måneder

- Finansielle instrumenter: Indlånsbeviser, indskudsbeviser, skatkammerbeviser

- Aktører: Regeringer, banker, hedgefonde og centralbanker

- Lav risikoprofil

Som tidligere nævnt er dette marked ikke for detailinvestorer.

Kapitalmarkedet er karakteriseret ved:

- Langsigtede investeringer, der typisk har en varighed på over 12 måneder

- Finansielle instrumenter: Aktier, obligationer, gældsbreve

- Aktører: Børsmæglere, banker, privatinvestorer

- Medium til høj risikoprofil

Dette marked er tilgængeligt for detailinvestorer eller privatpersoner

Tilmeld dig eToro for at lære mere om pengemarkedet og kapitalmarkedet.

Disse oplysninger er udelukkende til læringsmæssige formål og bør ikke opfattes som investeringsrådgivning, personlige anbefalinger, tilbud om eller opfordring til at købe eller sælge finansielle instrumenter.

Dette materiale er udarbejdet uden særlige hensynstagen til investeringsmål eller finansielle forhold, og det er ikke udarbejdet i overensstemmelse med de juridiske og lovgivningsmæssige krav om at fremme uafhængig forskning. Ikke alle de finansielle instrumenter og services, der refereres til, er udbudt af eToro og henvisninger til tidligere resultater af et finansielt instrument, indeks eller kombineret investeringsprodukt er ikke, og bør ikke betragtes som en pålidelig indikator for fremtidige resultater.

eToro repræsenterer ingen og påtager sig intet ansvar for nøjagtigheden eller fyldestgørelsen af indholdet i denne vejledning. Sørg for, at du forstår de risici, der er forbundet med handler, før du investerer kapital. Investér aldrig mere, end du er villig til at miste.