Obchodování v párech je strategie zaměřená na využití krátkodobých cenových nerovnováh při současném řízení rizika. Tento přístup se opírá o analýzu korelace mezi aktivy a hledání příležitostí k efektivnímu vstupu do trhu.

Finanční trhy se neustále pohybují, ať už směrem vzhůru nebo dolů, v krátkodobém i dlouhodobém horizontu. S tím souvisí i riziko spojené s přímými obchodními strategiemi, kdy výsledek obchodu závisí na pohybu ceny daného aktiva. Pokud se trh vyvíjí opačným směrem, než očekáváte, vzniká takzvané “tržní riziko”.

Tržně neutrální strategie

Tržně neutrální strategie jsou navrženy tak, aby minimalizovaly tržní riziko a zároveň využívaly cenových výkyvů. Fungují na principu současného držení dlouhých i krátkých pozic na více aktivech.

Ztráty na jedné pozici by měly být kompenzovány zisky na druhé, čímž je možné sníži celkovou expozici vůči pohybům trhu.

Tato strategie v podstatě funguje tak, že identifikujete dva (nebo více) finanční instrumenty, jejichž cenové pohyby historicky vykazují tendenci vzájemně si odpovídat, vyčkáte na příležitost, kdy je cenový vztah abnormální (ceny se vyvíjí opačně), a pak obchodujete s předpokladem, že se cenový vztah vrátí k normálu.

Podobné strategie mohou být opravdu složité. Mohou zahrnovat celé koše aktiv a využívat výkonné statistické algoritmy. Ale jde to i jinak.

Tip: Pokud se zatím neorientujete v obchodních a investičních strategiích, můžete využít předpřipravená investiční portfolia a samostatně investovat, až získáte dostatek znalostí.

Párové obchodování je tržně neutrální strategií, která, jak napovídá název, využívá pouze dvě aktiva. V následující části si ukážeme praktický příklad, kde vysvětlíme principy, které tato strategie využívá, a ukážeme možnou metodiku pro jednoduchou strategii obchodování s páry.

Obchodování s páry

Obchodování s páry je strategie, při které se současně otevírají dvě pozice – jedna dlouhá a jedna krátká – na dvou vzájemně souvisejících aktivech, s cílem využít jejich relativní cenový pohyb.

Základní princip obchodování v párech se dá popsat takto:

- Najděte dva nástroje, jejichž ceny jsou vysoce korelované.

- Vyčkejte, až se cenový vztah mezi nimi odchýlí od historického normálu.

- Prodejte nástroj, který se zdá být nadhodnocený a nakupte ten, který se zdá být podhodnocený.

Vaším cílem je opustit pozice, jakmile se vztah vybraných aktiv začne narovnávat. Pojďme si tyto tři kroky probrat podrobněji.

Výběr korelujících nástrojů

Výchozím bodem je průzkum trhu a identifikace dvou nástrojů, u kterých máte důvod se domnívat, že jejich ceny korelují.

Typickým příkladem jsou dvě společnosti, které působí ve stejném sektoru, mají podobný obor podnikání, působí ve stejných lokalitách a prodávají podobnému typu klientů. Mohlo by jít například o britské banky, německé výrobce automobilů nebo americké telekomunikační společnosti.

Pokud se budeme držet prvního příkladu, dejme tomu, že se zajímáte o společnosti Natwest Group a Lloyds Banking Group. Pokud ve Velké Británii dojde ke změně zákonů, které nebudou pro banky příznivé, můžete očekávat, že obě společnosti zaznamenají pokles hodnoty.

A naopak snížení úrokových sazeb a zvýšení poptávky po financování je pravděpodobně obě podpoří.

Podobné úvahy, byť sebelepší, si vždy ověřte i porovnáním historických dat vybraných společností, abyste si byli jisti, že korelace funguje.

Vaším cílem je opustit pozice, jakmile se vztah vybraných aktiv začne narovnávat.

Pro účely tohoto příkladu využijeme korelační koeficient, jak jej vypočítávají tabulkové procesory, například Microsoft Excel a Google Sheets. Především proto, že je relativně jednoduchý. Existuje mnoho způsobů, jak vypočítat vztah mezi dvěma soubory dat, a v praxi mohou lépe fungovat složitější způsoby.

Nejprve se pojďme podívat na nějaká reálná tržní data. V tabulce níže najdete korelaci mezi páry akcií z různých sektorů. Korelace je vypočítána na základě dat od ledna 2022 do ledna 2023.

| Společnosti | Sektor | Korelace |

|---|---|---|

| Lloyds | Bankovnictví | 0,70 |

| Barclays | ||

| Sainsbury | Maloobchod | 0,79 |

| Tesco | ||

| Legal & General | Pojišťovnictví | 0,61 |

| Aviva | ||

| HSBC | Bankovnictví | 0,63 |

| Standard Chartered | ||

| Anglo American | Těžební průmysl | 0,87 |

| Antofagasta | ||

| Barratt Developments | Výstavba | 0,98 |

| Taylor Wimpey | ||

| Haleon | Spotřební zboží | 0,75 |

| Unilever | ||

| HSBC | Bankovnictví | 0,53 |

| Natwest |

Data vychází z upravených uzavíracích cen

Pokud mezi sebou akcie perfektně korelují, výsledná hodnota bude 1. Pokud spolu naopak nekorelují vůbec, hodnota bude 0. Společnosti jsme vybírali z indexu FTSE 100 a porovnávali s obdobnými společnostmi, které by měli do určité míry korelovat.

V tabulce můžete vidět, že některé společnosti spolu korelují více a některé méně. Pro vysvětlení si vybereme společnosti, které vykazují vyšší míru korelace. Např. Antofagasta a Anglo American.

Pro jistotu si ještě ověříme, že korelace přetrvává déle a že vykazovaná korelace není náhodná. Pokud vezmeme data již od ledna 2018, vyjde nám koeficient na 0,91, takže korelace je ještě silnější. Dále se musíme přesvědčit, zda je tento poměr z historického hlediska normální, nebo ne.

Tip: Historická data nejrychleji vyčtete z cenových grafů daných aktiv. Můžete využít i pokročilé nástroje pro grafy, které vám usnadní práci.

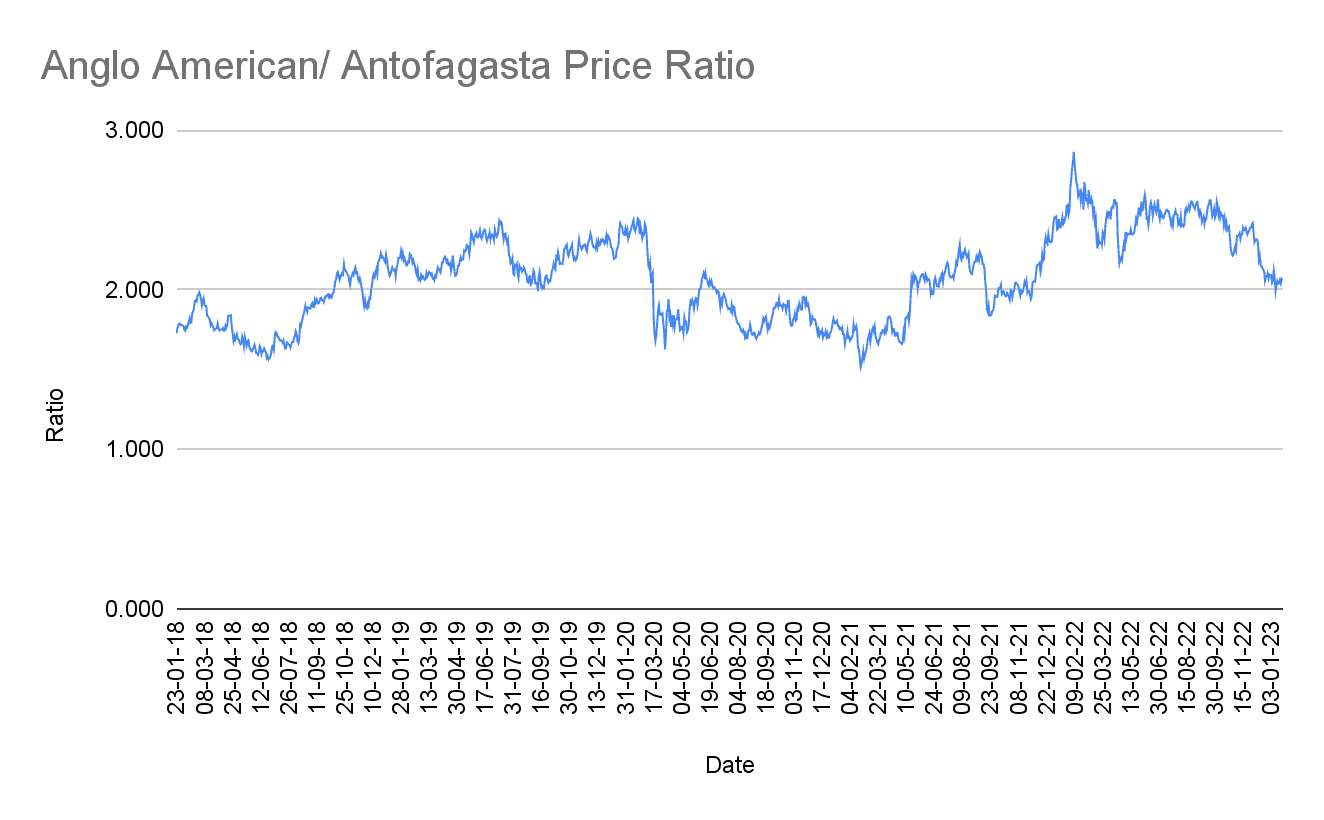

Jedním ze způsobů, jak to zjistit, je zhodnotit poměr cen těchto dvou akcií. Graf najdete zde:

Data vychází z upravených uzavíracích cen

Tento graf zobrazuje poměr cen akcií Anglo American a Antofagasta v čase.

Data vychází z upravených uzavíracích cen

Zajímá nás, v jakém rozmezí se hodnota poměru nachází. Během sledovaného období se horní hranice tohoto rozmezí pohybuje kolem 2,4 (i když v únoru 2022 jsme zaznamenali nárůst blízko hodnoty 2,9) a dolní hranice je zhruba 1,6. Zároveň si všimněte tendence navracet se na střední úroveň, která se pohybuje kolem hodnoty 2,1.

To vše můžeme využít pro stanovení pravidel v naší obchodní strategii. Pokud vidíme, že poměr stoupá k horní hranici rozpětí, prodáme Anglo American a koupíme Antofagastu. Pokud vidíme, že poměr klesá k dolní hranici, postupujeme opačně.

Právě proto jsou pro obchodování s páry vhodné CFD: potřebujeme mít možnost vstupovat jak do krátkých, tak do dlouhých pozic.

Stanovení velikosti pozic při párovém obchodování

Protože cílem strategie je minimalizovat tržní riziko, snažíte se, aby se vaše dvě pozice vzájemně zajistily, takže chcete mít stejnou expozici na každé polovině párového obchodu.

Řekněme, že je 20. května 2022 a my jsme zaznamenali nárůst poměru z hodnoty blízké průměru až na hodnotu 2,4. Proto se rozhodneme zaujmout krátkou pozici v Anglo American a dlouhou v Antofagastě. Náš předpoklad je, že poměr časem klesne zpět k hodnotě 2,1.

“Tentokrát je to jiné. Čtyři nejnebezpečnější slova ve světě investic.”

John Templeton

Chceme otevřít pozici ve výši 10 000 USD na každém aktivu, takže nakoupíme následující množství akcií:

| Anglo American | Antofagasta | |

|---|---|---|

| Příkaz pro otevření pozic | Prodat 280 akcií | Koupit 690 akcií |

| Cena za akcii | 35,75 USD | 14,50 USD |

| Hodnota pozice | 10 010 USD | 10 005 USD |

S postupem času se poměr vrací blíže ke svému pětiletému průměru. Vy se 23. ledna rozhodnete uzavřít obchod a vybrat zisk. Proto nakoupíte akcie Anglo American a prodáte Antofagastu:

| Anglo American | Antofagasta | |

|---|---|---|

| Příkaz pro uzavření pozic | Koupit 280 akcií | Prodat 690 akcií |

| Cena za akcii | 35,88 USD | 17,60 USD |

| Hodnota pozice | 10 046,40 USD | 12 144 USD |

| Rozdíl | – 36,40 USD | 2 139 USD |

Celkový zisk = 2 139 USD

-36,40 USD

2 102,60 USD

Ovšem vzhledem k tomu, že využíváte k obchodu CFD, pro čistý zisk musíte ještě vzít v úvahu zaplacené poplatky.

Předpoklady pro fungování a rizika obchodování s páry

Hlavním předpokladem pro tuto strategii je, že historický cenový vztah bude platit i v budoucnu. Ruku v ruce s tím jde předpoklad, že když se cenový poměr odchýlí od průměru, časem se vrátí zpět.

Je zde tedy riziko, že se tyto předpoklady nepotvrdí a nastane něco, co ovlivní jednu akcii, ale druhou ne. Nebo se stane něco, co bude mít jiný vliv na každou ze společností.

Proto je potřeba při využívání párové obchodní strategie pečlivě monitorovat novinky na trzích, které by mohly ovlivnit „vaše“ společnosti.

Dalším zásadním rizikem je, že čím déle držíte pozice v podobě CFD, tím vyšší náklady se s nimi pojí. Ty samozřejmě snižují váš zisk a v extrémním případě mohou zisk přeměnit na ztrátu. Proto využívejte obchodní platformu, kde můžete výši poplatků snadno monitorovat.

Shrnutí

Obchodování s páry je strategie, která může pomoci s řízením rizika. Přesto je důležité brát v úvahu specifická rizika spojená s touto metodou.

Výhodou je možnost začít s jednoduchou analýzou a postupně přecházet ke složitějším technikám. Před použitím v reálném obchodování je vhodné nový přístup otestovat na demo účtu.

Tento článek je čtvrtým dílem z pětidílného kurzu zaměřeného na obchodní vzdělávání, který přesahuje rámec základních dovedností. Poslední díl série popisuje anatomii obchodního systému.

Navštivte Akademii eToro, kde najdete celý kurz a další užitečné zdroje informací.

Kvíz

Časté dotazy

- Odstraňuje obchodování s páry veškerá rizika?

-

Rozhodně ne. Neexistuje žádná obchodní ani investiční strategie, která by zcela eliminovala veškerá rizika. Pokud by taková byla, poměr rizika a výnosu napovídá, že by vaše prostředky moc nezhodnotila. Cílem obchodování v párech je snížit tržní riziko. Ale další rizika, jako je riziko protistrany, systémové riziko atd, jsou stále přítomna, takže se ujistěte, že odpovídají vaší toleranci.

- Lze obchodovat v párech pouze s akciemi?

-

Ne. Pokud najdete dvě aktiva, která mezi sebou mají silnou korelaci, vůbec nezáleží, z jaké třídy aktiv pochází. Tuto strategii můžete klidně využít třeba na komoditu a měnu. Pokud budete dodržovat základní zásady obchodování s páry, bude strategie fungovat obdobně. Jen pozor na to, že vliv zpráv pak může být ještě zkreslenější, takže doporučujeme exotické páry využívat, až když nasbíráte dostatek zkušeností.

- Mohu používat strategii párového obchodování u běžného brokera?

-

V podstatě ano. K tomu, abyste mohli obchodovat s páry, vám stačí, abyste mohli zaujmout krátkou a dlouhou pozici zároveň. Pro tento účel se dobře hodí CFD. V dnešní době již většina online brokerů nabízí CFD obchodování. Při výběru brokera pro párové obchodování zvažte především uživatelskou přívětivost obchodní platformy a výši poplatků za CFD.

- Pokud dvojice nástrojů vykazovala v minulosti korelaci, znamená to, že bude korelovat i v budoucnu?

-

Bohužel, to nikdo nemůže zaručit. Vlivů, které ovlivňují aktiva, je nepřeberné množství. Od novinek, které se týkají přímo daného aktiva, přes zprávy z daného sektoru, geopolitickou situaci, makroekonomické ukazatele v různých zemích až třeba po počasí. Korelace se může v čase měnit a mohou nastat situace, které se budou vymykat standardu. Proto nikdy neinvestujte víc, než si můžete dovolit ztratit.

Tyto informace slouží pouze pro vzdělávací účely a nelze je považovat za investiční poradenství, osobní doporučení, nabídku nebo výzvu k nákupu či prodeji jakýchkoli finančních nástrojů.

Tento materiál byl připraven bez ohledu na konkrétní investiční cíle nebo finanční situaci a nebyl připraven v souladu s právními a regulačními požadavky na podporu nezávislého výzkumu. Ne všechny zmiňované finanční nástroje a služby jsou nabízeny na eToro a jakékoli odkazy na minulou výkonnost finančního nástroje, indexu nebo investičního produktu nejsou a neměly by být považovány za spolehlivý ukazatel budoucích výsledků.

eToro nezaručuje přesnost ani úplnost obsahu tohoto průvodce a nepřebírá v tomto ohledu žádnou odpovědnost. Před vložením kapitálu se ujistěte, že rozumíte rizikům spojeným s obchodováním. Nikdy neriskujte více, než jste připraveni ztratit.