Mnoho investorů v letošním roce utrpělo kvůli slabým akciovým trhům po celém světě velké propady. Hledají tudíž aktiva, která by je ochránila před turbulencemi na akciovém trhu. Inflace se nachází na maximech za několik desetiletí, úrokové sazby rostou a investoři hledají aktiva, která je mohou alespoň částečně ochránit před negativními dopady těchto trendů.

Jedním z typů aktiv, které mohou tyto požadavky uspokojit, jsou realitní investiční fondy (známé pod zkratkou REIT z anglického výrazu „real estate investment trust“). Jedná se o veřejně obchodované investiční společnosti, které vlastní nebo financují realitní portfolia. Investoři je však často přehlíží. REIT poskytují investorům mnoho výhod, jako například vysoké dividendy, ochranu před inflací, relativně nízkou korelaci se širším akciovým trhem a nízké transakční poplatky. Díky těmto vlastnostem může jít o výhodné aktivum pro diverzifikaci v současném rizikovém prostředí.

Zde naleznete další informace o Smart Portfoliích RealEstateTrusts.

Jak REIT fungují?

Realitní investiční fondy jsou v podstatě investiční společnosti, které vlastní, provozují nebo financují realitní aktiva vytvářející příjmy. Fungují podobně jako běžné investiční fondy. Shromažďují kapitál od velkého počtu investorů, aby investiční manažeři dané společnosti mohli provádět velké investice.

REIT může být skvělý způsob, jak mohou i drobní investoři investovat do nemovitostí. Podobně jako akcie jsou kótovány na akciové burze. Díky tomu jsou velmi likvidní. (U fyzických aktiv může prodej nebo nákup nemovitosti trvat celé měsíce.) Transakční náklady jsou navíc velmi nízké. U těchto realitních investic se nemusíte obávat, že byste museli platit vysokou daň z nákupu nemovitosti nebo poplatky realitní kanceláři jako u fyzických nemovitostí.

REIT se obvykle specializují na jednu oblast realitního trhu. Můžete investovat například do:

- rezidenčních budov,

- kancelářských budov,

- nákupních center,

- hotelů,

- zdravotnických zařízení,

- skladů pro e-shopy,

- samoobslužných skladů,

- datových center.

Společnosti obvykle musí splňovat určitá kritéria, aby získaly oprávnění REIT. Například v USA musí značná část aktiv a příjmů společnosti pocházet z realitních investic a společnost musí minimálně 90 % zdanitelných příjmů každý rok rozdělit akcionářům ve formě dividend. Ve Spojeném království musí REIT také 90 % příjmů každý rok rozdělit akcionářům.

Proč mohou být REIT v roce 2022 výhodnou investicí

Realitní investiční fondy mohou v současném prostředí hrát významnou roli v portfoliích investorů.

Jednou z hlavních výhod REIT je, že přesně nekopírují akciový trh. Během turbulencí na akciovém trhu se obvykle drží lépe než širší trh, protože mají odolnější zdroje příjmů. V dlouhodobém horizontu však přináší podobné výnosy jako akcie. Nemusíte tomu věřit, ale REIT v dlouhodobém horizontu často překonávají akcie. Například během let 1972 až 2019 index FTSE NAREIT vygeneroval výnosy 13,3 % ročně. To je více, než byl výnos z indexu S&P 500, který přinesl 12,1 % ročně.

Další výhodou je, že realitní investiční fondy vyplácí pravidelně dividendy. Ty mohou být atraktivní. Mnohé REIT mají právě nyní výnosy 4 a více procent. To znamená, že jednotliví investoři mohou získat příjem z realitního trhu, aniž by sami museli nakupovat nebo spravovat nemovitosti. Kapitálové zisky jsou v aktuálním prostředí velmi obtížné. Pravidelné dividendy mají tudíž cenu zlata.

REIT mohou navíc poskytovat ochranu vůči inflaci. Vlastníci nemovitostí mohou v období vysoké inflace zvýšit nájem, aby pokryli rostoucí náklady. (Dlouhodobé nájmy jsou často svázány s inflací.) To podporuje růst dividend. Hodnota nemovitostí navíc v období růstu cen také roste. Důvodem jsou vyšší ceny práce, materiálů a pozemků, takže stavění je méně ekonomicky přijatelné, čímž dochází k poklesu nabídky.

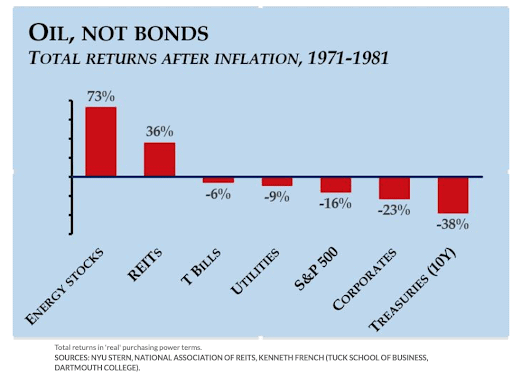

V 70. letech minulého století byla inflace velmi vysoká, ale realitním investičním fondům se dařilo skvěle. Po akciích energetických společností se jednalo o druhé nejvýkonnější aktivum.

Minulý výkon není ukazatelem budoucích výsledků.

Upozorňujeme vás však, že REIT sice během více než desetiletí přinesly skvělé výsledky, ale nebylo to bez přerušení. Například během recese v letech 1972 až 1974 související s organizací OPEC došlo k určitému oslabení cen aktiv.

REIT by měly být do určité míry chráněny před rostoucími úrokovými sazbami, protože mnohé z nich mají dluhy s pevnou sazbou a delšími splatnostmi. Zvýšení krátkodobých úrokových sazeb by tudíž nemělo mít velký dopad na jejich kapitálové náklady.

Akcie REIT tudíž vypadají nyní velmi atraktivně. Mohou vám nejen poskytnout diverzifikaci a dividendové příjmy, ale také vás potenciálně ochránit vůči inflaci a rostoucím úrokovým sazbám.

Jak investovat do REIT

Snažíme se investorům usnadnit investování do realitních investičních fondů, a proto jsme vytvořili Smart Portfolio RealEstateTrusts. Toto plně alokované investiční portfolio se zaměřuje výhradně na akcie REIT.

Prostřednictvím tohoto Smart Portfolia můžete investovat do předních REIT, které mimo jiné vlastní a spravují rezidenční byty, kanceláře, sklady, zdravotnické budovy a sklady.

Další informace o Smart Portfoliích RealEstateTrusts od platformy eToro naleznete zde.

Copy Trading nepředstavuje investiční poradenství. Hodnota vašich investic se může zvýšit nebo snížit. Váš kapitál je vystaven riziku.